本土CRO/CDMO龙头药明康德(603258。SH)发布了2021年业绩,超出此前预计。

业绩快报显示,2021年药明康德收入229。02亿元,同比增加38。5%;归母净利润50。97亿元,同比增加72。19%。

收入和净利润表现均超过预测值上沿。对照业绩预告,药明康德此前对收入和归母净利润预测值分别是228.19亿元~229.01亿元和9.73亿元~50.32亿元。

受市场波动等因素影响,药明康德投资收益贡献下降。2021年,公司来自非流动金融资产的公允价值变动收益以及投资收益合计16。63亿元,占归母净利润比重32。63%。

需要注意的是,针对国内新药研发服务业务,药明康德预计2022年收入将会下降。这释放了什么信号?

国内新药研发整体承压

CRO/CDMO——合同研发服务/合同研发与生产业务,即以合同形式为制药企业提供研发、生产等环节提供服务。作为新药研发产业链上游,CRO/CDMO和行业针对创新药和医疗器械投入挂钩。

身为龙头,药明康德敏锐察觉到行业风向转变。药明康德相对委婉地解释称,国内新药研发服务部业务将在2022年迭代升级,以满足客户对国内新药研发服务更高的要求,预计收入将有一定程度下降。

国内新药研发服务业务在药明康德众多板块中表现平平。公司去年国内新药研发服务业务收入12。51亿元,同比增加17。47%,增速逊于整体表现。该业务占总收入比重为5。46%。

实际上,受政策、资金等多因素作用,国内新药开发需求整体不振,“去产能”已经开始。

去年7月,国家药品评审中心(CDE)上线了一份《以临床价值为导向的抗肿瘤药物临床研发指导原则(征求意见稿)》对药物提高药物安全性、降低药物不良反应、改良给药途径等提出指导性意见。

该文件出台背景是国内大量低效临床试验上马,造成审批效率下降等问题。2015年以来,在国内注册开展的临床试验数量指数级增加,2018年甚至超过美国和欧洲。

飙涨的临床中存在大量重复试验和资源浪费,也对药监部门的工作产生压力,对真正具备临床价值的产品也存在“劣币驱逐良币”效应。

另一方面,2021年国家和地方针对胰岛素、生长激素、人工关节等药品、耗材的多轮集中带量采购,已经打击到市场情绪。生物药概念新股在A股和港股接连破发,意味着支撑这些昂贵临床试验的融资渠道开始收紧。

药明康德针对2022年化学业务板块、测试业务板块仍持乐观态度。化学业务板块包括小分子药物发现业务和工艺研发和生产业务,2021年收入140。87亿元,同比增加43。24%;测试业务包括实验室分析及测试业务、临床CRO等,2021年收入45。25亿元,同比增加38。03%。

短期内国内新药开发规模收缩对药明康德整体业绩影响不大。2021年中报显示,药明康德海外客户和中国客户收入规模分别为80。35亿元和25。01亿元。

另外,药明康德对于前沿的细胞及基因疗法强烈看好。基因细胞治疗(Cell and Gene Therapy),是一种利用基因治疗载体将外源的治疗性基因转导至细胞,再通过外源基因的转录和翻译,改变细胞原有基因表达以治疗疾病的方法,有望成为新一代生物技术疗法。

药明康德称,2022年将是细胞及基因疗法业务发展的转折之年,预计公司收入增长有望超过行业增长速度。

投资收益出现波动

2021年,药明康德非经常性损益达10。34亿元,对应扣非后归母净利润40。64亿元。非经常性损益主要来自非流动金融资产的公允价值变动收益以及投资收益,对应的是药明康德庞大的投资金额。目前看,这部分收益的不稳定性开始显现。

与2020年同期相比,药明康德非经常性损益仍有所增加,主要原因有二点。

其一是2021年药明康德完成了向无锡药明合联生物技术有限公司的全资子公司常州药明合联生物技术有限公司出售小分子毒素分子及连接子业务和相关资产的交易,获得收益2。74亿元。

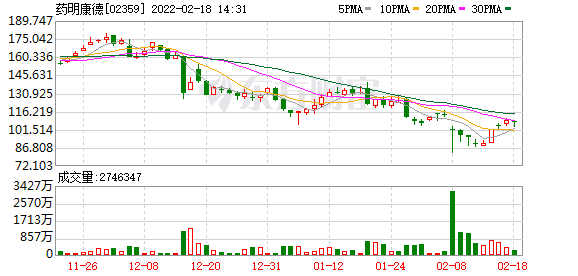

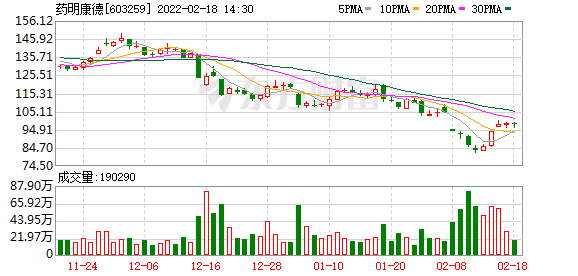

其二是药明康德H股可转股债券衍生金融工具部分的公允价值受H股股价影响,2021年损失金额10。01亿元,损失规模缩小了2。74亿元。

非经常性损益规模最大的则是非流动金融资产的公允价值变动收益以及投资收益,2021年这部分收益16。43亿元,较2020年同期减少3。49亿元。实际上,2021年上半年该部分收益就已经达到10。25亿元,对应下半年收益6。18亿元,环比下降约40%。

其中非流动金融资产对应药明康德所持有的上市公司股权及其他非上市标的权益,主要受市场波动影响。2021年中报显示,药明康德其他非流动金融资产余额高达94。67亿元,较2021年初67。17亿元规模大幅增加。

2021年中报显示,药明康德其他非流动金融资产主要由已上市医药股份投资、医药基金、非上市医药行业股份投资组成,期末余额分别为36。49亿元、5。77亿元和52。41亿元,其中已上市医药行业股份投资余额较年初近乎翻倍。

其他非流动金融资产规模足以影响整体业绩,因此该资产公允价值变动更值得投资者关注。药明康德依赖公允价值变动产生收益的方式主要有二,其一是已上市医药股份投资、医药基金市值的增加,其二是非上市医药行业股份投资IPO带来公允价值大幅提升。

去年下半年以来,生物医药概念股陷入低谷期,药明康德针对医药股份、股权、基金的投资回报承压。另一方面,如果行业景气度能够反转,药明康德业绩亦可能迎来“双击”。

(文章来源:界面新闻)

文章来源:界面新闻