向员工推出“每股1元”的持股计划,却先被投资者质疑,又引来监管关注,申通快递近日遭遇尴尬。

那么,这样的持股计划究竟合不合理,有没有可能存在利益输送的情况?

2月22日,由于之前饱受争议的员工持股计划,申通快递收到了深交所的问询函。

深交所要求申通快递说明:“1元购”的价格是否合理,参加员工持股计划的董监高的确定依据,以及是否存在变相向相关方输送利益的情况,给出的期限是3月1日前。

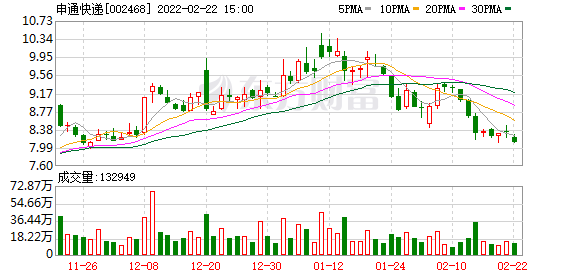

当日,申通快递股价报收8.10元/股,跌2.64%,自2月15日公布本次员工持股计划至今,累跌6.57%。

“员工福利”惹怒投资者

2月14日晚间,申通快递披露《第一期员工持股计划(草案)》。

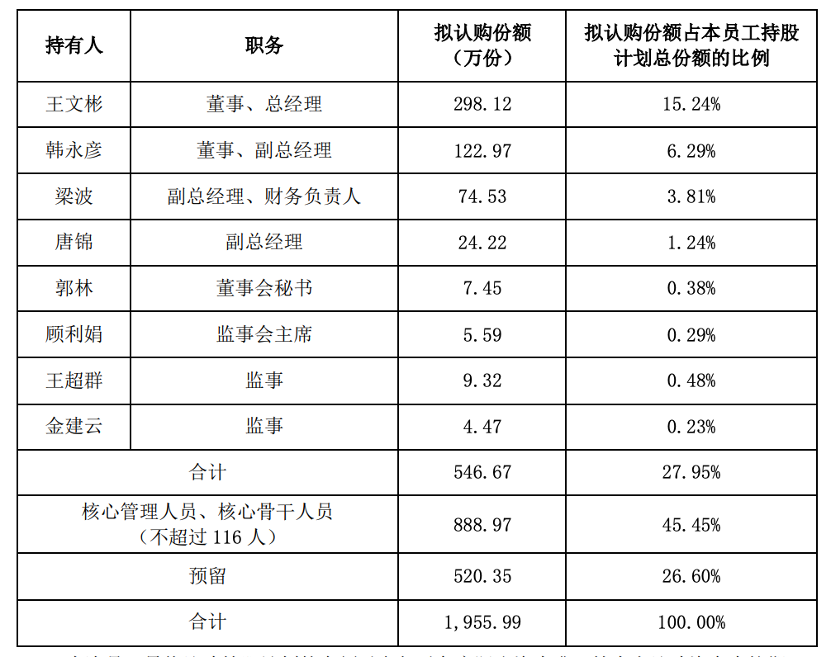

计划草案显示,参加本次持股计划的员工不超过124人(不含预留份额),股票来源为公司已回购的股份,合计不超过1955.99万股,占公司当前股本总额的1.28%,其中1435.64万股用于首次参与持股计划的员工,剩余520.35万股作为预留份额在规定时间内转让。

此前,申通快递回购这1955.99万股共计耗资2.36亿元,均价相当于12.07元/股,而本次员工持股计划中的价格仅1元/股,折价率高达91.7%,公司最终从员工手上拿到的还不到两千万元。

可以参加这次“1元购”的人并不多,包括8位高管和核心管理人员、核心骨干人员(不超过116人),与普通员工和快递网络关系并不大。

从公布的名单来看,公司董事、总经理王文彬或成最大赢家,其拟认购份额上限为298.12万股,占本次员工持股计划的15.24%。王文彬加入申通快递的时间并不长,在2021年初公司管理层换届时,其“空降”为总经理,任期3年。

这个“福利满满”的计划一经公布,便引发了诸多投资者的质疑和不满。

2月15日,申通快递股价跌幅一度达到5.88%,收盘价为8.30元/股,跌4.27%。

业绩考核目标不高

具体来看,深交所要求申通快递说明:

结合公司提取回购股份的数额、回购股份价格、近期市场可比案例的折价情况等,说明本次员工持股计划购买回购股票的价格为1元的确定依据及其合理性,是否符合《关于上市公司实施员工持股计划试点的指导意见》中“盈亏自负,风险自担,与其他投资者权益平等”的基本原则;

补充披露本次员工持股计划参加对象中董事、监事、高级管理人员的确定依据;

详细说明本次员工持股计划是否有利于公司的持续发展,是否存在变相向相关方输送利益的情形。

此前,对于员工持股计划的合理性,申通快递在草案中称,本次确定的参与对象中由三部分人员组成,

其一,承担着制定公司发展战略、引领公司前进方向的重大责任;

其二,是公司业务单元和管理工作的直接负责人,推动业务拓展和管理精细化工作;

其三,是公司重点项目及重要工作的责任人,推动项目落地和业务的有效执行。

申通快递表示,这三类参与对象对于公司的发展,均具有举足轻重的作用。本次通过折价授予股份的方式进行激励,意在更进一步完善公司的中长期激励机制、夯实人力资源制度基础,重点员工、重点激励以保留和激励该部分核心人才,避免同行竞争对手进行人才抢夺。

那么,申通快递的说法能让人信服吗?

在业内人士看来,申通快递引起监管注意,并不令人意外。

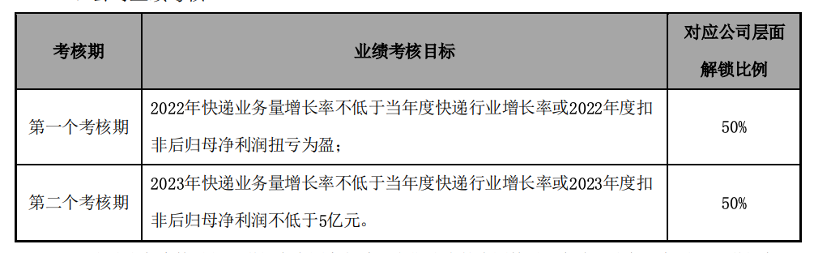

对于申通快递此次员工持股计划,快递行业专家赵小敏分析称,从公司运行方式的角度,推出任何一个激励模式,在规则内都是可以的,而申通此次员工持股计划引发的争议,一方面是针对价格,此前市场预测的员工购股价格在4元到5元之间,但申通推出了“1元购”,而以往“0元”或“1元”的中高层股权激励,引发的争议都比较大;另一方面是关于考核指标,申通制定的业绩考核指标是不低于2022年/2023年全国快递行业增长率,或2022年扣非后扭亏/2023年扣非后盈利5亿,结合申通快递近期发布的关联交易,以及去年巨额亏损中计提资产减值超7亿元来看,这样的考核指标可以轻易实现。

具体来看,申通快递在业务增长率和扣非后净利润中满足一项考核指标即可,而且若在计划内的第一个考核期业绩不达标,相应权益还能递延至第二个考核期,在达标时一起生效。

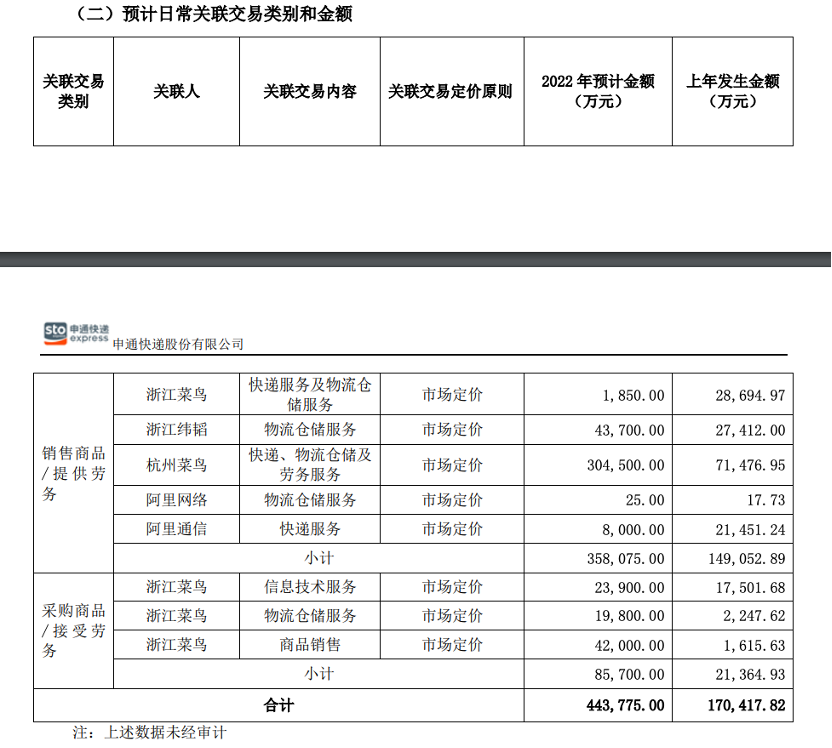

快递业务增长率方面,2021年,全国快递服务企业业务量累计完成1083.0亿件,同比增长29.9%,申通快递2021年业务量110.79亿件,同比增长25.64%,没有跑赢行业增速。不过,在今年1月22日,申通快递发布公告,预计2022年与阿里、菜鸟等的关联交易增加到44.38亿元,而在2021年这些关联交易金额为17亿元。这也意味着给申通快递2022年的业绩提供了一定的保障。

在盈利方面,此前申通快递发布业绩预亏公告,预计2021年归属于上市公司股东净亏损8.4亿元-9.5亿元,而2020年为盈利3632.73万元,由盈转亏。对于业绩亏损,申通快递在公告中称,2021年公司为维持快递网络的健康发展,增强加盟网点的客户拓展和服务能力,在此期间公司适当调整了市场政策的扶持力度,导致公司单票快递收入下降,因此对全年业绩产生一定影响。2021年前三季度,由于受场地搬迁、项目竣工延期等因素影响,整体单量吞吐规模受限,导致公司运营成本较高,产能利用率较低,一定程度上影响了公司业绩表现。公司结合自身经营情况,适当加大了融资力度,新增银行借款导致财务费用有所增长。

此外,申通快递对相关资产进行了初步减值测试,基于公司2021年全年经营业绩、相关资产产生的现金流及经营利润不及预期等因素,部分资产具有减值迹象,其中固定资产处置及减值约7600万元,收购类转运中心等资产商誉减值准备约7亿元。

不仅业内人士认为这次的考核指标不难实现,也有投资者认为,在同行们盈利增长的情况下,申通快递“扭亏为盈”的目标太低。

对于业绩考核目标是基于哪些因素制定的,是否存在水平过低的情况,记者通过邮件咨询申通快递董秘办,但截至发稿前并未收到回复。

(文章来源:国际金融报)

文章来源:国际金融报