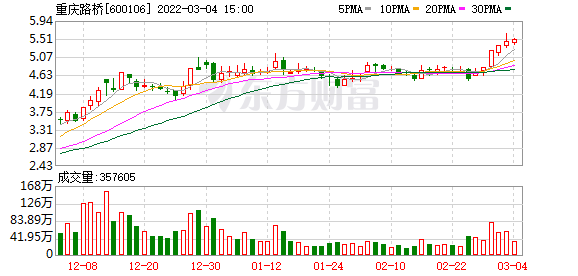

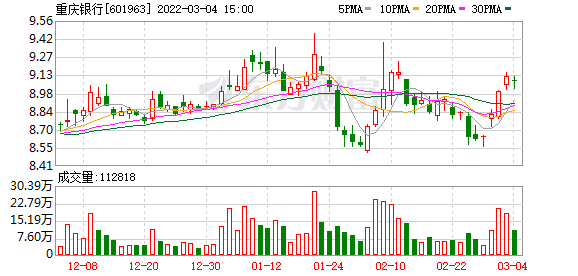

重庆银行可转债发行申请日前获中国证监会审核通过,作为其重要股东的重庆路桥决定,拟行使优先配售权参与认购“重行可转债”。根据测算,如重庆银行按130亿元全额发行,预计公司可优先配售的额度约11.75亿元。

据悉,重庆路桥目前持有重庆银行约1.71亿股限售股,占其总股本的4.93%。根据重庆银行披露的有关发行预案,本次“重行可转债”仅其A股股东享有优先配售权,因此公司可享受优先配售的比例为公司持有重庆银行股数占其A股股份的比例,约为9.04%。但公司最终优先配售的额度将以证监会正式核准文件和发行方案为准。

此外,因公司为重庆银行持股5%以下的股东,本次优先配售的“重行可转债”无限售期。

重庆路桥表示,此举可提高公司资金的使用效率。公司将行使优先配售权参与认购“重行可转债”,并在合适时机卖出实现收益。(王屹)

(文章来源:上海证券报·中国证券网)

文章来源:上海证券报·中国证券网