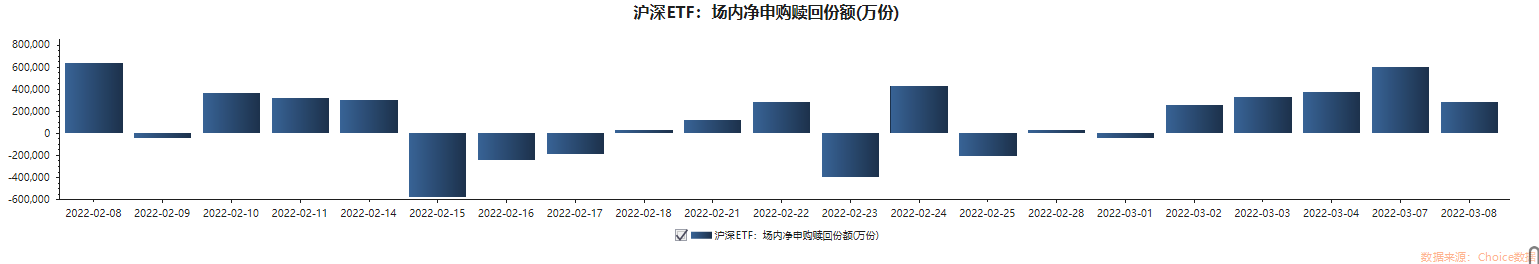

昨日(3月8日),市场放量下跌,两市全天成交额破1.1万亿,沪指跌破3300,创业板跌破2600.东方财富Choice数据显示,场内股票型ETF已连续净流入5天,昨日净申购达28.40亿份,其中,沪市股票型ETF净申购6.05亿份,深市股票型ETF净申购22.35亿份。以最新净值计,昨日净申购资金达1.45亿元。

浙商之江凤凰ETF基金领涨

数据显示,昨日场内股票型ETF中,浙商之江凤凰ETF、兴业中证500ETF、ESGETF基金基金涨幅靠前,其中浙商之江凤凰ETF基金涨幅4.92%,排名第一。

创业板ETF易方达申购最多

昨日,净申购金额最多的为创业板ETF易方达,净申购金额8.86亿。此外,创业板50ETF和科创50ETF也获申购居前,净申购金额依次为8.76亿元和7.75亿元。

中证500ETF遭赎回

数据还显示,昨日净赎回金额最多的场内股票ETF为中证500ETF,赎回金额19.13亿元。上证50ETF紧随其后,净赎回金额达13.21亿元。

机构看后市

广发证券认为,A股仍需“慎思笃行”。持续建议关注低PEG策略。19-20年A股最佳配置策略是买高ROE稳定现金流的公司。21年A股从青睐DCF品种转向买G占优的公司,也就是买高景气度。但我们提出,22年买G不可取!1)首先,G往往是后验的,伪命题。站在年底去回看当年实现高景气的行业能够跑赢但这在实际操作上很难;2)其次,不看估值约束的高G是不可持续的。22年滞胀+收紧的组合加剧了高景气品种的估值下修。22年我们持续建议关注低PEG策略,尤其是“业绩预期上修”的低PEG策略。通胀预期升温、双碳预期降温,对于不同风格行业的盈利预测影响较大。建议围绕“稳增长进化论”配置,并且继续重视地缘风险加持的通胀线索:(1)“供需缺口”通胀逻辑受益的资源/材料(煤炭/铝/钾肥);(2)“旧式”稳增长仍会承载“稳定器”作用(地产/建材/煤化工);(3)兼顾一些“新式”的稳增长抓手,比如两会着墨增加及PEG合意方向(数字经济/光伏)。

国泰君安证券认为,随着俄罗斯—乌克兰冲突的加剧,海外大宗商品价格普涨,其中供给受到直接冲击的商品涨幅居前,能源类首当其冲,农产品次之,工业金属分化明显。除非出现极端情形,海外大宗品涨价的输入性通胀对国内冲击有限,不改变CPI和PPI的运行趋势。国泰君安进行了三种情形假设,乐观/基准/悲观情形下,俄乌冲突分别持续半个月/一个月/更长时间,布油高点有望冲击120/130/140美元/桶,铝价冲击4000/4500/5000美元/吨。三种情形下,CPI的全年中枢分别为1.0/1.3/1.4%,保持相对弱势,年中开始在猪周期带动下走高。PPI的全年中枢分别为2.7/4.2/5.8%,整体维持下行态势,四季度之前难以出现明显反弹。极端情形下,俄乌冲突最终引发大宗品全面涨价,且价格高位时间较长,CPI下半年可能在个别月突破3%,PPI在二季度走出一波反弹,高位可能破10%。

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心