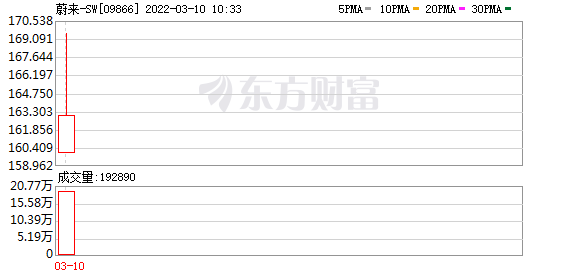

在小鹏回港8个月、理想回港7个月后,“迟到”的蔚来终于就位。3月10日,蔚来将在港交所挂牌交易,股票代码9866.摩根士丹利、瑞信和中金公司为此次IPO的联席保荐人。至此,“蔚小理”在集体赴美之后,再次在港股聚首。

但是相比两年前,国内造车新势力的局势似乎有了新的变化。

从“蔚小理”变为“小蔚理”

蔚来本次IPO并不发行新股,原有的股权结构保持不变。其中,蔚来创始人、董事长兼CEO李斌实际持股10.6%,拥有39%投票权;第二大股东腾讯持股9.8%,拥有17.4%投票权;三股东英国投资机构Baillie Gifford & Co持股6.5%,投票权为3.5%。

回港上市的蔚来,仍然带着沉重的枷锁。2018年至2021年前三季度,蔚来营收分别为49.51亿元、78.25亿元、162.58亿元和262.36亿元,整体呈上涨态势,但并未改变亏损局面。同期净亏损分别为96.390亿元、112.957亿元及53.041亿元和18.735亿元。蔚来持续亏损的原因,主要是由于高额销售成本以及研发费用增加所致。

以2021年前三季度交付量计算,蔚来累计交付66395辆车,净亏损18.73亿,每辆车差不多亏损3万元。

相比预期中的亏损,蔚来出乎意料的低迷销量更让市场关心。2021年蔚来累计交付91429辆,已经被小鹏反超近7000辆。造车新势力的名次排序也随之发生变更,从昔日的“蔚小理”变为“小蔚理”。

从月销量来看,自去年下半年起,别的造车新势力都在向上,蔚来在向下。2021年7月,蔚来交付量首次失去月度销冠宝座被小鹏反超,8月又被理想和哪吒反超跌出前三,10月因生产线改造当月只交付了3667辆。从2021年11月起连续4个月,小鹏、理想的成绩都要比蔚来好。

整个2021年度蔚来都没能跑赢行业。乘联会数据显示,2021年狭义新能源车(插混、纯电动、燃料电池)全球销量同比增长118%,而蔚来当年的交付量同比增速仅有109.1%。

2022年以来,蔚来颓势依旧。今年前两个月,蔚来分别交付9652辆和6131辆,不仅明显低于理想和小鹏,甚至已经被哪吒汽车超越。

蔚来销量下滑,与其自身迟迟没有新车推出有很大关系。蔚来目前共有三款车型在售,但其中最“年轻”的EC6,也早在2020年9月开始交付。也就是说,过去一年半以来,蔚来一直没有新车型面试。这三款基于NT1.0平台的车型放在现在来看,硬件和搭载的软件均已经被竞争对手超过。蔚来想要打开销售萎靡的局面,急需新车型救场。

根据计划,蔚来在今年将推出三款新车。除了蔚来已经为人熟知的SUV车型 ES7,还将在3月份和9月份先后交付高端轿跑ET7和中型轿车ET5。

三款新车虽然相比蔚来在售车型硬件明显提升,但横向对比竞争对手似乎并没有太大优势。预计今年3月28日开始交付的蔚来ET7是蔚来首款轿跑,主要卖点之一是激光雷达。虽然2021年1月ET7亮相时,这种概念算得上超前,但一年多过去了,这一技术已经不再时髦。事实上,早在2021年9月实现量产的小鹏P5就采用了激光雷达。

预计今年下半年交付的蔚来ET5,从命名上就可以看出是蔚来ET7的低端版,也是预计“走量”的车型,但蔚来能否保障供应链是一个极大的考验。

2021年,蔚来江淮工厂进行了产能升级,将年产能从12万辆提升至24万辆,通过增加班次等方式可达到30万辆。

产能是上去了,但是蔚来能不能交付出如此多的车还是未知数。李斌此前在采访中表示,电池是制约蔚来交付量的最大因素。蔚来电池供应商只有宁德时代,交付量完全靠宁德时代的产量“赏脸”。相比之下,理想和小鹏同时选择比亚迪的电池,虽然可能缺乏蔚来在宁德时代的议价能力,但可以更好地保证电池供应的稳定。

另外“缺芯”依旧是造车新势力的共同难题,用李斌的话说,“我们很难预期哪一款芯片突然出什么问题。”

除了投产新车型,蔚来还需要大量的钱来投资换电站。蔚来一直是换电方案坚定的拥趸,截至2022年2月,蔚来在全国布局了844座换电站。根据计划,2022年起,蔚来在中国市场每年新增600座换电站,至2025年底,蔚来换电站全球总数将超4000座。

换电站价值不菲,基本上百万起步。但市场认为,在政策利好新能源车采用换电模式的趋势下,蔚来押注换电站是在用钱换未来,后续可能凭借换电站的数量优势或也能重回赛道第一。

随着新能源汽车竞争进入下半场,造车新势力们除了要面对原有玩家的竞争,也需要面临新巨头的进厂。今年2月底,上汽与阿里合作的智己L7已经正式投产。百度和小米的汽车也计划于2023年和2024年开始量产。

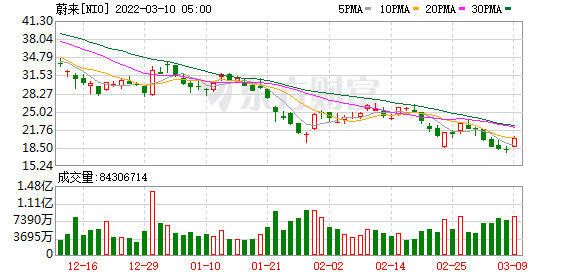

蔚来本次回港上市,除了要面临销量下滑带来的投资影响,还需要考虑资本市场对新能源汽车赛道整体估值下滑。年初至今,港股小鹏汽车和理想分别下跌44.71%和19.89%,美股蔚来跌幅也超过四成以上。

蔚来作为守擂的一方,如何顶住新巨头的冲击,在接下来的数年内尤为关键。但有意思的是,持续亏损且有大量投资需求的蔚来本次上市并未融资,还表示自己不缺钱。

不融资的上市

蔚来在赴港上市之际,已经向新加坡证券交易所提出以介绍方式实现上市,具体上市日期还待审核。

不管是港交所还是新交所,蔚来均采取“介绍上市”的方式,不发新股也不募资,只是公司股东将本身的旧股申请挂牌买卖,不涉及新的融资。

同为造车新势力的小鹏和理想回港都采用了双重上市,即美股和港股分别IPO,两个股票市场是相互独立的,虽仍然要同时受到两地的监管,但满足沪港通和深港通的接入条件后,可以直接吸引国内A股投资者。小鹏和理想通过在港股上市分别募资140亿港元和118亿港元。

而此前回港的互联网公司阿里巴巴、百度等采用的是二次上市,审核相对宽松,上市成功后,两地的股票可以实现跨市场流通。二次上市同样可以融资,阿里和百度二次回港,分别融资880亿港元和240亿港元。

蔚来采用的“介绍上市”的方式,不发行新股、不募集资金,只提供股票交易。对此,蔚来解释称,回港上市可为投资者提供备选的交易地点,缓解地缘政治风险,并强调目前资金充沛。

但蔚来最初的计划可不是这样的。2021年3月曾有消息传出,蔚来 “通过秘密方式”在港提交了二次上市申请。至于为何没能二次上市成功,与蔚来在2019年建立的用户信托基金脱不开关系。

李斌于2019年1月将其名下的5000万股蔚来股票转出,成立蔚来用户信托基金。根据蔚来的说法,这部分信托基金的收益将分给用户。

蔚来目前尚未盈利,用户信托基金无法分红,想要获利只能出售股权。根据章程,蔚来用户信托基金初始资产为5000万股,每一财年可出售不超过5%,超出5000万股的部分出售则不受限制。但信托基金的持股何时卖出?卖出多少?对李斌的投票权有多大影响?这些问题蔚来并未讲清。因此,港交所压下了蔚来二次上市的计划。

除此之外,市场还关心,这部分基金收益是否会让部分蔚来用户成为其“喉舌”。2021年8月,31岁的企业家林文钦驾驶蔚来ES8汽车启用自动驾驶功能(NOP领航状态)后,发生交通事故离世。这让蔚来的自动驾驶功能被推上舆论风口,外界质疑其涉嫌诱导用户。

随后,500位蔚来车主主动帮蔚来平息舆情,发布NOP/NP 系统认知的联合声明,否认蔚来在自动驾驶上宣传误导。值得注意的是,这个“500人声明”的牵头人就是蔚来用户信托基金的理事之一。

截至2021年三季末,蔚来现金储备约470亿元。同年11月,蔚来完成美股ATM增发,融资20亿美元(约人民币127亿元)。

按照小鹏、理想回港上市的募资规模来看,蔚来即使成功双重上市,能募集的资金大概也就是这个规模。换句话说,不是蔚来不缺钱,而是由于港股IPO不顺利,把本来想通过港股募集的资金,转道通过美股增发实现了。由此来看,蔚来回港的短期目标并不是融资,而是挂牌“卡位”。

值得一提的是,合肥市政府曾在官微上透露,其要求蔚来要在2025年前在科创板上市。虽然该微博已经被删除,但可以肯定的是,接下来一段时间里,蔚来的上市步伐不会放慢。

对赌警报

随着蔚来赴港上市成为定局,蔚来此前与合肥国资签订的对赌协议也再次被市场关注。

2019年,蔚来巨额亏损、产品自燃、高管离职等诸多困境,在资本市场上也溃不成军,股价最低跌至接近1美元,早期投资者高瓴一度清仓蔚来。

彼时,李斌被称为“最惨的男人”,数次希望与北京亦庄国投、浙江湖州吴兴区政府等国资合作均被拒绝。直到2020年蔚来与合肥市政府达成合作,拿到70亿“救命钱”后,蔚来才逐渐缓了过来。

2020年4月,蔚来与合肥国资达成战略合作,合肥国资向蔚来中国投资70亿元,蔚来投资42.6亿元,二者分别持有蔚来中国的24.1%和75.9%的股份。

同时,合肥资方要求蔚来中国在收到投资后48个月内提交IPO,并在60个月内完成上市;蔚来汽车或蔚来中国的控制权不能发生变化。

如果没完成IPO或控股权发生变化,李斌要赎回蔚来中国的股份,赎回价格是合肥国资的投资总额,并以年利率8.5%计算利息。

根据媒体报道,IPO之外,蔚来需要完成的业绩承诺还包括:2020年营收148亿元(上市3款车型),2024年营收1200亿元(上市6-8款车型),2020年至2025年总营收4200亿元,总税收78亿。

在这份并未公开披露的协议里,蔚来需要缴纳的总税收已经超过了合肥国资的投资总额。2020年,蔚来营收163亿元,完成当年营收目标。2021年前三季度,蔚来实现营收262亿元,预计全年营收在350亿元左右。也就是说,蔚来想要完成对赌,需要在接下来的四年里完成3700亿元左右的营收,平均每年营收超过900亿元。

这个营收标准对于目前的蔚来来说,几乎是一个不可能完成的目标。李斌要如何破局,值得进一步关注。

(文章来源:大摩财经)

文章来源:大摩财经