买在无人问津处,卖在人声鼎沸时,这一说法在近段时间的基金市场流传颇多,那么,历史数据可以佐证这一说法吗?

在近期市场的大幅波动中,基金收益率也遭遇较大回撤,不少投资者情绪也受到影响,甚至有部分投资者经受不住一次又一次的市场调整,黯然离场。

在此背景下,年内已有多达6只公募基金产品募集失败,公募基金发行陷入“冰点”。“好做不好发”的魔咒似乎又再度逞威。

面对基金发行的“冰点”和市场的阶段性下跌,有人看到的是风险,有人看到的却是机会,一些相对专业的投资者甚至将基金的发行规模视为一个逆向操作的情绪指标。不少主流基金公司表示,近期市场的持续调整是受外部风险事件对情绪面影响,进一步而言,市场波动变化属于正常现象,只要没有大规模和系统性问题,投资者都不必过度悲观。相反,恐慌性下跌往往是布局时机。

根据银华基金的统计,以普通股票型基金指数为测算指标,模拟测算在历史上10个基金发行“冰点”期当月首个交易日买入并持有一定时间均取得了不错的年化收益。

数据来源:银华基金

此外,在持续调整背景下,来自基金公司的行动也在增多。一方面,部分明星基金经理如张坤、陆彬在管的多只基金,纷纷提高单日申购限额。另一方面,多家基金公司及多位基金经理近期纷纷出手自购。

业内人士认为,基金恢复或者放宽大额申购一则是为了补充弹药,利于逆势布局,此外在一定程度上也平滑了赎回对业绩的冲击;而基金公司的自购则有利于提振基民的信心。其共同传达出的信号就是希望弱化市场的短期冲击,看好A股中长期走势,进一步引导基民理性投资。

基金发行遇“冰点”时刻

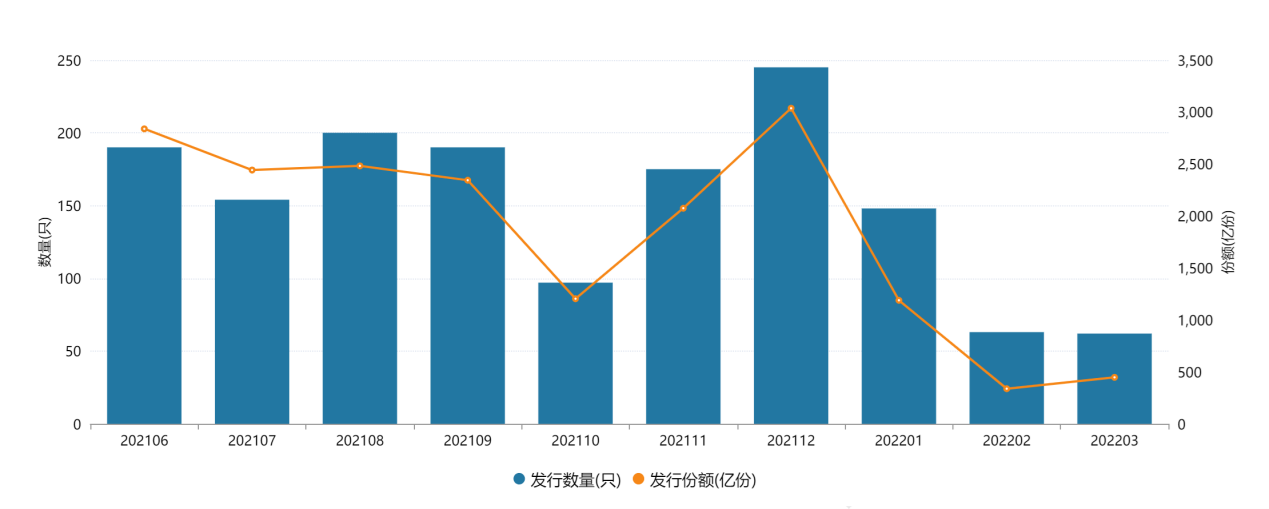

今年以来的市场震荡令基民投资热情大幅下降,公募基金新发市场陷入“冰点”。年内宣布募集失败的基金截至3月2日也已多达6只。2022年1-2月全市场基金发行份额合计1072.7亿份,发行份额甚至低于2016年和2018年同期新发份额,创2015年以来的新低。

Wind数据显示,年内发行且在2月份成立的新基金共71只,募集总规模337.7亿元,平均单只基金募集规模仅4.76亿元;与去年同期相比,募集总规模下降了88.66%,平均单只基金规模下降了80.52%,单只基金4.76亿元的平均募集规模更是创下近三年以来的最低值。3月份新基金发行延续颓势,权益类基金发行更是艰难,截至3月6日,当月成立的权益类基金32只,平均募集金额仅3.59亿元。

造成新基金发行遇冷的主要原因,显然与市场行情的低迷密切相关。自去年12月中旬开始,沪深股市开启一波调整走势。以上证指数为例。区间最大跌幅超过10%。指数跌幅尚且如此,许多个股表现更是惨淡。市场的低迷,对于投资者申购新基金的热情是有影响的。

热门赛道股降温,也是相关基金发行遇冷不可忽视的重要因素。如近年来涨势如虹新能源个股的下跌,对于相关基金的发行也产生了负面效应,特别是对于单一的主题赛道基金更是如此。对于这一点,也在中银证券国证新能源车电池ETF的发行失败上得到了证明。

此外,外围市场的表现,同样会波及国内新基金的发行。像香港市场去年以来表现同样不佳,不仅导致南向资金对于港股市场比较谨慎,对于相关新基金的发行亦同样如此。像平安基金旗下平安中证港股通消费ETF指数基金发行失败,就有这方面的原因。

逆市入场信号乍现

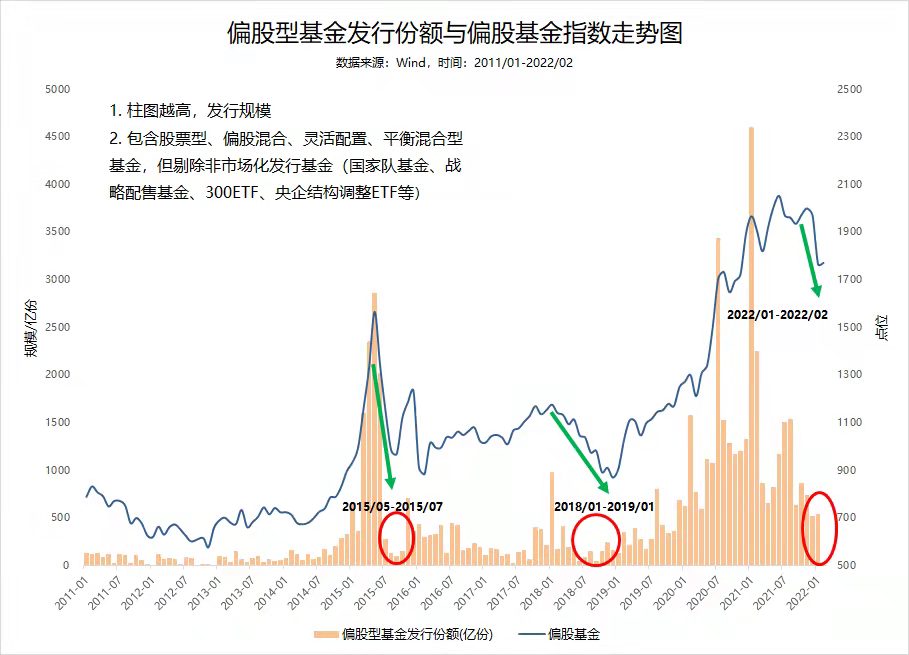

不过,在基金圈中却有这一句流传已久的金句叫:“基金好做不好发,好发不好做”。也就是说,人人追着抢着买的时候,发行的新基金不一定好做,反而是见顶信号;而当基金没人买的时候,这时发行的新基金收益却往往更好。因而,从某种角度来看,最悲观的时刻正是买进的最佳时机,最乐观的时刻正是卖出的最佳时机。基金发行“冰点期”正是“市场底部区间”的一个信号。

数据来源:银华基金

以最近的一次基金发行遇冷的时间点2020年3月为例,彼时受疫情冲击、全球股市共振下跌,当月基金平均募集规模仅有8.82亿元,创当年新低。

Wind数据显示,在此期间成立的主动权益类基金共有47只,这些基金成立以来至2022年2月28日平均收益为40.44%,其中有15只基金收益率超过50%;成立后满1年的平均收益为42.21%。同期上证指数仅上涨20%、沪深300上涨16%。也就是说,如果在当时能够克服“追涨杀跌”的非理性行为,在新基金发行低谷时认购新发基金并持有一年以上,大部分都能收获不错的投资回报。

而市场上还有“熊市买新基,牛市买老基”的说法,也就意味着,当基金鲜有人问津的时候,也往往是布局的好机会。

在近期正在发行和待发的基金中,就有不少为“均衡风”、“价值型”基金。即使部分基金未在名称中明确价值风格,也公开表示在选股策略上将坚守价值风格。如广发睿合A的拟任基金经理为林英睿,他是一个价值派,投资上重视风险,追求胜率,低频择时。

此外,目前不少新基金采取持有期模式。据某基金公司品牌人士表示,持有期产品,可在帮助投资者更好把握投资周期的同时,更有利于基金经理执行中长期布局策略,更好分享长期投资机遇。“基金公司推出持有期基金,锁定产品份额,可以避免投资者频繁交易和不恰当择时,长期可以让持有人获取更好收益。”

基金业内动作频频

正所谓“风险是涨出来的,机会是跌出来的”。针对近期市场的持续调整,不少基金公司认为是受外部风险事件对情绪面的影响,进一步而言,市场波动变化属于正常现象,只要没有大规模和系统性问题,投资者都不必过度悲观。相反,恐慌性下跌往往是布局时机。

华夏基金就认为,市场这轮下跌主要是与地缘冲突和通胀风险共振有关,主要的外部风险事件包括:俄乌战争冲击风险偏好,外围环境复杂化;全球高通胀预期对高估值成长股环境不利;美联储进入加息周期,三月加息已成定局。总体而言,战争和制裁对抗的不可预测性给市场带来巨大冲击,甚至引发情绪冰点和集体止损等衍生风险,使得恐慌情绪主导市场,并带来指数的超调。

从上述逻辑出发,该机构强调,尽管外围环境复杂多变,但从内部来看,利多因素反而在市场下跌的过程中逐步积累,在政策加码下,经济基本面稳中向好的趋势愈发明显。市场波动变化是正常现象,股票一定是有涨有跌的,不可能只涨不跌,但是要对幅度有一个界定,只要没有出现大规模、系统性的问题,都不用过度悲观。其实回过头来看,恐慌性下跌往往是布局时机。

中睿合银研究总监杨子宜表示,在短期快速极致杀跌下,市场情绪短期需要整理修复,但同时也让很多优质标的性价比进一步凸显。“目前位置,从基本面角度来看,部分行业的底部已经基本探明,结合未来短期风险释放的情况,可以逐步加仓优势行业和公司,把握短期超预期下跌带来的投资机会”。

在持续调整背景下,来自基金公司的行动也在增多。一方面,部分明星基金经理如张坤、陆彬在管的多只基金,纷纷提高单日申购限额。数据显示,今年2月以来,放开大额申购的权益基金已经超20只。

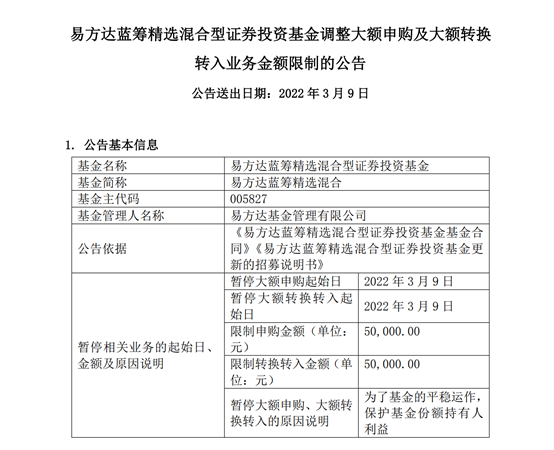

3月8日,易方达基金发布公告宣布,张坤管理的易方达蓝筹精选基金、易方达优质精选基金两只基金,从3月9日起均调整在全部销售机构的大额申购、大额转换转入业务金额限制,由此前的1万元提升至5万元。

另一方面,永赢基金、万家基金等公司也公告自购计划。数据显示,截至3月8日,2月7日春节假期后开市以来,已有17家基金公司宣布自购,累计自购金额3.25亿元。

3月9日,永赢基金发布的公告显示,公司旗下永赢成长远航一年持有期混合基金将于2022年3月16日开始募集。基于对中国资本市场长期健康稳定发展的信心,永赢基金拟于该基金募集期内出资3000万元认购基金A类份额。

业内人士认为,基金恢复或者放宽大额申购一则是为了补充弹药,利于逆势布局,此外一定程度上也平滑了赎回对业绩的冲击,而基金公司的自购则有利于提振基民的信心。其共同传达出的信号就是希望弱化市场的短期冲击,看好A股中长期走势,引导基民理性投资。

(文章来源:财联社)

文章来源:财联社