优质**合理正常的融资需求正在加速落地。

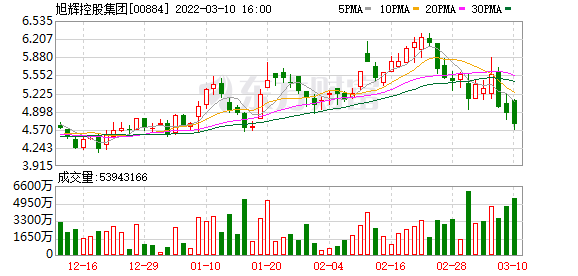

在碧桂园(02007.HK)、美的置业(02007.HK)与招商银行签署了150亿元、60亿元的并购融资战略合作协议的一周后,**并购贷融资列表中再添一单,旭辉获得平安银行50亿元的额度。

3月9日晚间,旭辉控股集团有限公司(0884.HK,以下称“旭辉”)发布公告称,近期旭辉与平安银行签订了《地产并购融资战略合作协议》,平安银行将授予旭辉50亿元并购融资额度,专用于旭辉的地产并购业务。

值得注意的是,在碧桂园、美的置业之前,可获得各大银行并购贷款融资额度以及在银行间市场注册发行并购票据的主要为央企、国企,如招商蛇口、大悦城等。也可以说,碧桂园和美的置业获并购贷额度,为民营**释放了明确的积极信号,即并购贷款的授信范围得到进一步扩大,优质的企业皆有机会获得并购贷款额度。

8亿元的公司债兑付资金能提前到账,是助推旭辉获得地产融资市场肯定的重要原因。

同日晚间,旭辉发布公告披露,其到期赎回本金额8亿元非公开境内公司债券的资金已全部存入指定银行账户。

公开资料显示,该笔非公开发行境内债券的发行人为旭辉控股的全资附属公司——旭辉集团股份有限公司,“18旭辉01”本金额为8亿元,票面利率定为每年6.50%,年期为4年,将于今年3月21日到期。

本次公司债偿付提前到账后,公司短期债务进一步减少,旭辉今年公开市场需偿付的债券仅剩4月23日到期的一笔人民币境外债券。据3月7日旭辉发布的公告,该笔境外人民币债券已提前回购共计1.194亿元,占本金总额约7.46%。

在**面对债券到期的高峰期3月,旭辉也在积极进行债务优化。

3月7日,公司发布公告称已回购注销7040万今年4月到期,票面利率为6.70%的优先票据。在此之前,旭辉还回购了两笔共计4900万元的该笔票据,目前该笔境外人民币债券已提前回购共计1.194亿元,占本金总额约7.46%。

除此之外,近日,旭辉还完成了50亿中票的注册程序,首期将完成发行10亿元的中期票据。

同为沪市**的新城控股(601155.SH),也于近日发布了关于完成公司债回售资金兑付及境外美元债提前偿还的公告。

根据新城控股3月8日公告称,“20新控01”债券持有人于回售登记期内对其所持有的全部或部分“20新控01”登记回售,回售价格为债券面值(100元/张),回售资金兑付日为2022年3月9日。

在3月7日,新城控股已将回售资金本息合计6.306亿元全额兑付。此外,公告也指出新城控股提前偿还了约1.6亿美元债券,并且将于2022年3月20日完成剩余本金及其利息约4049.2万美元的兑付。

在3月9日,新城控股还以自有资金提前完成了两笔债券回售及中期票据到期本息支付,规模共25.92亿元。其中,债券回售资金兑付日为2022年3月20日,票据兑付日是2022年3月16日。

新城控股表示,2022年以来,公司住宅项目销售状况逐月好转,吾悦广场作为优质投资性物业,其租金收入的持续增长为公司现金流的稳定提供支撑。因此,债券回售资金及中期票据到期本息的提前支付,符合公司偿债计划及发展战略,不会对公司经营情况和财务状况产生不利影响。

目前,短期内**债务到期量仍然不少,资金压力犹存。旭辉、新城控股等**的提前偿债和回购债券,一方面有利于市场信心的恢复,另一方面,也显示出**对资本信用的重视,为后续公司继续融资等做铺垫。

根据中指研究院数据显示,近期包括兴业银行、浦发银行、广发银行、平安银行、上海银行等纷纷宣布为**收并购提供融资额度,合计金额已超过600亿元。

另据统计,截至3月9日,包括华润系、大悦城控股、五矿地产、瑞安、碧桂园、美的、福州万科、旭辉等多家**在内,***并购融资总金额已达1247.5亿元。其中,包括**发行或拟发行并购债融资47.5亿元,银行提供并购贷款融资额度920亿元,以及金融机构已发行或拟发行的***并购主题债券金额280亿元。

伴随着各主体积极行动,楼市信心逐步恢复,**融资“冰冻”状态破解并且有望进一步实现回暖。

(文章来源:界面新闻)

文章来源:界面新闻