传得沸沸扬扬的京东收购德邦终于“靴子落地”。3月11日,德邦股份发布公告称,由京东集团控制的宿迁京东卓风企业管理有限公司(以下简称为“京东卓风”)将成为德邦的间接控股股东。至此,德邦终究没有抗过市场压力,将自己的下半场交给了京东。

德邦卖了

3月11日,德邦发布公告称,京东卓风将间接控制德邦控股所持有的上市公司66.4965%股份,成为德邦的间接控股股东。

据界面新闻了解,京东物流持有京东卓风100%的股权。因此,京东物流方面也发布消息称,京东物流与德邦物流达成战略合作,双方将在快递快运、跨境、仓储与供应链等领域展开深度合作。

至此,德邦创始人崔维星的去留也备受关注。京东物流表示,交易双方将继续保持品牌和团队的独立运营,战略和业务方向整体保持不变。

德邦股份的公告还指出,前述交易完成后,京东卓风将触发全面要约收购义务,并向除德邦控股之外的其他股东发出全面要约。

而此次要约收购的目的,主要是为提高京东集团对下属物流业务板块的整合效率,并以终止德邦股份的上市地位为目的。这也意味着,德邦或以退市收场。

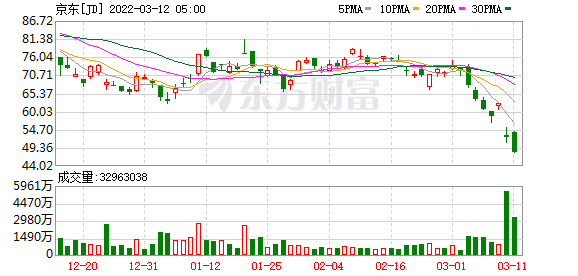

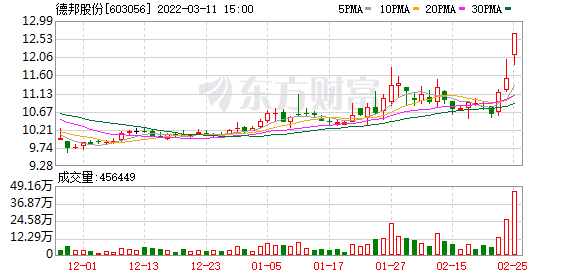

德邦是一家创办于1996年的老牌物流企业,2018年1月在上海证券交易所挂牌上市,当年德邦的股价也冲上了最高点,达到30.91元/股,市值也一度高达300亿元左右。之后德邦的股价一路下滑,最低时徘徊在10元/股左右,目前尚处于停牌期的德邦股价为12.66元/股,市值130亿元。相较而言,去年刚刚上市的京东物流目前市值已经超过1000亿元。

德邦“身价”大跌之后,京东果断出手。不过,对于此次交易的金额,双方并未透露。此外,德邦股份也指出,本次交易尚需向国家市场监督管理总局反垄断局进行经营者集中申报并取得批准。

看中大件快递优势

在高校,“毕业寄”曾是德邦传统优势领域,学生的不少物品都找德邦寄回家。随着滑雪热潮涌起,德邦在雪具运输上也持续发力。此外,在生鲜产品领域、家具市场等不同领域,也都能看到德邦的身影。

这种大件快递的优势,也是京东物流所看重的。快递物流专家、贯铄资本CEO赵小敏认为,收购德邦可以弥补京东物流在大件物流方面的短板,同时大概率也会与京东物流展开一系列的关联交易。

大件网络是京东物流搭建的六大网络之一,负责京东商城的家电、家具等大件商品运送。

据京东物流2021年的财报,京东物流的大件网络由多级仓库、送货上门、增值安装及售后服务组成。截至2021年12月31日,京东物流可进行大件及重货仓储的仓库超过80个,分拣中心近100个,总管理面积约260万平方米。

而据德邦股份2021年第三季度报告,截至2021年6月30日,德邦物流在全国拥有超3万个营业网点、140个仓库、超2000条干线路线。因此,有分析认为京东物流在仓储资源方面,也将会得到提升,并且收获知名企业客户。

但是,德邦快递的大件快递却在一定程度上成为了德邦发展的绊脚石。2018年德邦在上市不久之后,将“德邦物流”更名为“德邦快递”,并推出了3kg-60kg的大件快递产品,以此作为公司发展的核心战略。

之后,德邦不仅要面临快递领域的激烈竞争,同时大件快递的概念也让快运和快递的市场边际变得模糊,德邦并没有因此获得资本和客户的认可,导致后续发展乏力。

不过,对于京东物流而言,德邦的网点、大件快递的服务能力还在,未来整合依然可以补充京东物流的大件快递业务。但赵小敏也指出,对于德邦物流以往的战略失策,京东物流需要对之进行调整,比如德邦一直作为宣传口号的“大件快递送上门”的逻辑是不成立的,这本来就是快递公司应该做的事情,政策要求必须要送上门。

京东物流方面还表示,双方将基于各自优势领域展开深度合作,打造优质高效的一体化供应链物流服务。京东物流2021年财报显示,在一体化供应链业务方面,京东物流实现营收711亿元,同比增长27.8%,其中来自外部一体化供应链客户收入仅为255亿元。如果二者在一体化供应链物流服务方面合作,京东物流在外部客户方面的收入或将得到补充。

快递行业咨询机构双壹咨询总经理龚福照在接受界面新闻采访时也指出,京东既有快递业务,又有快运业务,网点运营模式同样是直营,收购德邦正合适。未来,京东可借此强化它的直营模式,丰富产品架构,同时也能增加业务体量。

并购成趋势?

虽然京东物流在去年才刚刚上市,但是在收购方面并不手软。

目前,京东物流已经收购了空运领域的跨越速运,加上德邦快递,京东物流的版图得到进一步完善。此外,京东完成了对同城即时配送领域达达集团的控股,也让京东物流的版图更有想象力。赵小敏指出,京东物流借助国内资本市场杠杆,开展一系列关联交易和并购,可以在较短时间内提升业务规模和竞争力。

他进一步指出,收购德邦能够提升外界对京东物流的想象力。在股价创新低的情况下,收购德邦无论是从业绩方面还是从企业的市场规模效应方面都有好处。“京东物流确实需要更多的故事来展现自己的竞争力。”

近几年国家邮政局等方面也比较鼓励行业并购。2021年,国家邮政局、国家发展和改革委员会、交通运输部联合印发的《“十四五”邮政业发展规划》提到,支持企业“加强资本运作和战略合作,推动形成大中小企业融合互补、多元主体竞合发展的产业格局,鼓励企业加强市场和资源整合,打造综合型寄递物流供应链集团。”

龚福照也表示,兼并重组是行业成熟的重要表现,也是行业发展的重要结果,快递业的兼并重组大幕已经开启。

收购跨越速运,一年半后又拿下德邦股份,意味着京东物流全面进军快运战场,而跨越速运也有可能会装入德邦股份,形成共振,弥补德邦在消费端及空运资源的短板。

然而,德邦物流在近几年的发展中出现疲态,这对京东物流而言也是挑战。德邦股份日前发布的2021年年度业绩预减公告显示,2021年年度归属于上市公司股东的净利润为7337万元-1.862亿元,预计同比减少67.00%-87.00%。归属于上市公司股东的扣除非经常性损益的净利润预计同比减少176.04%到229.56%。德邦的负债率近几年也一路走高。2021年初,德邦的资产负债率高达62.14%,2021年9月末方才下降至59.56%。

因此,京东物流收购德邦的最大悬念就是能不能把它重新激活,为未来继续整合资产收购提供非常重要的基础。

(文章来源:界面新闻)

文章来源:界面新闻