国内手机ODM龙头闻泰科技正逐渐深入苹果产业链。

3月10日,闻泰科技发布的公告显示,它与境外特定客户合作的智能家居项目正式开始量产并实现常态化出货,这一项目总金额达50亿元。有媒体通过供应链人士了解到,上述客户即为苹果公司。

不过,3月11日,闻泰科技董秘办相关人士对《华夏时报》记者表示,公司并未透露过客户具体信息。而与该客户合作的电脑等其它产品的最新进展,目前他还不清楚。但他表示,公司此前通过收购广州得尔塔(原欧菲光子公司)而切入的光学模组业务,一部分产品已经量产出货。

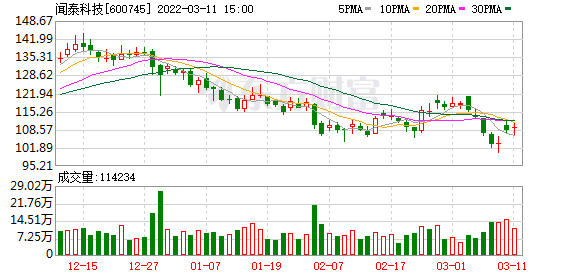

但不论是切入果链,还是布局半导体和光学模组业务,都透露出这家ODM巨头寻求业绩继续增长的愿望。3月11日,闻泰科技股价涨1.06%,收于109.45元,这较它2020年2月出现的股价最高点已下跌近四成。

大订单量产出货

根据公告,此前闻泰科技的产品集成业务与上述客户开展了电脑、智能家居等多项业务合作。它在公告中表示,这一合作能够拓展产品领域,优化客户结构,并将对它2022年度及未来年度经营成果产生积极影响。

而智能家居是它们合作的首个项目,闻泰科技认为,这次量产出货能为它与特定客户开展多产品领域的合作奠定基础。

闻泰科技董秘办人士对《华夏时报》记者表示,智能家居包括空气净化器等众多产品,范围广泛,但此次项目出货的具体产品不方便透露。上述人士还表示,此次是闻泰科技的产品集成业务与客户的合作项目,并不属于此前收购得尔塔的光学模组业务。

但这并不影响市场对它此番订单来自苹果的看法。一个背景是,此前闻泰科技已通过两次巨资收购进入果链。

2018年至2020年,闻泰科技先后花费共计超379亿元,“蛇吞象”般地收购了全球知名半导体公司安世半导体,成为苹果功率器件供应商。由此,它也从一家ODM公司延伸至上游半导体器件领域。

2021年,闻泰科技又以24.2亿元的价格收购了欧菲光向苹果供应摄像头的相关业务,其中17亿元用于收购欧菲光控股子公司得尔塔100%的股权,7.2亿元用于购买其子公司江西晶润光学的摄像头相关设备。闻泰科技也由此切入苹果iPhone供应链。

据《华夏时报》记者了解,目前得尔塔的光学业务已量产出货。在去年12月底的投资者会议上,闻泰科技董事长张学政表示,公司收购的光学模组业务相关产品已经在广州生产出货。“未来得尔塔产品将用在闻泰ODM的安卓手机、笔记本电脑及汽车客户中。”

另外,据媒体报道,闻泰科技准备加入苹果MacBook组装供应链,正在浙江、江苏、云南等地建设相关产线。

盘古智库高级研究员江瀚对《华夏时报》记者表示,对闻泰科技来说,与苹果的合作若能全面实现量产,必然会带动闻泰科技本身业务的快速增长。但它也面临与欧菲光相同的风险。

他还对记者表示,“欧菲光为苹果构建了太多专业化的、甚至专用型的生产线,导致苹果一旦不采购,就会出现巨大问题。同样,闻泰科技要考虑如何能够用弹性的、通用型的生产线来为苹果提供服务。否则一旦未来苹果策略发生变化,就有可能对它的业务产生很大冲击。”

不止“吃苹果”

闻泰科技的上述两次收购,或许不止是为“吃苹果”。

新业务让闻泰科技在资本市场的估值有所提升。一个例子是,在收购安世半导体期间,闻泰科技的股价曾在2020年2月达到了171.43元,这是它2016年借壳上市以来的股价最高点。

而向上延伸至毛利率更高的产业链上游,也是它的重要目的。

据《华夏时报》记者了解,2006年闻泰科技刚成立时,主要从事手机方案设计(IDH),2008年闻泰科技投资8000万美元在浙江嘉兴建立了手机工厂,从“卖主板”转向了“做手机”(ODM)。2020年以来,闻泰科技还将代工业务从手机拓展到平板、笔记本电脑、汽车电子等领域。财报显示,去年上半年,产品集成业务(即ODM业务)仍占据它超过七成的营收。

而相较于收购来的半导体业务,毛利率长期超过30%,闻泰科技在江湖立身的ODM业务,去年上半年毛利率只有9.02%。2018年时,这一业务的毛利率则低至7.56%。

在这背后,闻泰科技的ODM业务早已出现业绩增速下降。在开启果链收购前,闻泰科技2018年的营收增幅仅为2.5%,净利润下滑超过八成。但2019年布局半导体业务后,闻泰科技当年的营收和净利均获得翻倍增长。

不过这样的高速增长未能持续。2020年闻泰科技的营收和净利润还分别实现了超过20%和超过90%的同比增长。但去年前三季度,闻泰科技的营收增速不足1%,净利润却同比下滑近10%。

这背后,近两年受疫情以及原材料涨价等因素影响,闻泰科技的代工业务在2021年上半年收入180.1亿元,同比下降7.25%。当期这一业务实现净利润0.75亿元,这意味着它在这一业务的净利润率只有0.42%。

不过,浦银国际证券去年11月发布的研报认为,2021年的供应链缺芯拖累了闻泰科技的ODM业务板块利润,不过手机缺芯的情况已从去年三季度开始缓解,并在今年进一步改善。因此,2022年闻泰科技的ODM业务将迎来拐点。

半导体产业研究机构InSemi Research首席分析师徐可对《华夏时报》记者分析分析称,闻泰科技此前是偏系统的组装商,本身体量比较大,很难再通过原有的ODM业务获得业绩的快速提升。因此向更高附加值的产业链上游延伸就成了寻找新增长点的选择之一。

他同时表示,功率半导体景气度一直很高,增长空间很大。“目前闻泰一边不断强化自身的ODM实力,一方面在芯片方面布局,未来它可能会趋于稳健增长状态。”

(文章来源:华夏时报)

文章来源:华夏时报