曾几何时,完美日记和它的母公司逸仙电商(NYSE:YSG)都是风光无限的存在。

完美日记凭借“大牌平替”标签以及众多网红站台,迅速成长为新一代“国货之光”。2020年11月19日,逸仙电商成功在美上市,开盘价17.61美元/股;2021年2月,公司股价一度攀升至25.47美元/股,市值超160亿美元。

然而,一年过去,这样的好光景早已不在。

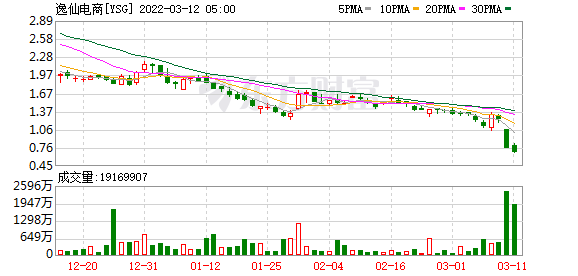

红星资本局注意到,截至2022年3月11日,逸仙电商收盘价为0.6765美元/股,公司市值仅为4.27亿美元;较去年高点蒸发超155亿美元,暴跌超97%。

美妆赛道不缺号称“物美价廉”的产品,性价比是速成的捷径,但同样也是消耗品牌力的毒药。

第一部分

美妆电商第一股,网红们的打工人

完美日记母公司逸仙电商2016年才刚刚成立,而企业想在短时间内成长起来,就不可能把重心放在费时费力费钱的产品研发上。因此逸仙电商产品生产主要依靠代工模式,公司重心放在渠道及营销上。

不得不说,逸仙电商确实非常懂运营。

2018年2月,完美日记成为首批入驻小红书的国产品牌,把自身定位为“国货之光”、“大牌平替”。据逸仙电商招股说明书,逸仙电商称自己是“中国最早在所有主要社交平台上大规模使用KOL的美容平台之一”,与包括李佳琦、薇娅在内的近15000个不同知名度的KOL有合作。

整体来看,完美日记采用金字塔内容营销矩阵(明星、头部 KOL、腰尾部KOL、素人组合营销),大面积投放种草类软广等营销素材。不断强化用户对品牌的认知,用户被“种草”后跳转到电商平台进行付费转化。

同时,完美日记还强调私域流量运营。用户在购买产品后,会添加“小完子”客服微信。“小完子”除了日常客服工作,还会在自己的朋友圈和视频号上,保持每天约1条动态的发布频率,内容包括促销和新品宣传,不断在用户的私域流量中刷存在感,提高用户黏性。

另外,完美日记后期还布局明星代言人矩阵,通过流量明星打造爆品“收割”粉丝经济;布局跨界联名矩阵,激活年轻群体的尝新心理。

总结而言,完美日记把DTC(Direct-to-Consumers;直达消费者)运营模式玩得非常明白。在渠道上缩减中间环节,以直营(线上+线下)模式为主; 在社交媒体营销上,营销全矩阵加强与消费者互动,对用户进行深入绑定。

但与此同时,铺天盖地的宣传也给企业带来了巨额营销开支,逸仙电商也因此被戏称为“为网红打工”的公司。

逸仙电商财报显示,公司营销费用自2019年开始一路狂奔,从2018年的3.1亿元陡增至2020年的34.1亿元;2019年、2020年的营销费用增速分别达304.85%、172.74%。

来源:企业财报、红星资本局

最新财报显示,2021年逸仙电商营销费用为40.06亿元,较2020年同比增长17.41%,占营收比例达68.60%。从单季度看,2021年逸仙电商对营销的投入开始趋于理性,但营销支出整体依然是有增无减。

第二部分:

流量红利见顶,企业陷入持续亏损

巨额营销砸出去了,但从收入端来看,企业却是在赔本赚吆喝。

财报显示,2019~2021财年,逸仙电商的营收分别为30.3亿、52.3亿元、58.4亿元;营收增速分别为377.11%、72.6%、11.6%。可以看出,逸仙电商营收增速在2019年达到高峰,之后便在逐年下降。

同时,单季度来看,2021Q4企业总营收为15.3亿元人民币,与上年同期的19.6亿元人民币相比下滑22.1%,也就是说该季度营收已经出现负增长。

来源:企业财报、红星资本局

另外,企业虽然在不断烧钱做营销,但烧钱的效率却不如人意。

财报显示,2021年逸仙电商营收增速为11.60%,而营销费用增速则为17.41%,营收增速明显低于营销增速。

此外,红星资本局也注意到,2021年天猫双11,在销售额排名前十的彩妆品牌里,YSL、雅诗兰黛、3CE等国际品牌包揽前三名,完美日记则从2020年的第一名跌到第四名。

来源:淘宝、红星资本局

从利润来看,逸仙电商自上市以来一直在持续亏损。2020年净亏损高达26.88亿元,2021年亏损额有所收窄,但净亏损依然达到15.5亿元。

值得一提的是,逸仙电商亏损收窄同样经不起推敲。

财报显示,企业的一般及行政费用由2020年的21.43亿元下降至2021年的9.41亿元,该项支出减少了12.02亿元,而这主要是因为其股权激励费用减少了。

换言之,逸仙电商去年亏损大幅缩窄的原因,并不是因为企业成本控制能力或管理能力增强,而是由于股权激励的缩减。

来源:企业财报、红星资本局

此次财报公布后,逸仙电商还预计,2022年第一季度营收约为8.67-9.39亿元,预计将下跌35%-40%。

为什么资本市场对于逸仙电商的持续亏损如此敏感?这主要是由于消费品市场与互联网企业有所不同,互联网企业起初为了抢占市场,也会大面积烧钱补贴,比如美团、阿里、拼多多等企业都是如此,但这主要是为了巩固市场地位,形成后期的头部寡头效应。某种层面上,这些互联网企业的烧钱战,也被叫做是战略性亏损。

但消费品市场有所不同,消费品市场门槛低,受众分散,企业很难做到一家独大,就算没有完美日记,也有众多的品牌前仆后继。因此消费市场的烧钱战是无止境的,资本更看重的还是赚钱的能力。

第三部分:

出海能否自救?

在营收放缓、亏损持续的双重困境下,逸仙电商选择出海自救。据逸仙电商官方公开资料显示,目前已经覆盖日本、菲律宾、马来西亚、越南、新加坡等地,并登上东南亚最大跨境电商平台Shoppee彩妆、唇妆、散粉、眼部等多个类目TOP1。

不过,品牌出海已成为目前国内美妆企业的共同选择,市场竞争空前激烈。据此前中国商报消息,截至2021年9月,已有完美日记、花西子、珂拉琪、卡婷等超过20个国产新锐美妆品牌正在积极开拓海外市场。

国货品牌出海常常要伴随着文化的输出,比如韩系化妆品当年在中国的走红,与其高度绑定韩流文化,享受流量红利是分不开的。对于中国品牌来说,贴有“东方美学”标签的花西子,出海优势或许更为明显。

除了“东方美学”特色优势,花西子还擅长利用社交媒体和本地达人的力量开拓国外市场。如2019年底通过与日本博主“@鹿の間”达成合作引发日本网友对花西子的热议,相关话题一度攀升日本推特热搜榜第7位;今年开年,与Youtube上1000+万粉丝、犀利“毒舌”的美国顶流美妆博主“J姐”Jeffree Star推送的国货彩妆花西子测评视频再次助推热度。

除了对手众多,目前美妆国货品牌出海的目标市场也存在局限性,主要集中在化妆习惯、流行趋势、文化更为契合的东南亚和日本市场。而对于进入门槛高、肤质差异大、本土竞争更为激烈的欧美市场,目前可开拓的空间仍较为有限。

可见,美妆国货产品出海绝不是简单地把国内产品搬运到海外市场,如果缺乏市场调研与产品研发能力,可能导致品牌“水土不服”,风险很大。

最后需要强调的是,包括逸仙电商在内的美妆国货产品企业,大多在国内都没有构筑坚实的品牌力,到了海外依旧走着打造爆款来完成冷启动的老路,即便一时风光后期能否具有打持久战的能力仍是未知数。

小结:

回看逸仙电商这几年,曾经的火热,单纯凭借流量驱动;当消费者趋于理性后,企业却没能完成从流量驱动到产品驱动的转变。品牌只有完善产品力与品牌力,才能在流量杠杆的帮助下撬动商业价值,而完美日记以及背后的逸仙电商,显然是走反了。

(文章来源:红星资本局)

文章来源:红星资本局