停牌11天后,德邦股份(603056.SH)抛出了一揽子交易计划。公司3月11日晚间披露的公告显示,京东物流(02618.HK)旗下京东物流供应链有限公司(下称“京东物流供应链”)直接控制的宿迁京东卓风企业管理有限公司(简称“京东卓风”)拟斥资89.76亿元、通过“受让股份+表决权委托”的方式间接控制德邦股份66.4965%股份。京东卓风由此将触发全面要约收购义务,其计划以13.15元/股作为本次要约收购价格,预计收购德邦股份2.77亿股股份,对价为36.44亿元。

若上述收购顺利实施,京东物流将以126.20亿元的对价将德邦股份纳入麾下。

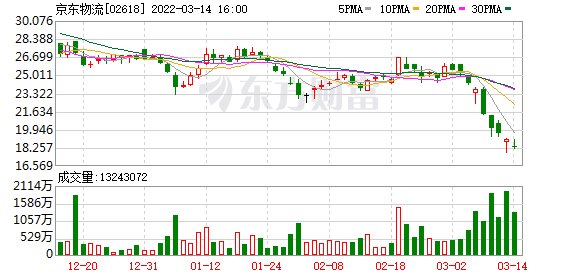

《经济参考报》记者注意到,此次收购中,德邦股份的交易估值为134.98亿元。京东卓风提出的要约收购价格(13.15元/股)较停牌前一日(2月25日)收盘价(12.66元/股)溢价仅3.87%,且与控股股东转让价格(13.1456元/股)一致。3月14日,德邦股份报收于13.93元/股,成交额1.08亿元,较停牌前一交易日减少82%,总市值143.1亿元。德邦股份总市值已超过此次收购估值,投资者惜售情绪较为明显,京东卓风要约收购计划面临挑战。

德邦股份将终止上市

德邦股份成立于1996年,经过在物流领域近25年的深耕细作,现已成为覆盖快递、快运、仓储与供应链、跨境等多元业务的第三方综合性物流供应商。公司目前共有三大业务板块:快运业务、快递业务、其他业务(仓储供应链服务等)。德邦股份是国内大件快递开创者,截至2021年上半年,公司拥有末端网点30486个,乡镇覆盖率94.8%,各种用工模式快递员6.37万人,共有分拨中心143个,140个仓库总面积达101万平方米,公司坚持直营为主的经营模式,对全网络拥有强有力的管控能力。

收购方京东卓风成立于2020年11月,是京东物流全资持股的子公司,由京东集团控制。

截至2021年9月30日,宁波梅山保税港区德邦投资控股股份有限公司(简称“德邦控股”)为德邦股份第一大股东,持股66.74%;韵达股份持有6.52%的股份,为第二大股东。德邦快递董事长崔维星为公司实控人,其通过德邦控股间接和直接持有上市公司32.2135%的股份。

3月11日,德邦股份实控人崔维星及其一致行动人薛霞(以下合称为“创始股东”)、通过德邦控股间接持有公司股份的德邦控股和/ 或公司董事、监事、高级管理人员崔维刚、徐恩俊、庞清秀、黄华波、汤先保、张焕然(以下合称为“董监高转让方”)及德邦控股除前述创始股东、董监高转让方外的合计153名自然人及机构股东(以下合称为“小股东转让方”,与创始股东、董监高转让方以下合称“转让方”)分别与京东卓风签订股份转让协议等交易文件,在满足股份转让协议等交易文件约定的交割条件的前提下,受让方合计将受让创始股东、董监高转让方、小股东转让方持有的目标公司9386.2533万股、占德邦控股总股本99.9870%的股份(合称“整体交易”)。整体交易将分三期进行,包括一期创始股东转股交易、二期创始人转股交易和三期创始人转股交易。同时,京东卓风同日还与创始股东、目标公司签订《业务处置协议》,创始股东需将德邦控股除本公司股票外的其他业务、资产、负债按照《业务处置协议》的约定完成剥离。

如果上述交易顺利实施,德邦股份的实际控制人将发生变更,德邦控股仍为公司控股股东,京东集团控制的“京东卓风”成为间接控股股东。

此外,上述交易完成后,京东卓风将触发全面要约收购义务,并应向除德邦控股之外的其他上市公司股东发出全面要约。为提高京东集团对下属物流业务板块的整合效率,本次要约收购以终止德邦股份的上市地位为目的。京东卓风计划在两个月内,以13.15元/股作为本次要约收购价格,预计收购2.77亿股,总价为36.44亿元。

要约收购面临挑战

尽管京东卓风已与德邦股份大部分股东签署了股权受让协议,但要拿下德邦股份剩余2.77亿股并非一蹴而就。

问题的关键在于交易价格和交易对手,要让数量众多的中小股东卖出手中的股份,京东卓风的出价显得尤为重要。

一方面,作为一家技术驱动的供应链解决方案及物流服务商,京东物流通过京东卓风收购德邦股份控制权后,京东物流必然面临与德邦股份的同业竞争问题,势必影响到德邦股份的上市地位问题。或许也正因如此,京东卓风称“要约收购以终止德邦股份的上市地位为目的”。因此,从某种程度上讲,京东集团收购德邦股份股权的一揽子交易,目前已是“箭已离弦,断无回戈”。

另一方面,京东卓风提出的要约收购价能否被中小股东买账尚存变数。根据公告,京东卓风提出的要约收购价为13.15元/股,与控股股东转让价格(13.1456元/股)一致,较德邦股份停牌前一日收盘价(12.66元/股)溢价仅3.87%,这对中小股东有多少吸引力?

3月14日,德邦股份开盘即涨停,最终收于13.93元/股,成交额1.08亿元,较停牌前一交易日减少82%,总市值143.1亿元,流通市值133.7亿元。德邦股份总市值已超过此次收购估值。从德邦股份全天走势来看,中小股东惜售态势颇为明显。后续要约收购价格注定是一个暗自博弈的结果。总市值143.1亿元。

不过,倘若京东卓风此次要约收购失败,其依然可能达到德邦股份终止上市的目的。

《经济参考报》记者注意到,《上海证券交易所股票上市规则(2020年12月修订)》第13.7.1规定,上市公司可在8种情形下、满足任一情形即可向上交所申请主动终止上市。这意味着,京东卓风至少还有另外两条路径可以选择:德邦股份召开股东大会决定主动退市,或者京东卓风向所有其他股东发出收购全部股份要约,最终导致德邦股份股本总额、股权分布等发生变化不再具备上市条件而主动退市。

然而,无论京东卓风选择何种路径实现德邦股份退市,最终都绕不开中小股东在要约收购价格上与其进行博弈。

公告称,本次要约收购尚需向国家市场监督管理总局反垄断局进行经营者集中申报并取得批准。此外,本次收购尚需经京东物流股东大会和京东物流供应链的审议批准。本次收购若需履行其他相关法定程序,将按照相关规定依法履行该程序。本收购要约并未生效,具有相当的不确定性。

业务整合效应明显

对于此次收购,物流行业专家杨达卿称,从微观层面看,德邦物流经营面临较大竞争压力,前有顺丰快运、安能物流等巨头在营收或规模层面力压,后有百世快运、中通快运等不断追赶。要改变困局,德邦需要有强商流的超大企业协同,加快构建领先优势。

“从宏观层面看,作为第一代公路货运企业家的崔维星最终接受被收购,首先是小巨头与市场主体大羊群博弈下的被动选择。”杨达卿认为,数万亿规模的中国公路货运市场虽是全球最大的公路货运市场,但长期存在弱、小、散的局面,运力供给呈现过剩。德邦物流只是万亿级市场里的小巨头之一,要稳住效益和领先优势都面临较大压力。

另外,这也是小巨头与金融资本狼群博弈下的被动选择。“近年来,众多资本投资公路货运企业,德邦虽然在中国公路货运市场处于头部地位,但对标罗宾逊、FedEx等国际巨头都还差距巨大,加上满帮、货拉拉等互联网平台在不断改变道路货运市场格局。资本逐利,对希望能在全球最大公路市场快速整合起超级企业的资本来说,希望用资金换时间,及早实现回报。这些是一向稳健发展著称的崔维星难以抗拒的。”杨达卿表示。

德邦股份2018年初在上交所上市,其后营业收入总体为上升趋势,但扣非净利波动较大。财报显示,2018年—2020年,德邦股份归属于上市公司股东扣除非经常性益后的净利润分别为4.56亿元、0.37亿元、2.11亿元。

数据来源/Wind

德邦股份1月29日发布的2021年度业绩预告显示,2021年公司实现的归母净利润约为0.73亿元—1.86亿元,同比减少67%—87%;扣非归母净利润预计亏损约1.60亿元—2.73亿元,同比减少176.04%—229.56%,上年同期为盈利2.11亿元。

对于业绩下滑的原因,德邦股份称,主要受外部环境及内部经营策略调整影响。外部环境方面,宏观环境整体景气度有所下降以及大件运输领域竞争加剧使得公司收入增速放缓,且全年油价处于高位对利润产生不利影响。

业内人士指出,德邦物流主营业务为大件配送,客户多为中小制造业企业客户,对应的运作模式主要为B2B.但随着大件快递业务的快速发展,电商客户的业务量保持较快增速,与电商平台保持良好的合作关系也是公司重点经营计划之一。如果电商客户利润下降、对物流费用管控更加敏感,可能会对公司财务状况产生不利影响。

“京东物流定位一体化供应链服务商,但目前资源主要集中在仓储和末端配送等资源上,主要是围绕C端消费者的服务资源。”杨达卿认为,京东物流要进一步扩张服务B端企业客户,实现在合同物流等领域的发展,而德邦物流直营与加盟结合的干线运力和仓配运服务资源,能补充京东物流的不足,扩容市场占有率。

京东物流发布2021年业绩公告,去年公司实现营业收入1046.93亿元,同比增长42.7%;毛利57.84亿元,同比减少8.1%;年度亏损156.61亿元,较上一年40.37亿元的亏损进一步扩大。

京东物流3月13日在港交所发布的公告显示,京东物流通过科技赋能提供全方位的覆盖各个业务领域的供应链解决方案和优质物流服务,从仓储到配送,从制造端到终端客户,涵盖普通和特殊物品。公司的供应链解决方案及物流服务的基础由六个高度协同的网络组成,包括:仓储网络、综合运输网络、最后一公里配送网络、大件网络、冷链物流网络和跨境物流网络组成。德邦股份作为一家综合物流公司,提供广泛的解决方案,包括零担(LTL)运输、整车(FTL)运输、送货服务及仓储管理。截至2021年6月,德邦股份在中国拥有超过3万家服务网点,覆盖中国几乎所有县区,其143个转运中心面积超过1.8万平方米。德邦股份亦拥有超过1.5万辆车辆。

京东物流在公告中称,此次收购可让公司就货运服务快速获取一张覆盖全国的快运网络,有效提升公司的网络能力;公司和德邦股份可以共享网络资源,进一步提升规模经济效应,优化成本结构,提高客户体验;德邦股份在制造业(如:机具仪器、电子电器等)拥有较好的服务能力和客户群,可帮助京东物流扩充服务产品和客户群,助力公司实现从消费端、流通端到生产端一体化供应链的拓展,并进一步提高市场份额;德邦股份拥有良好的品牌形象和口碑,重视客户体验,和京东物流的企业文化高度契合。

(文章来源:经济参考网)

文章来源:经济参考网