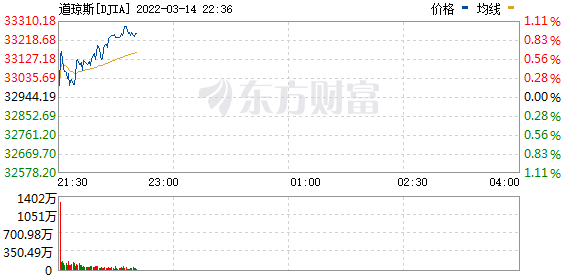

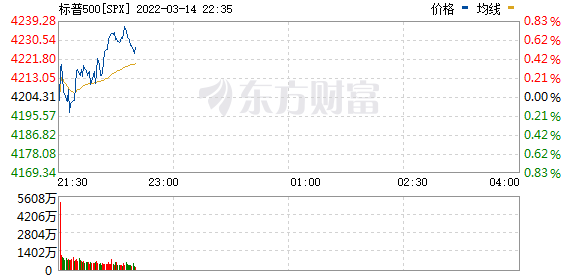

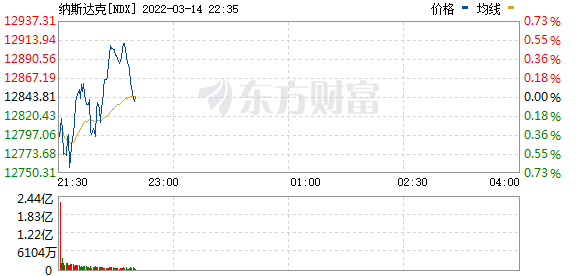

美股开盘涨跌不一,道指涨0.47%,纳指跌0.38%,标普500指数涨0.10%。热门中概股集体下挫,拼多多、小鹏汽车跌近13%,哔哩哔哩、京东跌逾10%,阿里巴巴跌7%。

自从上月末俄乌冲突全面爆发以来,新一轮的供应中断和通货膨胀冲击,已令全球众多经济体应接不暇。而本周,一个年内最为关键的央行超级周又将杀至:在G20经济体中,有多达7个国家的央行将在本周举行议息会议。

其中,更是包括了备受瞩目即将正式迈入本轮紧缩周期的美联储,以及正处于乌克兰冲突泥潭之中的俄罗斯央行。

欧洲央行上周出人意料地决定加速减少刺激措施,这让不少投资者眼下尤为好奇,其他央行可能还会发生哪些其他变化。

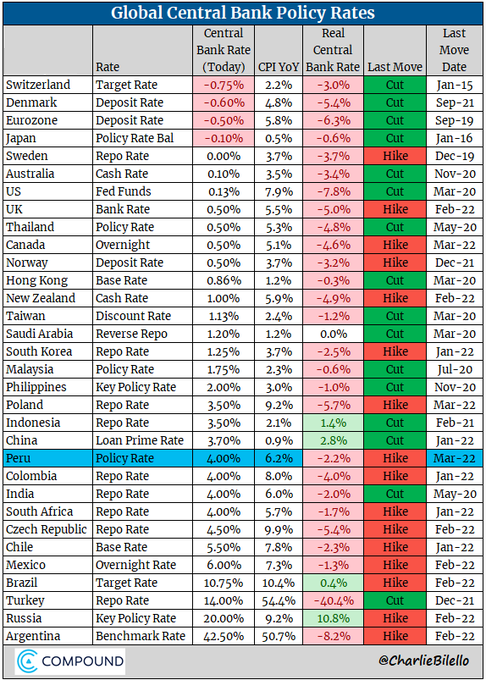

(全球主要央行利率变动图:上周最新宣布加息的是秘鲁央行)

目前市场普遍预计,美联储、英国央行本周将各自加息25个基点,巴西央行则有望加息100个基点。而在上月底宣布紧急加息1050个基点后,俄罗斯央行周五的表态也将受到瞩目。此外,印尼央行、土耳其央行和日本央行本周则料将按兵不动。

以下是对本周这个“超级央行周”中主要央行货币政策情况的简介(按照决议日期排序):

美联储(北京时间周四凌晨02:00)

美联储当地时间周三下午(北京时间周四凌晨)公布的利率决议无疑将是本周金融市场最大的焦点,美联储主席鲍威尔必须在40年来最炽热的通货膨胀和与战争有关的不确定性之间求取平衡。目前,市场普遍预计美联储届时将宣布把基准利率上调25个基点,这将是2018年以来的首次加息。

过去一周的经济数据显示,美国2月份消费者价格同比飙升7.9%,随着大宗商品成本上涨,通胀有望进一步攀升。在美联储利率决议前夕将公布另一个关键数据——生产者价格指数(PPI),可能也会大幅走高。

在通货膨胀远高于美联储2%通胀目标的背景下,劳动力市场吃紧的局面也正在推高薪资——这反过来又会称为价格压力的另一个推动力。

除了加息,美联储本周对其近9万亿美元资产负债表计划的任何评论也将非常重要,因为官员们曾表示,他们希望在今年开始升息后开始缩减规模。随着美联储停止将到期债券所得再投资,这一举措将使资金流出金融体系。鲍威尔表示,美联储可能会在本周的会议上商讨缩表的速度,不过计划的全部细节可能要到晚些时候才会公布。

巴西央行(北京时间周四凌晨05:30)

周三美联储决议出炉的数小时之后,巴西央行预计将连续第九次提高其关键利率,至11.75%。这是一个惊人的数字——在短短一年前,巴西央行的关键利率仅为2%。

激进的紧缩周期背后的驱动力是该国CPI的飙升。巴西央行行长内托(Roberto Campos Neto)目前正面临着国内超过10%的通货膨胀,是官方目标的三倍。

就在一个月前,巴西国内的交易员和分析师还曾预计,本轮巴西央行加息周期的顶点大约是12.25%,但现在却被普遍认为可能会高达13.75%。对于一个预计今年几乎不会实现经济扩张的经济体来说,这将是一个难以吞咽的苦果。

彭博经济学家Adriana Dupita表示,“我们继续预计巴西央行未来一周将加息100个基点,同时认为最终利率将有显著的上行风险——将超过我们原先预测的12.25%。”

印尼央行(北京时间周四下午15:20)

周四亚洲时段,市场的焦点将先转向东南亚最大的经济体印尼。印尼央行将在周四召开议息会议,在综合考虑经济状况和商品及食品成本上升的风险,目前市场预计该行最终将维持利率不变。

印尼央行近期曾表示,正在关注输入性通胀上升的风险,不过其认为消费者物价目前依然相对可控。印尼2月份整体和核心通胀指标均维持在2%-4%目标区间的低端,而政府已承诺将控制食品价格的波动。

不过,高于预期的物价压力可能会影响印尼央行未来的加息时间表,分析师预计今年下半年该行将会升息。与此同时,大宗商品的繁荣有助于抵消印尼盾面临的抛售压力,目前印尼的出口数据依然强劲。

彭博经济学家指出,“我们认为,印尼央行将维持7天期逆回购利率不变。印尼盾近来的表现和该国核心通胀数据表明,印尼央行仍有充足的时间以便让经济复苏获得更多动力。”

土耳其央行(北京时间周四晚间19:00)

周四晚些时候,土耳其央行可能会宣布将利率维持在14%,这将符合土耳其总统埃尔多安的非主流经济学理论——即倾向于放松政策,而不是收紧政策,来遏制该国正处于20年高位的恶性通胀。

受能源和食品价格的推动,2月份土耳其消费者价格指数同比涨幅已达到54%,而土耳其近邻俄乌间爆发的冲突,可能会进一步加剧该国面临的通胀压力。

这可能会加剧土耳其家庭面临的生活成本压力,随着2023年土耳其大选的临近,对于埃尔多安政府而言,当前的局面可能会变得更加紧迫。

这似乎已成为一个“无解”的难题。彭博经济学家表示,“土耳其通货膨胀正处于20年来的最高水平,而俄乌冲突很可能会使通胀保持在高位。然而,提高利率眼下又在政治上被否定。”

英国央行(北京时间周四晚间20:00)

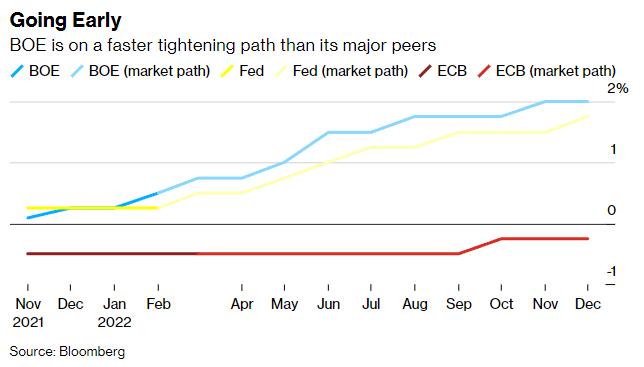

英国央行的利率决议将是周四晚间市场的最大看点——英国央行几乎可以肯定会把其关键利率恢复到疫情前的水平,这将是率先实现这一里程碑壮举的主要发达经济体央行。

面对日益恶化的通胀前景(业内预测在今年晚些时候英国通胀率或攀升至10%),预计英国央行官员们会将其基准利率上调25个基点至0.75%。同时一些经济学家预测,少数官员将推动一次升息50个基点。

无论幅度多少,任何加息都将标志着英国央行连续第三次采取紧缩货币政策,这将是本世纪以来前所未见的。市场还预计,以英国央行行长贝利(Andrew Bailey)为首的政策制定者会明示还会有后续政策动作。投资者目前预计,到年底英国央行利率将达到2%。

彭博英国高级经济学家Dan Hanson表示,“本月之后,由于担心俄乌冲突的经济影响,我们预计英国央行加息的步伐将会放缓。但我们的观点面临的风险是,今年的高通胀数据可能持续给英国央行敲响警钟。”

日本央行(北京时间周五午间)

由于日本的通货膨胀仍然远低于全球大部分地区,预计日本央行在本周五将保持所有货币政策不变,并继续发出日本物价增长仍然过于疲弱的信号。

然而,日本央行沟通的任务可能正变得愈发艰难。日本央行行长黑田东彦和其同事最近强调了更强劲的工资上涨的重要性,以确保通胀成为经济增长良性循环的一部分。结论是,货币宽松政策必须持续更长时间。

但据知情人士透露,就连日本央行也意识到,油价的涨幅已经使通胀超出了其预期。在欧洲央行上周出人意料的鹰派举措以及美国通胀持续攀升后,日元汇率上周五已触及了逾五年的最低水平,这正令日本家庭和企业雪上加霜。汇率的进一步疲软将使日本陷入越来越尴尬的境地。

彭博经济学家指出,“有两个因素正在改变日本的经济增长和通胀动态——俄乌冲突和因疫情而延长的限制。我们本周的关注重点将是日本央行对此的评估和其所提供的所有指引。”

俄罗斯央行(北京时间周五晚间18:30)

在本周结束之前,俄罗斯央行将召开自俄乌冲突全面爆发以来的首场定期议息会议。这场冲突已导致俄罗斯受到了西方严厉的制裁,其逾6400亿美元外汇储备中的很大一部分被没收和冻结。

在2月28日紧急宣布将关键利率提高逾一倍至20%之后,俄罗斯央行的官员们目前有理由保持货币政策不变并密切关注事态发展。

此前采取的紧急加息行动是一系列旨在限制恐慌性抛售包括卢布在内的俄罗斯资产的防御措施之一。在不到一个月的时间里,卢布已暴跌了逾35%,该国股市自冲突爆发迄今仍暂停交易。

俄罗斯不断贬值的卢布汇率和混乱的贸易前景,正迅速推高该国的通胀率。俄罗斯2月CPI同比涨幅已从前月的8.7%进一步攀升至了9.2%。彭博经济学家表示,“通胀已经开始飙升,俄罗斯央行现行的货币政策或已无法再采取更多措施来遏制通胀。”

(文章来源:界面新闻)

文章来源:界面新闻