2022年3月18日午间,中国平安(601318.SH)举办了线上业绩发布会。中国平安董事长马明哲携一众高管出席,直面并回应媒体关注的热点问题。

从2021年年报数据看,2021年,中国平安实现归属于母公司股东的营运利润1479.61亿元,同比增长6.1%;营运ROE达18.9%;归属于母公司股东的净利润1016.18亿元,同比下降29.0%。此外颇受市场关注的股东回报方面,平安在2021年向股东派发全年股息每股现金人民币2.38元,同比增长8.2%,已为连续十年提升现金分红。

高管层三个关键词自评2021年度业绩

对于2021年的整体业绩表现,中国平安联席CEO兼首席财务官姚波在业绩发布会上回答21世纪经济报道记者提问时表示,用三个关键词评价2021年平安的整体业绩——稳健增长、持续回报和改革创新。

姚波指出,在稳健增长方面可以看到,面对2021年外部环境挑战,平安在综合金融深度布局和数字化转型带来的竞争力提升之下,营运利润实现6.1%的正增长,在客户进展方面业绩也持续提升,个人客户数超2.27亿,有多个合同的个人客户占比提升到39.3%,客均合同数与客均利润也有提升,整体实现了业绩的稳健增长。

第二,持续回报体现在两方面,一是股东分红持续提升,2021年平安向股东派发股息每股现金人民币2.38元,同比增长8.2%;二是积极履行社会责任,回报社会,在绿色金融、扶贫和产业振兴等方面都有发力。

第三,改革创新体现在三方面,一是寿险继续深化改革转型,在渠道方面持续打造三高团队;二是打造“综合金融+医疗健康”战略升级,构建“综合金融+HMO管理式医疗”服务体系;三是核心科技能力持续提升,专利数大幅的增长,人工智能、金融科技、数字医疗科技专利申请数居于全球首位,科技业务的收入和营运利润贡献度都在大幅地提升,数字化转型也在持续赋能主业。

管理层称股价被低估,逻辑何在?

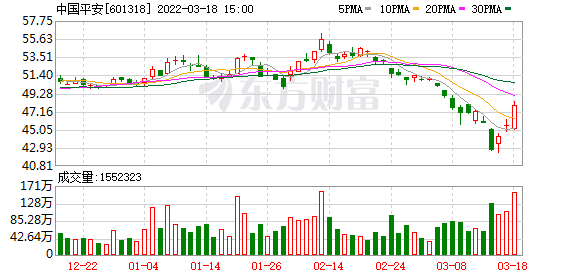

从2020年末股价处于高位,最高一度超过94元/股,2021年平安股价整体趋势持续下行,一度跌破45元/股,股价亦是市场对平安2021年关注的重点。

针对股价问题,姚波在回应21世纪经济报道记者提问时指出,过去一年股价下跌受到多方因素影响,一是整个外部市场环境严峻,对整体蓝筹股、白马股都产生较大影响,平安不是个例。同时看到经济基本面文件、国家推出一系列稳增长措施,为全年的经济增长打下了坚定的基础,对中国未来长期经济基本面向好有信心,对蓝筹股股价充满信心。

二是受到寿险行业周期性转型的影响,寿险行业面临诸如保费增长、新业务价值增长等在内多多重压力,寿险整体发展模式出现瓶颈 。但平安内部寿险改革成效在积极呈现,希望市场给予耐心和信心。此外,虽然寿险业务受到一定影响,但银行、资管、科技业务条线的利润增速较为强劲,综合金融+医疗健康生态战略有巨大发展潜力。目前平安股价处于历史低位,在市值管理方面,一方面平安会继续加大股东回报,另一方面平安在持续回购,管理层也在持续增持,均体现管理层对目前股价处于低估的判断。相信市场最终会认识到平安的价值。

而受到业绩发布会释放利好信息影响,中国平安股价走高,盘中上涨逾6%,收盘报47.93元/股,涨幅为5.34%。

地产风险敞口5.5%,不动产投资逻辑是什么?四万亿险资怎么配?

中国平安2021年险资投资整体收益率有所下降也是市场关注的热点之一。

年报数据显示,2021年中国平安保险资金投资组合规模近3.92万亿元,较年初增长4.7%。净投资收益率4.6%,总投资收益率4.0%,而2020年平安保险资金投资组合净投资收益率为5.1%,总投资收益率为6.2%。对于今年的投资收益表现,年报中指出主要系受资本市场波动、市场利率下行及减值计提增加等因素综合影响。

据悉,对平安险资全年投资影响较大的,主要为对华夏幸福的减值计提。年报中披露,2021年中国平安华夏幸福相关投资资产进行减值计提、估值调整及权益法损益调整金额合计为432亿元,其中股权类159亿元,债权类273亿元 ;对税后归属于母公司股东的净利润影响金额为243亿元,对税后归属于母公司股东的营运利润影响金额为73亿元。

也因此原因,令市场对中国平安是否投资过度集中房地产并产生风险存在质疑。

对此,新上任的中国平安首席投资执行官邓斌表示,平安险资不动产风险敞口约占5.5%,不动产只是平安投资版图中很小的一部分。此外,据记者了解,平安的不动产资产主要分为物权、股权和债权三部分,其中绝大部分为自持性和收租性物权,占比约2.5%,股权和债权占比各1.5%左右。

“平安保险资金投资不动产风险敞口可控,控制在合理区间,长期收租为目的不动产高占比意味着,在未来中国经济进一步发展的后疫情时代下,不动产投资会呈现出较好的稳健投资收益。此外,平安对不动产投资的整体策略是,坚持符合国家政策导向的不动产投资,以穿越周期优化价值的理念为指导,以战略资产配置为牵引,投资优质商业不动产,同时关注碳中和、数字经济、医疗健康等相关概念的优质不动产项目。”邓斌对于平安险资不动产的投资逻辑进行拆解。

针对华夏幸福减值计提,姚波表示,2021年虽然受到华夏幸福的债务危机影响,但集团已经在2021年按照审慎的原则逐步提取了拨备。虽然华夏幸福的投资风险属于偶发性的个别事件,但公司也总结了经验教训,检视并优化了投资风险管理机制基于收紧的集中限制,并同时强化投后管理能力,全面提升风险管理水平。

此外对平安险资的整体配置策略,邓斌回应记者提问时表示,资产配置方面平安一直以“坚守底线、把握机遇、穿越周期、领先价值”作为投资理念,以坚守风险管理为底线,努力实现穿越周期的相对稳定的投资回报。

邓斌具体指出,在配置上,平安险资呈“双哑铃”型配置结构,第一个哑铃即配置大量长久期利率债,这一举措令平安负债久期在过往十年明显收缩,至今收窄至4年左右,在全国乃至全球范围内处于领先水平。这也使得平安险资现金流匹配非常稳健,未来投资收益预期稳定性增强。另一端风险资产主要包含不动产与权益类资产,在风险资产中也存在小哑铃配置,一端是高分红的稳健型价值型投资,另一端是追求增长型的投资,在整体比较均衡的配置下,平安在风险资产上的β(贝塔)远远低于1。

另外,在α(阿尔法)策略方面,邓斌指出,要令四万亿资产产生明显的α是很困难的,但我们仍在稳健前提下追求价值投资的机遇。我们也会通过一定的战术配置,精选投资标的和投资管理人,来创造更多的α(阿尔法)收益。

寿险个代渠道改革最后一年新三大渠道NBV贡献占比上升至15%

作为中国平安收入和利润贡献的主要来源,平安寿险改革依然处在深水区,新业务价值增长承压。

年报数据显示,主营业务寿险及健康险业务2021年实现营运利润970.75亿元,同比增长3.6%;营运ROE为32.3%。年报中指出,受国内外经济形势,叠加改革期间代理人数量下滑等影响,新业务价值同比下降23.6%至378.98亿元;若不考虑假设调整影响,新业务价值同比下降18.6%。

新业务价值何时回升?寿险改革如何检验成效?中国平安联席CEO陈心颖指出,寿险改革要看三点,一看长期,二看战略,三看执行。

她指出,寿险2021年贡献970.75亿的营运利润,32.3%的ROE,对寿险业务来说已经是很难得的成绩。寿险是长期经营的业务,平安的平均保单期限是14.2年,外部可能太重季度表现,我们认为必须长期来看,公司管理层对目前寿险改革的阶段性成效还是满意的,相信随着改革的推进,相关成效会逐步呈现。

第二,战略层面。平安寿险改革正在持续推动“4+3”双轮驱动的寿险改革战略落地,即四大渠道、三大产品,是独特且具竞争力的。平安是率先提出代理人渠道改革的,已经经过两年改革,今年是第三年也是最后一年,相信能做出高质量渠道。而除了代理人渠道,平安还具有银行优才渠道、社区网格化渠道、下沉渠道三大渠道,这三个渠道在整体NBV(新业务价值)中贡献占比已经从9%上升到15%。

第三,从执行来看,她表示,代理人改革和产品效果已经显现,在这方面2021年年报中已经进行了披露。“只要坚持做下去,从战略到执行,会逐步见到成效。”

方正重组,进展如何?

对于市场关心的“方正集团重整计划进展”,中国平安总经理、联席CEO谢永林表示,目前方正集团的项目整体推动顺利。

他指出,2022 年 1 月 30 日,平安人寿收到银保监会的批复,同意平安人寿投资新方正集团,我们最终的持股为66.5% 。目前整个重整计划按既定目标在推进,公司将根据重整的进展情况及时履行信息披露义务。方正旗下尚有多家上市公司,到时见回详细按照相关程序披露。

偿二代二期工程有何影响?

姚波表示,偿二代二期工程确实给公司偿付能力带来一些影响,对寿险来说最大的影响是核心偿付能力。

姚波指出,偿二代二期工程是一个比较复杂的体系,其影响具体来看有三方面。一是计算,在二期工程下,要对资本进行分级,特别是对原来寿险业务的未来盈余,原来都是100%可以计入到核心当中。新的二期会对未来的盈余进行分级,有一部分进入核心部分。而且进入到核心资本也作为一个紧密的限制,未来盈余占到核心资本不能超过35%,否则会影响寿险新的要求。二是对长期股权投资方面,会更加严格。三是对保险风险的对接资本,特别对产险车险、以及产险方面信用险的风险因子调高了,对资本要求更多了。另外对一些资产参数要求加大了,还有对资产的集中度要求也加大了等等,相对对偿付能力要求进一步提升。

他进一步解释称,其实对寿险来说最大的影响是核心的偿付能力受到一定的影响。比如,根据新规测算,原来平安寿险的核心偿付能力充足率高于200%,在新规下会有所下降,但是依旧高于100%,是监管要求(50%)的2倍以上。另外,新规影响的不只是我们,而是整个行业。监管部门也给予了一定的过渡期,我们会做好相关应对。预计这些影响绝对的指标和原来一期相比会有所下降,但是这些影响对平安本体的业务发展以及后续分红政策不会产生更大的影响。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道