在A股大幅波动期间,具有折扣优势的定增投资受到各家公募的青睐。

近日,信达澳银基金冯明远、嘉实基金归凯、泓德基金王克玉、招商基金侯昊等知名基金经理旗下产品,纷纷公告参与定增投资。不过,2022年以来上市公司增发和公募基金参与定增投资金额却双双下滑,呈现明显的降温态势。

不过,多位基金业内人士表示,今年开年定投增融资规模回落,主要受短期市场波动影响,预计市场平稳后就会恢复常态。在今年成长风格不占优势的市场环境中,定增投资也将更加考验投资管理人的投研实力。

公募定增获配金额138亿

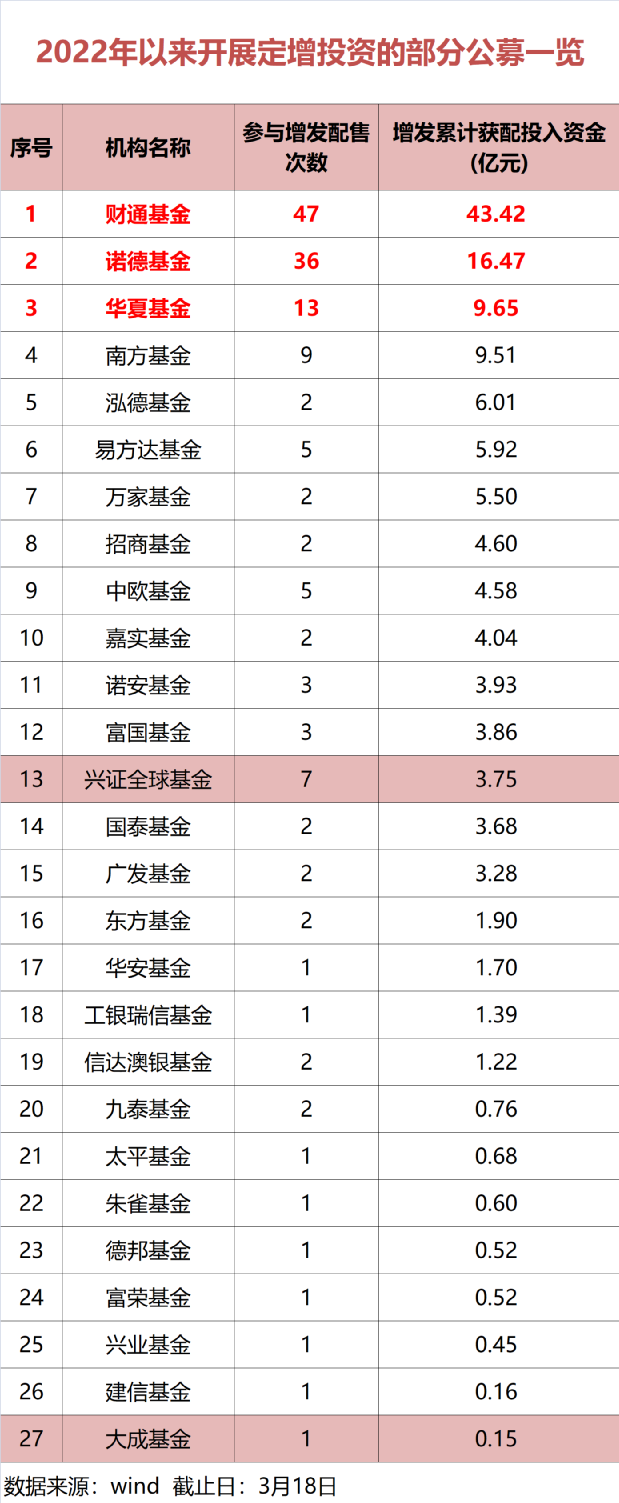

财通、诺德、华夏基金位居前三强

数据显示,截至3月18日,2022年以来共有73家上市公司增发金额达1017.16亿元,同比下降约7成;从公募基金来看,33家基金管理人定向增发累计获配投入资金额为138.26亿元,这一数据相比去年同期增发金额下降了147.43亿元,萎缩52.79%。

从基金公司来看,财通基金2022年以来参与增发配售次数47次,累计获配投入资金43.42亿元,暂居全行业首位;诺德、华夏基金累计获配投入资金为16.47亿元、9.65亿元,暂居二、三名。另外,南方、泓德、易方达、万家基金等,今年参与定增获配投入资金也超过5个亿,位居行业前列。

谈及今年公募定增投资低于去年同期水平的现象,华夏基金股票投资部高级副总裁张城源认为可从投融资双方角度分析。

张城源分析,从发行方即上市公司角度看,定增批文的有效期为12个月,期间发行人对于启动发行的时点有一定决定权。发行人一般会选择股价相对平稳,有利于顺利完成融资的市场环境启动发行,而在今年初市场波动较大的环境下,部分发行人选择观望、暂不启动,是符合市场规律和制度安排的,因此,这段时间启动发行的项目数量会略少一些。

从投资者角度看,定增投资由于有一定的限售期,所以投资者无法做短期博弈,更多会从中长期的角度评估投资机会,因此在市场波动较大的情况下,定增投资者往往也会更加谨慎。“此外,由于定增底价最低是20个交易日均价的8折,在市场出现比较大调整的情况下,名义折扣也会小一些,这也会影响投资者的决策。”

因此,对于今年开年以来定增融资规模的回落,张城源认为,主要还是短期市场波动因素的影响,预计市场平稳后就会稳步恢复。“以竞价定增项目为例,目前公布定增预案,尚未发行的项目超300个,预计2022年定增仍会是上市公司融资的重要手段,也仍会是投资者参与上市公司投资的重要途径。”

上海一家中型基金公司则总结,当前定增融资规模萎缩主要原因有三:一是公募机构新发基金较难,增量资金较少;二是近期市场表现疲弱,机构中长期的信心不足;三是上市公司成长逻辑受宏观大环境影响,经营不确定性增加。

沪上一位公募基金人士也认为,目前定增储备项目供应稳定,虽然相比去年同期可能会有下滑,但预计全年整体规模仍会保持稳定。

“从定增市场看,随着新加入的投资者数量增多,定增折价有所收窄,而二级市场的波动增加,也导致定增投资的不确定增长,安全垫折价缺乏太大的吸引力,该类投资的赚钱效应也会减弱。”该公募基金人士直言,目前定增项目仍以中小市值、成长风格的公司为主,而今年的市场风格中,成长风格股票投资并不占优,这些因素都可能会导致定增投资市场同比出现一定程度的降温。

据财通基金观察,从需求侧看,由于过往两年定增策略明显的赚钱效应和“固收+”某些策略收益率的下行,使得部分资金不断涌入定增市场,推升定增折价率趋势性下行,在此背景下,投资人会降低对定增策略的收益率预期。“从目前的定增项目储备情况来看,已过会获批文项目供应稳定,较去年同期是略有下滑的。”

数据显示,2021年市场竞价发行规模为6300亿左右,目前市场已出预案、待发项目规模目前在5000亿左右。因此财通基金预计,今年上半年竞价项目仍将保持高频的发行节奏。

逾四成竞价定增项目亏损

今年更考验管理人投研实力

事实上,受股市大跌影响,近期参与定增的建龙微纳、安井食品、深南电路等多只个股现价已经跌破定增价格。华夏基金股票投资部高级副总裁张城源透露,截至3月17日,今年以来发行的竞价定增项目平均收益约为3%,负收益项目逾四成。

张城源直言,这也反映了定增投资有一定折扣的股票投资的特色。一方面,定增投资是一种股票投资,并不是稳赚不赔的,“在市场和个股的波动面前,参与定增出现负收益,或者阶段性浮亏,都是非常正常的。”

另一方面,他表示,截至3月17日今年以来沪深300指数的收益为-14%,在这样的情况下,定增投资的折扣也确实为投资者在市场的波动面前,提供了一定程度上的保护。

“站在当前时点看定增,我们认为一方面,定增投资仍有较为良好的折扣,另外一方面,待发的上市公司整体估值水平也较前期有所回落,正是定增投资的好时机。”张城源表示,定增投资由于有限售期,不适合也无法去追涨杀跌,更多应该关注企业中长期投资价值,从目前的时点看,有更多更便宜了的项目供定增投资者选择,因此正是开展定增投资的好时机。

张城源进一步表示,定增投资由于有限售期,不适合追逐市场的热点,“在行业上,我们更多选择长期前景好,中期业绩确定性程度高,短期估值合理或者偏低的行业,符合这三个标准的行业和公司,每年都在变化。”

财通基金也认为,2022年的定增市场,虽不乏白马股定增项目,但整体上仍是以中小市值居多,在成长风格或不占优势的市场环境中,更考验定增投资管理人的投研实力。“未来半年的时间窗口内,我们一方面对定增市场保持理性,另一方面,我们仍谨慎乐观。”

财通基金表示,当前的市场环境下,以组合投资、多资产类别的方式参与定增市场更加重要,因为定增个股投资破发概率或高于以往,定增个股投资的择时亦比以往更为重要。因此对于投资者来说仍需理性参与、不搏单票,“对个股基本面、估值等多个维度需要均衡考量,参与定增投资一定要做组合,分散、再分散,安全性重于收益率。”

在组合投资方面,财通基金认为,“固收+定增”策略渐成主流机构构建“固收+”策略的新趋势。

上海一家中型基金公司也认为,上半年受制于市场环境,定增市场可能表现较弱;但下半年随着市场情绪有望回暖,定增市场可能会转暖。在此背景下,公司在参与定增时需要严格精选中长期成长路径明朗、业绩可以持续兑现的公司,同时在公司治理、商业模式、产品和服务、技术壁垒等方面的筛选要求更高,“精选公司在精而不在多,我们会谨慎参与定增项目。”

(文章来源:中国基金报)

文章来源:中国基金报