连续财务造假、试图规避退市、违规性质恶劣……*ST新亿因重大违法强制退市,将正式作别A股市场。

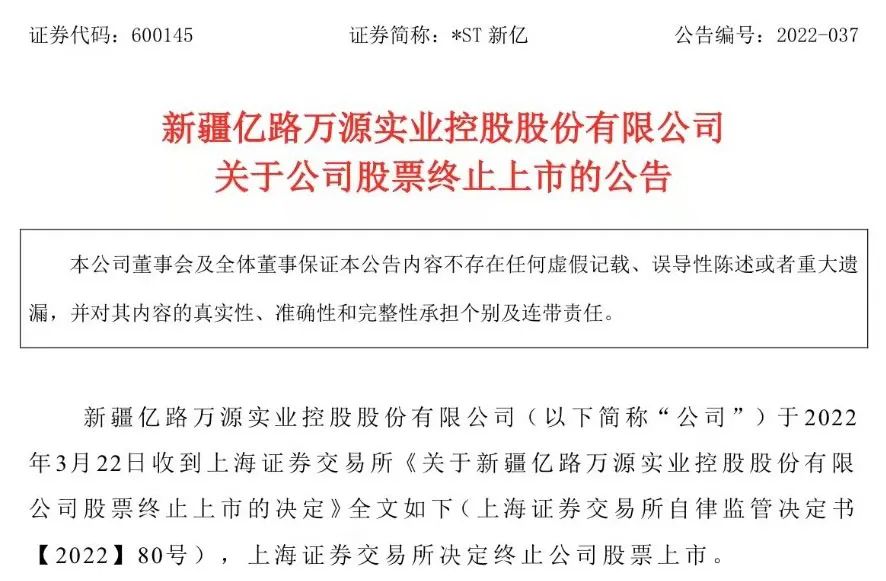

3月22日,上交所对*ST新亿作出终止上市决定。*ST新亿2018年、2019年连续两年财务造假,扣除虚增营业收入后,公司2018年、2019年、2020年连续三个会计年度实际营业收入均低于人民币1000万元,且2020年度财务会计报告被出具保留意见的审计报告。同时,公司规避退市,性质恶劣,根据证监会行政处罚决定书查明的事实,公司最终触及重大违法强制退市情形,也成为2022年A股首家强制退市公司。

上交所表示,对*ST新亿存在虚假陈述等信息披露违法违规行为,投资者因此遭受损失的,可以积极通过司法途径向公司及其年审机构深圳堂堂会计师事务所寻求赔偿,可以委托投资者保护机构作为代表人参加诉讼。后续,公司股票将于3月30日进入退市整理期交易,整理期首日不设涨跌停,交易15个交易日后摘牌。

A股上市近23年,*ST新亿是如何一步步走到穷途末路的?上证报记者层层剖析发现,冰冻三尺非一日之寒,长年空壳化、频频“披星戴帽”、多年财务造假、手段粗暴恶劣、恶意规避退市,在当前监管“零容忍”的高压态势下,*ST新亿退市的结局似乎早已注定。

连续多年财务造假形式粗暴手段恶劣

2022年3月2日,*ST新亿公告收到中国证监会《行政处罚决定书》(简称《决定书》)。根据《决定书》,公司2018年、2019年年度报告存在虚假记载,包括虚增2018年营业收入1338.54万元,占当年披露营业收入的100%;虚增2019年营业收入572.36万元,虚增营业收入占当年披露营业收入的55.13%。追溯调整后,*ST新亿2018年、2019年营业收入为0元、465.86万元。也就是说,公司所谓的业务收入,几乎都来源于造假。

记者查阅行政处罚决定书发现,公司造假金额看似较低,但是其手段极为简单粗暴。

比如,签署贸易合同所用资金在实控人与好友间循环一圈确认收入。再如,在未提供物业服务、也没有物业管理成本的情况下,确认物业收入。具体来看,2018年,*ST新亿与阿信商贸签订铁精矿销售合同,同日和思北投资签订铁精矿采购合同,公司据此确认了1338.54万元营业收入。而阿信商贸实控人与思北投资的股东均是*ST新亿实控人黄伟的好友贺某。经查实,公司在贸易业务过程中未取得相关商品控制权,相关资金在公司、供应商、客户之间循环形成闭环,相关销售合同不具有商业实质,不符合会计准则收入确认的条件。2019年,公司再次和贺某的阿信商贸与思北投资签订销售合同,虚增营业收入212.66万元。

不仅如此,*ST新亿在2019年还新增了造假途径,通过孙公司鼎盛源在实际未提供物业管理服务、未确认物业服务成本、也未实际获取现金流入的情况下,确认物业管理收入229.7万元。甚至在2020年审计期间,公司还与相关方倒签租金抵账协议,在相关方实际未租赁房产、也未管理转租或收到转租租金,相关债务未抵消的情况下,虚增营业收入130万元。

记者进一步查阅发现,公司对应造假财务年度的员工数量仅为十几人,有限的资源决定其造假方式的单一和粗暴,也恰恰反映了公司“创造条件也要造假”以规避退市的主观恶性之大,情节之恶劣。

扎紧制度口子 “旧案”难逃法网

那么,*ST新亿此次因重大违法退市被摘牌,适用重大违法退市的何种情形?

记者查阅了相关规则并采访市场专家了解到,2020年12月最新修改并执行的退市制度具体包括5种证券重大违法退市情形,即首发上市欺诈发行、重组上市欺诈发行、年报造假规避退市、“造假金额+造假比例”的重大财务造假退市量化指标以及交易所认定的其他情形。这5种情形集中围绕违法行为是否影响公司股票的上市地位进行规范。

*ST新亿则属于触发“年报造假规避退市”的情形。根据证监会查明的违法事实,*ST新亿2018年、2019年营业收入实际均低于1000万元。同时,公司2020年营业收入为345.87万元。公司实际已连续三个会计年度营业收入均低于1000万元,且2020年财务会计报告被出具了保留意见的审计报告。

上述资本市场专家告诉记者,对于新规生效前发生的财务造假,监管已提前扎紧了制度的口子。根据上交所发布的《上海证券交易所股票上市规则(2020年12月修订)》相关规定,新的退市生效实施后,收到中国证监会行政处罚事先告知书且可能触及重大违法强制退市情形的公司,依据后续行政处罚决定书认定的事实,导致公司2015年度至2020年度内的任意连续年度财务指标实际已触及原《上市公司重大违法强制退市实施办法》规定的重大违法强制退市情形的,上交所对其股票实施重大违法强制退市。

这意味着,类似于*ST新亿此类在新规生效前发生但在生效后被发现的财务造假所适用的条件亦被圈定适用“旧标准”,避免出现规则的“真空”。专家进一步指出,退市新规的过渡期安排,就是要锁定通过财务造假规避了当时终止上市指标,本应当退市但没有退市的公司,一方面体现了回归事实本原,另一方面也体现对财务造假的严厉打击。因此,*ST新亿因为连续三年营收低于1000万元,不再符合当时的上市条件。毫无疑问,其已经触及重大违法退市情形。

市场专家直言,财务造假是严重扰乱市场秩序的行为,对投资者信心和信息披露秩序造成严重损害。无论是通过财务造假蒙混过关“进入”资本市场的公司,还是上市后“掉队”却依然“赖在”资本市场的公司,都是市场整体生态环境的破坏者。类似于*ST新亿这样的公司,隐瞒了已触及财务类退市指标而应当终止上市的事实,不论公司财务造假的金额大小、比例高低,都不应当继续维持上市地位。

上市近23年长年空壳化

随着终止上市公告的发布,*ST新亿也将结束停牌状态,进入退市整理期,等待被摘牌。对于这家长年空壳化、治理混乱的公司而言,这一结局并不令人意外。

据了解,*ST新亿前身为重庆四维瓷业股份有限公司,1999年9月23日在上海证券交易所上市。而在近23年上市历程中,公司多年都是“披星戴帽”的状态。尤其是2014年,当时还名为“*ST国创”的公司深陷“优道非法集资案”,爆出巨额债务,随后便“加速跌落”。

至2015年2月,由于当时公司巨额债务积重难返,*ST新亿被申请破产重整,寄希望于能够复制当时成功率颇高的“ST重整模式”实现翻身。彼时,黄伟(公司现任实控人)通过协议转让方式于2015年1月入主*ST新亿。但因为重整涉及到的核心问题,即债务确认引发了争议和纠纷,发生了无先例的法院对重整案件进行再审,也正因为重整的重大不确定性,公司股票长期停牌。在此过程中,黄伟通又通过认购重整转增股份等方式进一步增加持股比例。2020年6月,法院裁定驳回了申请人对重整案件的申诉,重整不确定性风险消除。同年,公司未在法定期限内披露2019年年度报告,触及规范类退市指标,股票依规自2020年6月30日起复牌。

近年来,*ST新亿一直是主营业务空壳化的状态,公司治理混乱,违法违规事项频繁发生。业务方面,公司主要靠零星贸易业务及投资性房地产租金收入维持运营,属于典型壳公司,持续经营能力存在重大不确定性。公司治理方面,公司内控失效,前期出现大量违法违规行为,如未在法定期限内披露定期报告,存在非经营性资金占用、违规担保等情形,并多次被交易所纪律处分和证监会行政处罚。目前公司实际控制人黄伟已被市场禁入,公安部门也对公司及其实控人涉嫌违规披露、不披露重要信息犯罪立案侦查。

随着证监会一纸查处决定,宣告了*ST新亿上市之路的终结。而本次公司财务造假面临重大违法退市,也并非毫无征兆,公司前期已多次拉响“警报”。

2021年1月18日,*ST新亿被证监会立案调查。据统计,截至2022年3月2日公司收到行政处罚决定书时,*ST新亿共18次发布公司股票可能触及重大违法强制退市情形被终止上市的风险提示公告。公告中,公司频频提示可能触及重大违法强制退市的风险,以及收到相关行政处罚决定书后,股票将停牌并在15个交易日内被终止上市的风险。本次公司收到相关决定书,触及重大违法退市,可以说是在意料之中。

“摘牌”不能“免责” 投资者可积极维权

尽管*ST新亿面临被摘牌,但相关责任人绝不会因此“免责”。

有法律专家向记者表示,在上市公司退市过程中,投资者可通过合法途径,理性主张股东权利。现行制度为保护中小投资者权利提供了多种途径。

一是股东可以根据实际情况采取措施维护股东权利。2022年1月21日,最高人民法院和中国证监会联合发布《关于适用<最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定>有关问题的通知》,证券虚假陈述民事赔偿案件的司法裁判领域迈入新时代,这也极大提升了中小投资者维权效率。

根据证监会行政处罚决定书,*ST新亿和深圳堂堂会计师事务所存在虚假陈述等信息披露违法违规行为,投资者因此遭受损失的,可以以自己受到虚假陈述侵害为由,通过司法途径寻求民事救济或赔偿。在提起虚假陈述等证券民事赔偿诉讼时,可以委托投资者保护机构作为代表人参加诉讼。目前,多单财务造假的公司对应的相关投资者已获偿。

例如,2021年4月,5万多名投资者通过中证中小投资者服务中心(简称“投服中心”)对康美药业发起集体诉讼。2021年12月,投服中心公告称,首单特别代表人诉讼开始执行,康美药业的52037名投资者将以现金、债转股、信托收益权等方式获偿约24.59亿元。

二是终止上市后,公司股东仍然可以依法行使股东权利。上市公司被终止上市,是正常的市场行为。公司被终止上市后,尽管其股票不在上交所市场交易,但其资产、负债、经营、盈亏等情况并不因此而改变,仍然可以正常经营。根据《公司法》规定,终止上市后公司股东仍享有对公司的知情权、投票权等股东权利,股东享有的权利不会改变。并且终止上市后,公司股东仍可以按规定进行股份转让。

退市常态化多家公司退市风险高悬

*ST新亿敲响的退市钟声,是否会震慑一批濒临退市的高风险公司?在退市常态化的声势中,答案不言自明。

目前,除*ST新亿外,*ST济堂同样因财务造假收到证监会行政处罚事先告知书,根据相关事实,公司也很可能在收到决定书后被终止上市。结合相关案例不难看出,在监管各方合力对财务造假、恶意规避退市等行为“零容忍”的高压态势下,此类行为的生存空间将不断被压缩。

除重大违法强制退市公司外,预计今年还将出现一批财务类退市公司。2022年1月,沪市主板公司发布业绩预告后,*ST中新、*ST明科、*ST易见、*ST拉夏、*ST中天、*ST游久、*ST绿庭、*ST中房等8家公司将大概率锁定财务类强制退市,此外还有多家公司被质疑存在规避退市嫌疑,同样风险高悬。

退市新规实施以来,常态化退市机制正逐步形成,“应退尽退”的理念逐渐得到充分认可,有进有出、优胜劣汰的市场新生态正逐步构建。专家提示,资本市场的出口日渐畅通,投资者也应及时调整投资理念,摒弃“炒小炒差”之风,否则极可能面临重大损失。

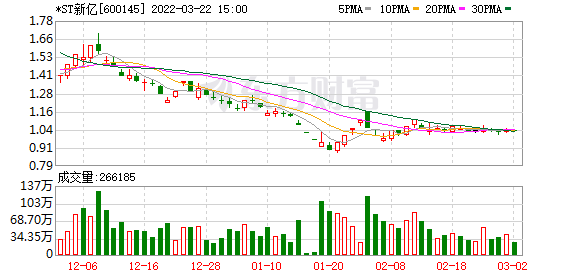

记者注意到,前期*ST新亿在收到行政处罚事先告知书、明确很可能触及重大违法强制退市后,股价仍有多个交易日出现涨停,部分资金投机心理仍存,而一旦成为“最后接棒者”,这部分投资者也将面临巨大的损失。在退市常态化加速形成的当下,投资者应秉持价值投资理念,远离存在退市风险的公司。

(文章来源:上海证券报)

文章来源:上海证券报