作为中长期投资方式,越来越多的投资者参与到基金投资。

公募基金迎来黄金发展期,规模快速增长。截至去年底,基金数量超过9000只,总规模接近26万亿元,双双创出历史新高。与此同时,今年内基金净值大幅回撤,引发市场广泛关注。“持基”还是“持股”、基金重仓股抱团化、投资风格极致化等偏离均衡投资的情况,成为投资者讨论的焦点。

随着基金数量越来越多,如何筛选出优质基金,成为投资者必不可少的功课。本文试图以近十年来的基金数据,分析优质长跑型基金应该具备哪些特征。

基金规模屡创新高

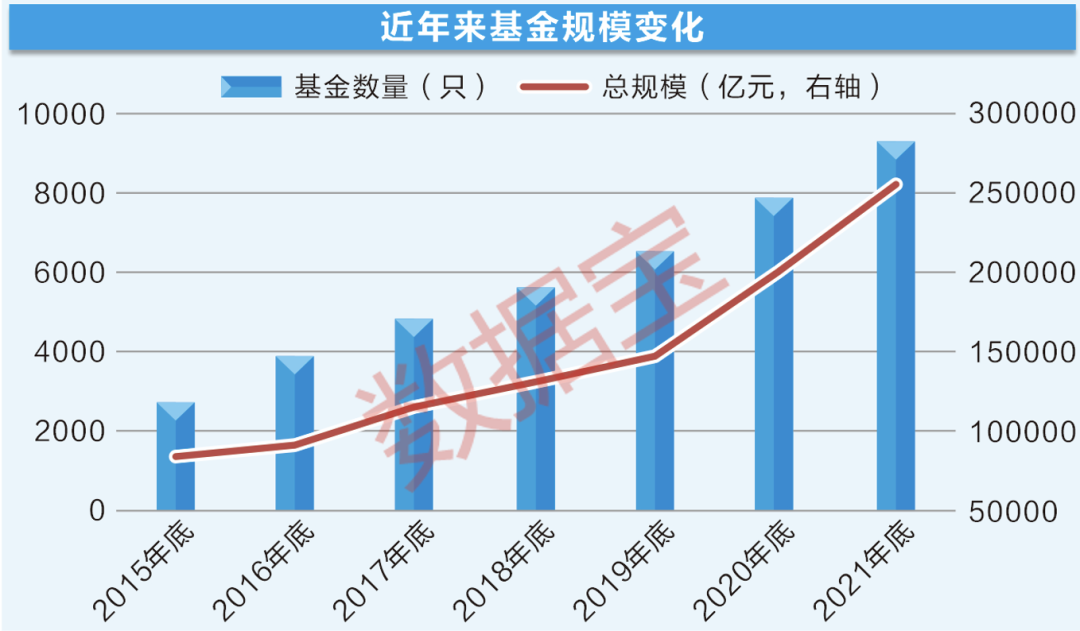

中国基金业协会数据显示,截至去年底,最新公募基金产品数量为9288只,公募基金总规模为25.56万亿元,较2020年底增长5.67万亿元,增幅高达28.51%。

近年来,公募基金规模呈现高速增长态势,2016年底超过9万亿元,2017年超过11万亿元。从增速来看,6年多来基金规模平均增速超过20%,其中2020年增速超过34%,为近年来最高。

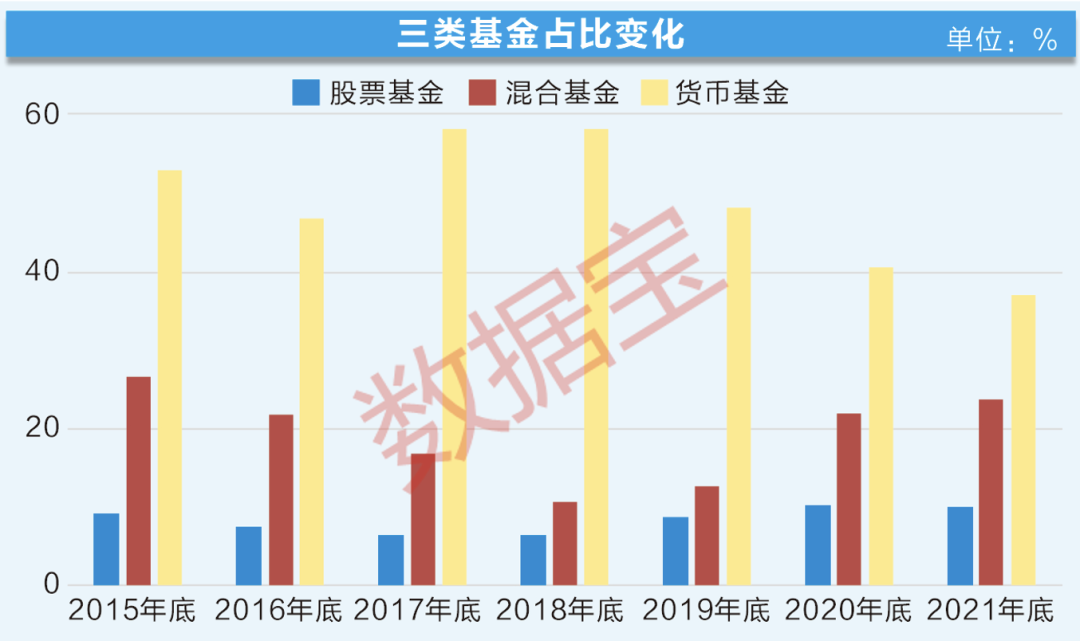

按基金投资范畴分类,货币基金以37.04%的规模占比高居榜首,但近年来货币基金占比逐渐下降,混合基金、股票基金的规模占比明显提升。

股票型基金占比由2018年底的6%出头提升至去年底的10%以上,同期混合型基金占比由10%出头提升至23%以上,比例大幅提高。

今年内基金净值回撤幅度较大

股票型基金和混合型基金占比持续提升,体现出投资者对股市的看好。整体上看,权益类基金也给投资者带来较好的回报。证券时报·数据宝统计,2021年权益基金回报率中位数在6%以上,2020年回报率中位数在40%以上。

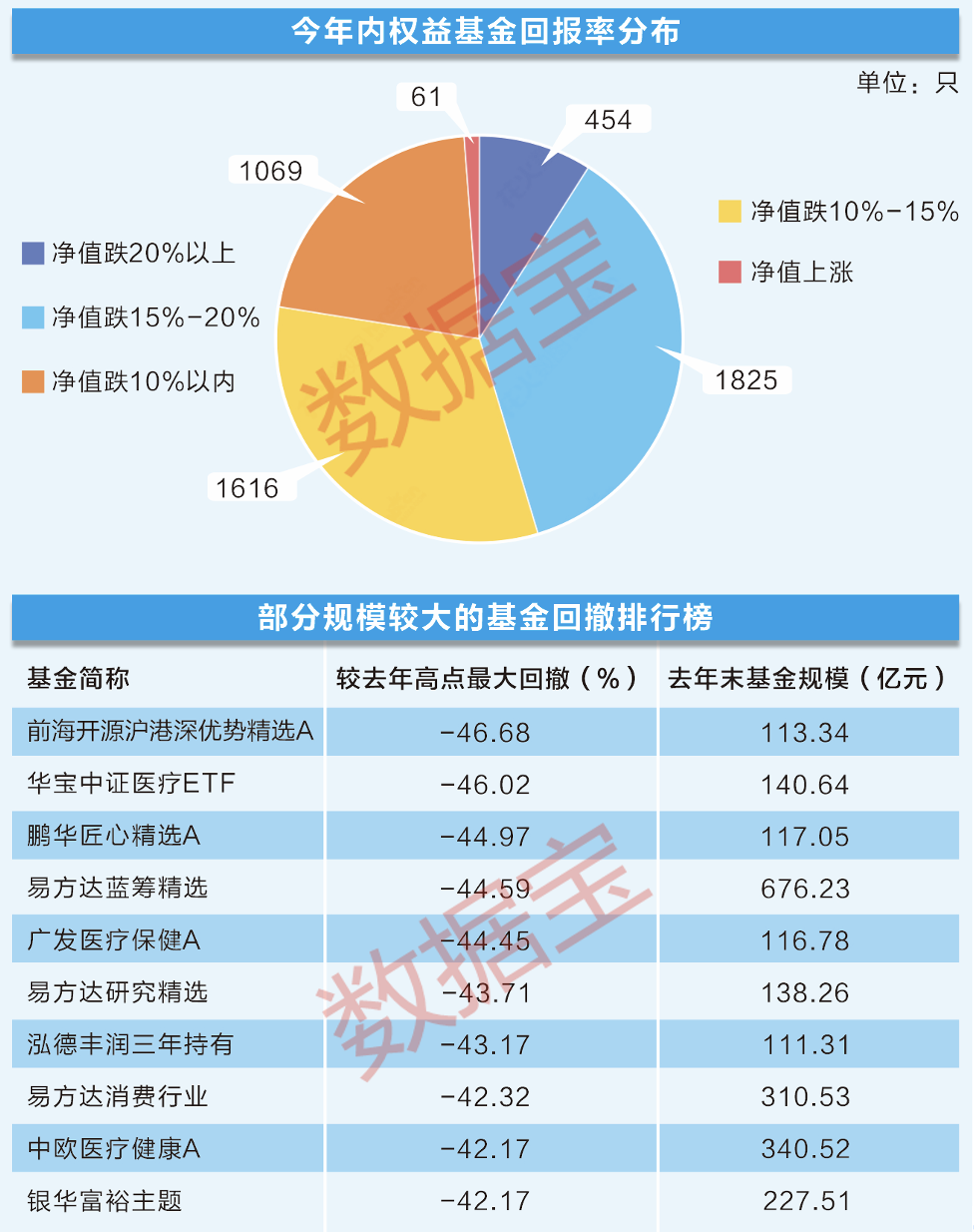

从今年的市场来看,权益基金出现不小回撤。数据显示,年初至上周五(3月18日,下同),权益类基金回报率中位数在-14%左右,近3900只基金跌超10%(仅算A类基金),前海开源沪港深非周期A、同泰远见A、长城久祥等400多只基金净值跌超20%。

相比2021年以来最高单位净值,部分基金的回撤幅度更大,部分QDII基金回撤甚至超过70%。权益类基金回撤幅度也不小,景顺长城中证港股通科技ETF、海富通中证港股通科技ETF、汇添富沪港深优势精选等30多只基金最高回撤超50%,1400多只基金最高回撤超30%。

部分规模较大的基金大幅回撤,引发市场广泛讨论。数据显示,去年年报规模超百亿元的基金中,有50多只基金净值回撤逾30%。其中不乏一些知名基金,包括中欧医疗、易方达蓝筹精选、景顺长城新兴成长等。

行业主题类基金波动较大

最近两年,赛道股火爆市场,医药、科技、新能源等行业主题类基金均在各个阶段出现过一波行情。在投资风格未发生显著变化的前提下,行业主题基金往往能取得较为优异的回报。同时也要注意到,一旦风格发生变化,这类基金也往往出现较大的波动。

数据宝统计了近三轮市场调整期基金的回调情况。梳理发现,调整期行业主题类基金均位列跌幅榜前列。比如2013年2月18日至6月25日,资源类基金回撤幅度居前,多只基金净值跌超30%,超过大盘同期跌幅;2015年6月15日至2016年1月27日,信息技术、互联网等主题类基金跌幅位居前列;2018年1月29日至2019年1月4日,环保等主题类基金跌幅较大。

值得一提的是,大幅波动与高回报似乎并不完全相悖。较极端的案例,比如民生加银中证内地资源A,此前三次回调期净值回撤均超30%,净值一度跌至0.6元以下,今年净值已回升至1元以上。再比如,交银主题优选A此前三次回调期净值回撤均超20%,但近十年累计回报率超360%,且去年底净值创出历史新高。

30只优质长跑基金浮现

一般而言,主题类基金主要集中在成长或者周期板块中。对于行业主题类基金,投资者一般是赚取两类收益,一是行业本身的成长性;二是基金精选个股带来的超额收益。因此,投资这类基金除了忍受难以避免的高波动外,甄选基金同样是达成超额收益必须的功课。

以史为鉴,主题类基金的波动往往较为巨大。哪怕是最为优秀的主题类基金经理,也难逃行业的周期规律。在此情况下,均衡配置的基金,将发挥出稳定的优势,也更加凸显基金经理的配置能力。好的主题类基金经理,能够在行业回调时做到抗跌,在行业向上时跑赢行业。同样的,好的均衡配置型基金经理,也理应熊市中抗跌、牛市中奔跑。

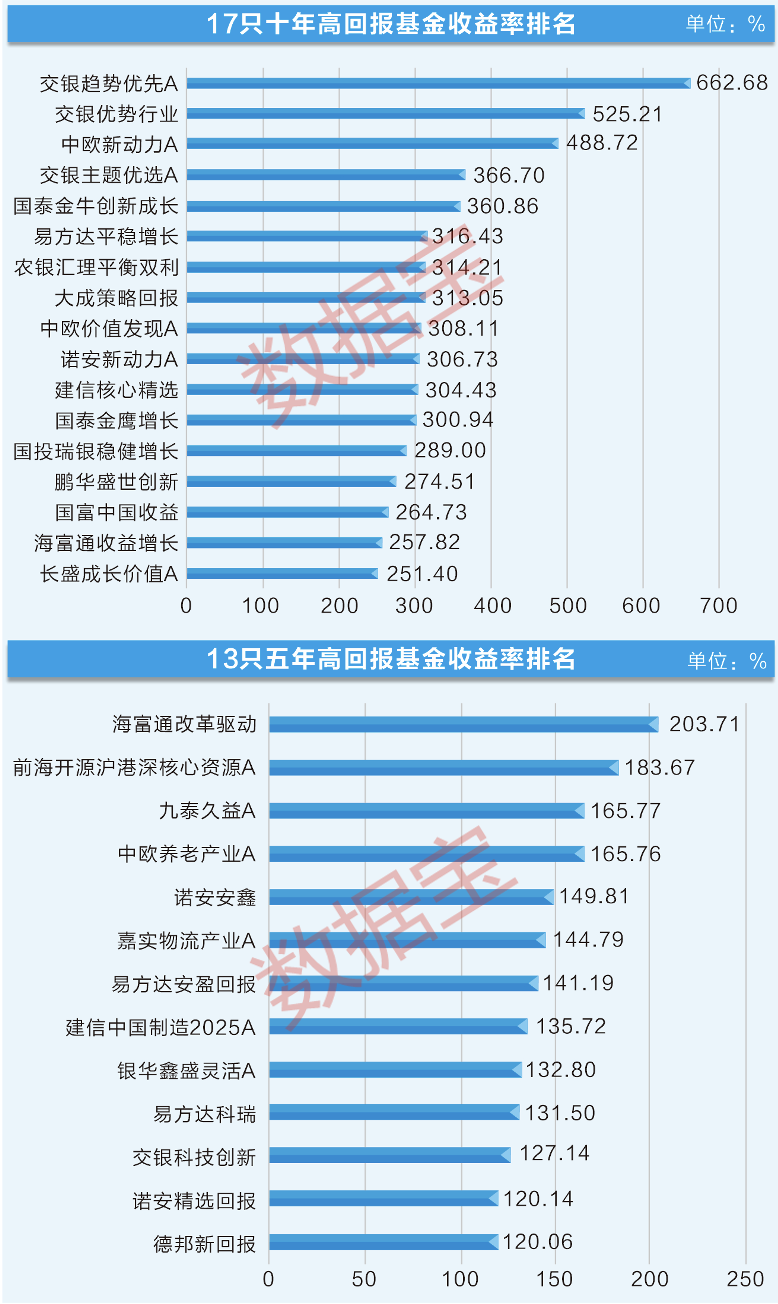

数据宝统计,此前三轮回调期净值最高回撤都低于上证指数同期跌幅,且本轮最高回撤低于20%的基金(净值及回撤数据均截至上周五),有17只基金十年净值增长率在250%以上,交银趋势优先A、交银优势行业、中欧新动力A等基金回报率超480%。

与大盘相比,十年累计涨幅超过250%的业绩表现已非常优秀。2012年3月19日至2022年3月18日,上证指数及深证成指涨幅在20%至40%之间,沪深300指数及上证50指数涨幅在60%多。以此来看,上述17只基金远远跑赢同期主要市场指数的表现。相对整个基金行业而言,截至上周五,十年收益率超过250%的权益基金占比仅为30%左右。

另外,考虑到更多的基金成立时间并不长,数据宝统计出近两轮调整期表现抗跌同时近五年收益率居前的基金。数据显示,2016年以来成立的基金中,有13只基金近两轮调整期更抗跌且五年回报率超过120%,同期仅有15%的同类基金收益率超过120%。

优质长跑基金的五大共性

经历一轮乃至多次牛熊考验的基金,才能称得上是优质长跑型基金。不论基金经理采用何种投资风格、研究框架、行业配置、选股逻辑,基金想要在长跑中胜出,或许就是“牛市大赚,熊市少亏”,才能称得上是优质的“良基”。

上述30只基金,不论是长跑业绩,还是在熊市中的抗跌性,都堪称行业佼佼者。对这类基金进行定量分析,发现具备以下五大共性,包括择股能力强、行业配置均衡、持股相对集中、持股周期长、持仓换手率低。

数据宝统计,优质长跑基金择股能力普遍较强,择时能力则相对一般。以十年期优质基金为例,17只基金近十年平均择时能力排在同类基金的64%左右位置,而择股能力排在同类基金的15%位置(即跑赢85%的基金)。13只五年期优质基金近五年平均择时能力排在同类基金的58%位置,择股能力排在同类基金的9%位置(即跑赢91%的基金)。

除了优秀的择股能力之外,优质长跑基金还善于通过组合投资来控制回撤风险。十年期优质基金中,去年年报前五大重仓股的持仓占比普遍在40%以下,多数五年期优质基金重仓股持仓占比在40%左右。行业配置角度更加凸显上述基金均衡配置态势。数据显示,30只基金去年半年报第一大重仓行业持仓占比平均值为26%左右,剔除两个行业主题基金后平均值为22%左右。

相对同类基金,大部分优质基金持股集中度较高。以国投瑞银稳健增长为例,过去十多年该基金前十大重仓股仓位大部分超过同类基金。

少部分优质基金持股集中度较低,中欧价值发现A在过去10多年时间仅有几个报告期重仓股仓位占比超过同类基金。总体而言,优质基金通过行业均衡配置+相对集中持股的策略,达成风险控制同时跑赢同类基金的目的。

长期持股被认为是价值投资的不二法门。上述优质长跑基金也在践行这一点。以2021年上述基金平均持仓时间同类排名来看,上述基金均值排在同类基金40%之内(即持仓时间超过60%基金)。

此外,较低的换手率也是其长期持仓的一个验证。数据显示,上述30只基金2021年度持仓换手率平均值不到167%,大幅低于基金行业整体平均水平。

(文章来源:证券时报)

文章来源:证券时报