资本市场向来不乏猎物,山水水泥(00691,HK)就是一个。

作为拥有国内排名前六水泥实体的上市公司,山水水泥坐拥数百亿资产,近两年盈利稳定于30亿元上下,而当前仅约百亿港币的市值,被资本市场人士视为极具诱惑力。

各路资本对山水水泥的围猎自2013年以来从未停歇。角逐下,山水水泥第二大股东China Shanshui Investment Company Limited(以下简称“山水投资”)已成为掌控山水水泥的关键砝码。

如今,这场围猎再生波澜。

2月28日,中国国际经济贸易仲裁委员会(以下简称贸仲委)作出仲裁决定,确认自称为河南商人的陈宏庆与10名山水投资职工代表所签《借款协议》为委托购股合同。但就在四年前,同样一个仲裁机构对同样一份协议,初步分析为“借款债权债务关系”。

颇为奇怪的是,按照借款人的说法,时至今日,在这笔涉及7亿多元借款的事件中,他们与出借人至今仍未谋面,更谈不上相识。但以商人面目示人的陈宏庆,却与曾冲击、控制山水水泥的天瑞集团股份有限公司(以下简称天瑞集团)有着密切联系。

究竟是借款债权债务关系还是购买股权交易合同?陈宏庆为何愿意将7亿多元借给陌生人?巨款背后与河南天瑞集团是否有关?这位“商人”又真的是商人吗?

《每日经济新闻》记者多次致电陈宏庆、天瑞集团相关负责人,但均未获得回应。

谜题的答案在这场旷日持久的纠纷中逐渐清晰了轮廓。

股权对垒:定增打开风险敞口,资本入场围猎

对于山水水泥的围猎,最早始于2013年,已历时9年。

山水水泥前身为济南山水集团,由原济南市建材局整体改制而来,曾是长江以北最大的水泥集团。2008年,山水水泥在香港联交所挂牌交易,其主体是山东山水水泥集团有限公司(以下简称山水集团)。

彼时,由经营管理层与3939名山水集团职工组成的山水投资,为上市公司第一大股东。2013年,数千名股东组成的员工持股平台突现“退股风波”,由此开始将山水水泥股权推向猎场。

当年“退股风波”的报道图片来源:网页截图

当年11月,山水水泥时任董事长张才奎突然推出了《境外信托退出性收益分配方案》和《股份回购方案》。按照这两份方案,3939名职工和7位高管需全部退股,股权卖给张才奎。而回购资金来源是上市公司的分红款,兑付分三期进行,每期十年。

对于这种做法,一位已经退休的山水集团高管向《每日经济新闻》记者称,在许多职工眼里,张才奎父子是用本属于职工的股权收益收购职工的股权,且股权变现长达30年。

此后的2013年底,山水集团的7名高管(包括宓敬田、李茂桓等)联合数千职工在香港高等法院发起诉讼,诉请将股份转到个人名下。

一场旷日持久的股权纠纷就此引爆。张才奎与7名山水集团高管所带领的维权职工,以当时山水水泥的第一大股东——山水投资为“擂台”,展开较量。

在此背景下,还处于张才奎控制下的上市公司,在2014年10月引入中国建材(03323,HK)。对此,当时的投资者多认为意在巩固控制权。

中国建材遂通过定向增发持股16.67%,成为山水水泥第二大股东。但这是一步“险棋”,直接将山水水泥作为猎物抛掷于原野之上——定增使得山水投资所持股份被稀释至25.09%,山水水泥因而失去了大股东持股30%的安全线,在不触发要约收购条款的前提下,所有投资者均可在二级市场增持。

一位熟知山水水泥争斗的资本市场人士向《每日经济新闻》记者表示,张才奎引入中国建材的举动,实际为山水水泥的争夺开了一个口子,也为今后资本混战和山水水泥的争夺,埋下了隐患。

猎手很快闻风而来,彼时还持股份额较低的亚洲水泥(00743,HK)趁机增持至20.90%,反超中国建材。

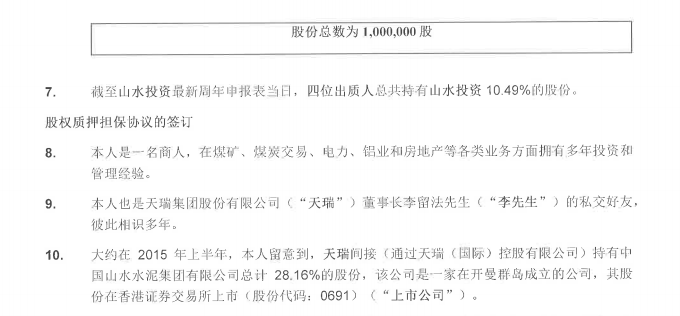

嗅到机会的天瑞集团也开始在二级市场疯狂扫货,最终以28.16%的持股比例超越山水投资(持股25.09%),成为山水水泥第一大股东。天瑞集团的疯狂买入,一度致使山水水泥因公众股比例低于25%而停牌。

图片来源:山水水泥公司2015年半年报截图

一时间,山水水泥的股东名录中集聚了各路资本,但相对分散的持股结构中,任何一方都不足以完全控制这家水泥企业。

其中,天瑞集团正是上述两份裁决背后的关键角色。维权职工本欲将其作为对垒的砝码,但没想到这一砝码的出场反而砸肿了脚。

神秘人登场:“盲借”拿出7亿巨款

各路资本涌向山水水泥之时,山水投资内部的股权争夺也进入白热化。

一位山水投资股权持有者向《每日经济新闻》记者回忆,由于在山水投资职工提起的诉讼中屡屡失利,张才奎开始以现金收购职工股权。

山水投资人士介绍,2015年8月,因迫切需要筹集资金与张才奎对垒,由7名高管与数千职工组成的维权委员会决定,用7个显名股东所持山水投资的股份作为抵押,向天瑞集团借款,帮助持股职工早日变现。

不过,河南天瑞集团并未直接站到台前,与山水投资的维权团队发生借款关系的,是来自天瑞大本营所在地河南汝州的一名商人陈宏庆。

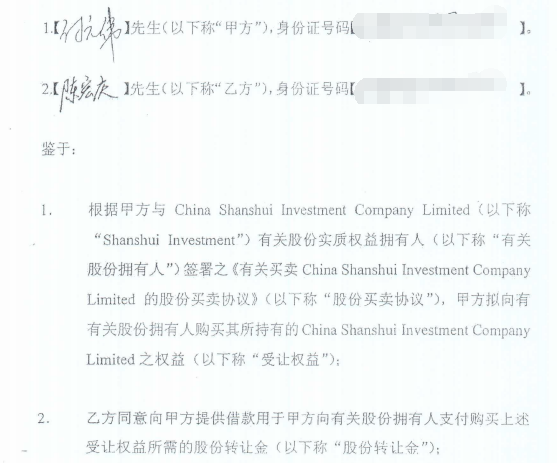

2015年8月17日,陈宏庆与付元伟、赵宏波等十人分别签署十份《借款协议》【1】,陈向后者每人提供最高额度为7500万元的借款,期限24个月。

付元伟、赵宏波签署的《借款协议》截图图片来源:文件截图

在《借款协议》中,甲方(付元伟等10人)拟向有关股份拥有人购买其所持有的山水投资之权益。乙方(陈宏庆)同意向甲方提供借款用于甲方向有关股份拥有人支付购买上述受让权益所需的股份转让金。

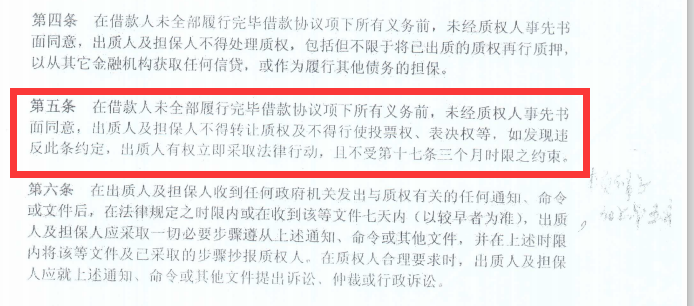

同日,陈又与于玉川、赵利平、宓敬田、李茂桓等人签订《股权质押担保协议》【2】,后者以其拥有的山水投资公司13.27%的股份质押给陈宏庆作为付元伟、赵宏波等十人履行《借款协议》项下义务的连带担保。

颇为奇怪的是,以借款人提供的信息来看,作为《借款协议》的出资方,陈宏庆本人与借款人并不相识。

“时至今日,我也没和陈宏庆见过面,更谈不上认识。”3月23日,付元伟向《每日经济新闻》记者表示,当初是签过借款协议不假,资金也是用来收购山水投资的股份,但只是单纯的借款,并不存在委托关系。不然在协议中也不该有还款、利息等约定,更谈不上用山水投资几位高管的股份担保。

对此,记者多次尝试联系陈宏庆本人,以验证付元伟等人的说法,但截至发稿,并未获得其回应。

值得注意的是,《借款协议》共有十五条,其中关键的是前七条。约定了借款金额、用途、利息、还款期限、保证还款措施、甲方还款的认定和甲方不可撤销的承诺。

签订上述协议的人员,除陈宏庆外,均为山水集团员工,也是山水投资的股东,当时他们有一个统一的称呼:维权代表。其中于玉川、赵利平、宓敬田、李茂桓等人为山水投资的显名股东。

《股权质押担保协议》中对4人质押期间的股权也做了约定,比如“未经出借人书面同意,四人不得就山水投资公司的任何事项行使表决权、投票权等”。

图片来源:《股权质押担保协议》截图

作为山水投资“维权委员会”代表,李茂桓则告诉《每日经济新闻》记者,付元伟等人的借款,实际是“维权委员会”从天瑞集团所借。

记者致电天瑞集团董事长李留法求证上述说法,但其电话未能接通。

陈宏庆:是我的钱 法官:严重怀疑

在上述两个协议签署后,陈宏庆总共借出7.35亿元。

但在庭审中,陈宏庆的身份受到质疑。香港特别行政区一审法院2018年1月31日的裁决显示,林云浩法官表示:“本人认为陈宏庆是否为真正的‘贷款人’值得严重怀疑。”【3】

林云浩的依据是:银行文件显示,总计人民币7亿元的那笔资金来自天瑞。此外,陈宏庆只是一名中层经理。他本人拥有7亿元资产令人生疑,并且即便假定他有那么多资产,他会用这笔钱来购买原告所持的山水投资权益也令人怀疑。

对于该笔资金的来源,一位山水水泥人士向记者表示,确实有证据表明该笔资金来自天瑞,并且在诉讼中作为证据提交。对此,记者也曾向陈宏庆本人、天瑞集团董事长李留法致电求证,但未获得回应。

陈宏庆本人在介绍自己身份时,展现出的形象则是一名成功商人。

在2017年3月31日向香港高等法院原讼法庭提供的誓词中【4】,陈宏庆说:“本人是一名商人,在煤矿、煤炭交易、电力、铝业和房地产等各类业务方面拥有多年投资和管理经验。本人也是天瑞集团股份有限公司董事长李留法先生的私交好友,彼此相识多年。”

香港高等法院原讼法庭陈宏庆誓词部分图片来源:截图

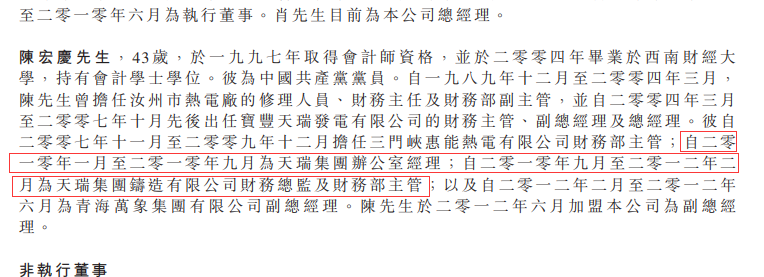

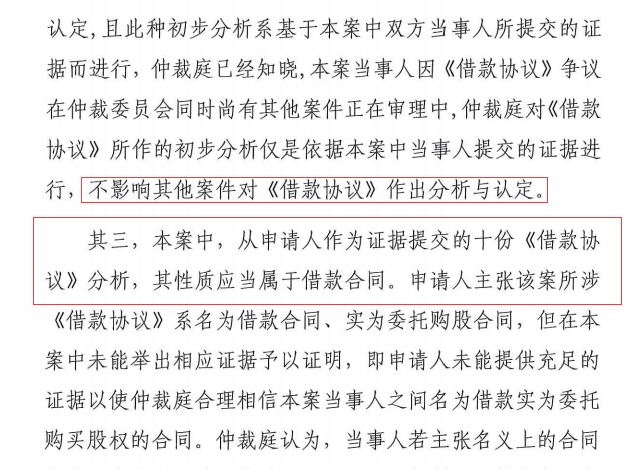

在已从港交所退市的天元铝业的公告中,也曾出现过陈宏庆的名字,天瑞集团则曾是天元铝业的大股东。未退市前的2013年1月9日,天元铝业发布公告,提及陈宏庆曾常年在天瑞集团任职。

图片来源:天元铝业(已退市)公告截图

《每日经济新闻》记者获取的天元铝业的相关信息显示,在天元铝业任职的陈宏庆,和与付元伟签署《借款协议》的陈宏庆,二者身份证号码一致。

在前述《股权质押担保协议》签字担保的原山水集团高管李茂桓的观点是,陈宏庆不过是被天瑞集团推到前台的代言人。

如果按李茂桓这一看法,那天瑞集团为何不自己出面?

一位了解港股上市规则的资本市场人士向《每日经济新闻》记者表示,在双方签订合同时,天瑞集团对山水水泥的持股已经达到28.16%,如果天瑞或者陈宏庆确实是委托收股的话,天瑞将直接触发要约收购,按照当时的股价,天瑞将要拿出接近160亿港币现金,但当时天瑞的财务状况并不允许,之前市场已经传闻天瑞集团不惜背负巨额负债在二级市场扫货。

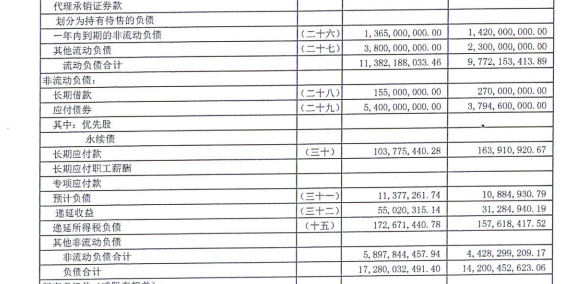

上海清算网披露的天瑞集团水泥有限公司2015年财务报告显示,天瑞集团当年流动负债为113.82亿元,负债合计为172.80亿元,资产合计267.53亿元,资产负债率64.59%。而营业收入为63.73亿元,净利润只有3.22亿元。

图片来源:天瑞集团水泥有限公司2015年财务报告截图

在上述资本市场人士看来,短期负债高企,资产负债率居高不下,天瑞集团显然无力承担强制要约收购。

同盟反目:秘密协议是一个局?

在接下来的剧情中,急需资金的山水投资维权团队,与刚成为山水水泥第一大股东的天瑞集团,开始了蜜月期:几个月后的2015年12月,二者合作成功改组了山水水泥董事会。但随后,天瑞集团的一系列资本操作让原本的“同盟”关系破裂。

山水投资人士称,2016年6月3日,天瑞集团控制的山水水泥董事会,在未经山水投资同意的前提下,发布公告建议“按每一股现有股份可认购四股新的本公司股份”。

三个月后,山水水泥再次发布公告:为恢复公众持股数量,向不少于六名独立承配人配售不低于9.1亿股,配售下限0.5港元/股。而当时的股价为6.29港元。

山水投资一位负责人向《每日经济新闻》记者表示,配售新股不仅严重损害职工股东及山水投资的利益,这也基本解除了创始股东山水投资对上市公司的话语权。因为“一配四”可使山水投资在山水水泥中的持股比例从25.09%下降到6.2%。

一份保密协议所涉及的内容,最终让双方势同水火。

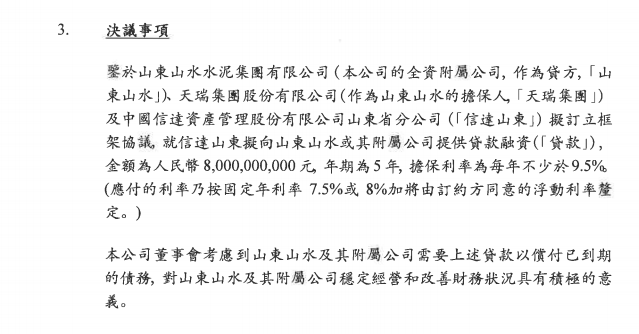

2016年12月15日,山水水泥发布公告:山水集团与中国信达资产管理股份有限公司山东省分公司(以下简称信达山东),订立债权投资框架协议,内容有关信达山东或其关联方拟向山水集团进行债权投资,以供山水集团解决其相关债务违约问题及补充流动资金。

“当时天瑞方的李和平任山水集团董事长,整个过程都是天瑞和被天瑞控制的山水财务部‘暗箱’操作,我们毫不知情,幸亏(联席)董事会秘书喻春良带着人去子公司在框架协议上盖章、要求无条件盖章,但坚决不让我们公司的人员看协议内容,我们知道后感觉有大问题,出手坚决制止。后来我们获取了文件,惊出一身冷汗。”作为山水投资维权代表、山水集团原董事宓敬田说。

对此,《每日经济新闻》记者尝试联系宓敬田所提李和平、喻春良,求证协议签订情况,但并未获得对方回应。

记者获取的《合作意向框架协议》【5】显示,信达山东或其控制的第三方拟向山水集团提供不限于委托贷款形式的债权融资,融资总额初步确定为80亿元,担保利率不少于每年9.5%,融资期限为5年。在风控上,天瑞集团提供连带担保,山水集团100%股权质押,山水集团及其控股子公司资产质押,抵押率不高于50%等。

图片来源:《合作意向框架协议》PDF截图

彼时,经历内乱和行业寒冬后,山水水泥2015年度亏损高达近64亿元,2016年亏损额也达到7亿元。

在一位A股水泥上市公司人士看来,2016年前后,因水泥产能严重过剩,市场环境不佳等问题,水泥行业陷入历史上首次全行业亏损,从当时的市场来看,山水集团如想偿还80亿元债务,基本是一件很难完成的任务。

一位熟知山水水泥股权争夺的律师则认为,一旦有了这次借款,山水集团在当时的情况下还款是很难的,作为担保方,天瑞就有了获得山水集团整体资产的渠道。

而在上述财务负责人看来,这个债权投资方案本质是以山水核心公司做抵押将山水债权低价卖于资产管理公司,这样做的结果是,以山水方面当时的财务状况肯定会违约,并失去这些核心公司成为一个空壳。

一些投资人甚至联系到之前天瑞集团入主的天元铝业。在天元铝业退市前,其公告中就提到其最后实际为空壳上市公司。而且,上面提到的那位在2015年8月向付元伟等山水投资职工提供借款、有着天瑞集团工作履历的陈宏庆,在2013年7月就已出任天元铝业的执行董事。

图片来源:天元铝业(已退市)公告截图

争夺未了:是借款还是委托购股?

在上述保密协议的不再保密后,原本已势同水火的同盟双方彻底“翻脸”。

2016年底,天瑞的团队被要求离开位于济南长清区的山水水泥总部,双方的矛盾也开始急速升级。2017年4月8日,河南天瑞集团等组织500余人冲击位于济南长清的山水集团总部。时至今日,警方处置该事件的信息,仍挂在济南市政府官网。

鉴于当时山水水泥负债累累,多起债务违约,济南市山水稳定发展领导小组,决定由一家地方国企收购山水投资的员工股份,化解各种不稳定因素,这家公司就是济南产业发展投资集团有限公司(以下简称济南产发集团)。

不过,天瑞集团也似乎意识到,控股山水投资,才是争夺山水水泥这盘大棋的关键。

陈宏庆向贸仲委提出过两次仲裁申请,山水投资的股权被投资者认为是其举动的最终目标。

2017年2月,陈宏庆以于玉川、宓敬田等4人违反《股权质押担保协议》为由向贸仲委提出仲裁。而那份涉及7亿多元款项的《借款协议》的认定,才被看作关键。

在该次仲裁中,陈宏庆一方已经认为,其与付元伟等人签订的《借款协议》为委托购股代表购买山水投资公司股权的合同。

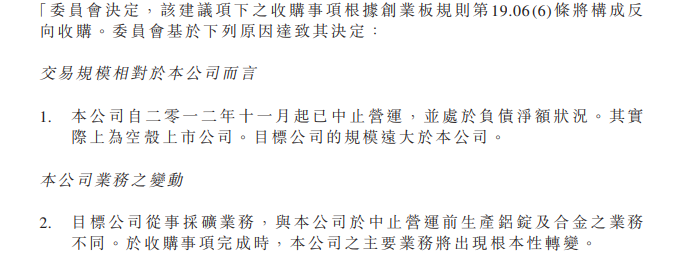

2018年6月12日,贸仲委在裁决中提到:“从申请人作为证据提交的十份《借款协议》分析,其性质应当属于借款合同”,“案涉《借款协议》是借款债权债务关系,系主合同。”

不过,仲裁庭表示,当时是有必要对《借款协议》的性质和效力作出初步分析,但并不作出实体法上的认定。【6】

图片来源:2018年6月12日贸仲委裁决截图

付元伟等人没有想到的是,距首个裁决近4年后,在陈宏庆发起的另一场仲裁中,贸仲委却做出了不同的认定结果。

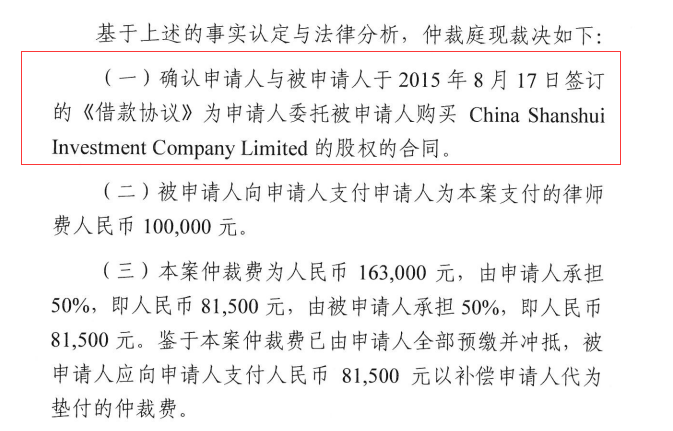

2022年2月28日,贸仲委作出裁决,确认陈宏庆与10名山水集团职工在2015年8月17日签订的《借款协议》为申请人委托被申请人购买山水投资的股权的合同。【7】

图片来源:2022年2月28日贸仲委裁决截图

不过,3月23日,付元伟向《每日经济新闻》记者表示,对贸仲委的裁决难以接受,相信法律能还一个公道。

不过,虽然贸仲委仲裁庭支持了陈宏庆的请求,但也同时认定了《借款协议》的性质对山水投资的股权归属不发生影响:“债权关系不具有互斥性,即使员工股东就其持有的山水投资公司股份权益签订过多份买卖合同,也不会因此否定任何一份股份权益买卖合同本身的有效性。”

这些合同应该是指与济南产发集团有关。2017年9月,持有山水投资股权的其中1838人,与付元伟等员工代表解除了2015年签署的股份转让协议,与济南产发集团签订了新的股份转让协议。济南产发集团也通过收购1838名员工持有的26.47万股,初步实现对山水投资的控制。

按照目前的剧情,山水水泥的争夺应该还会持续。在一位水泥行业人士看来,山水水泥有着数百亿的资产,按照当前100亿港币左右的市值,市值与公司基本面的不匹配,这让资本很难按捺住诱惑。

《每日经济新闻》记者注意到,山水水泥发布的初步业绩显示,2021年度营业收入约为246.60亿元,营业利润约为41.98亿元。此前,山水水泥营业收入在2019年、2020年已连续站上200亿元规模,对应净利润均在29亿元之上。

截至2021年,山水水泥财报披露的总资产为289.64亿元,净资产达到187.54亿元,相比前一年提升近30亿元。

在一位水泥行业资深人士看来,相比于公告所披露数据,加上公司所拥有的矿山、土地,以及产能指标等无形资产,估值要远远超过账面总资产,这显然才是各方争夺的最终目标。

注解:

【1】该《借款协议》据采访对象付元伟提供

【2】该《股权质押担保协议》据山水集团提供

【3】据法院文书山水集团提供

【4】该文书据山水投资提供

【5】该《合作意向框架协议》据山水集团提供

【6】该裁决书由山水集团提供

【7】该裁决书由赵宏波、山水集团提供

(文章来源:每日经济新闻)

文章来源:每日经济新闻