财富管理+资产管理的双引擎同步发力,财富管理三剑客之首东方证券创业绩新高。

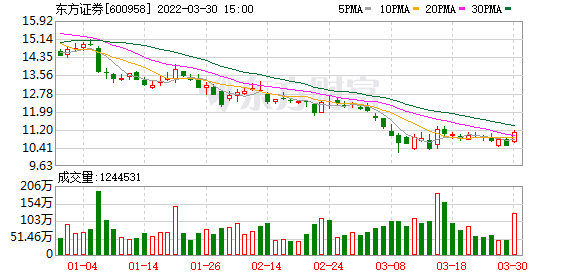

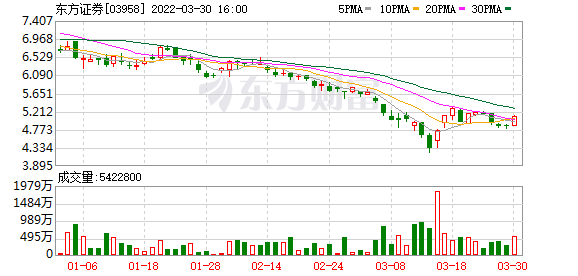

3月30日,东方证券年报出炉,2021年公司实现营业收入243.70亿元,同比增长5.34%;归母净利润53.71亿元,同比大增97.26%,增幅接近翻倍。

东方证券新任总裁的人选也尘埃落定。公告称,公司聘任原副总裁鲁伟铭为公司总裁,董事长金文忠不再兼任。从履历看,鲁伟铭具备丰富的证券从业经验,1994年入行至今已接近30年;1998年,鲁伟铭加入东方证券,为公司效命时间长达24年,自2020年9月起担任公司副总裁。

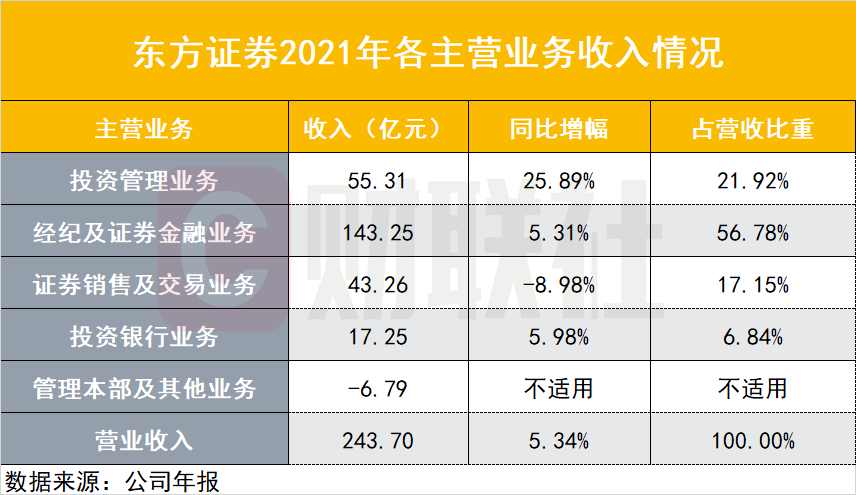

分业务来看,东方证券轻重资产业务齐头并进,其中投资管理业务增速亮眼,实现收入55.31亿元,同比增幅达25.89%。此外,公司经纪及证券金融业务实现收入143.25亿元,证券销售及交易业务收入43.26亿元,投资银行业务收入17.25亿元,均有不同程度的同比增长。

作为财富管理三剑客之首,东方证券财富管理+资产管理“双引擎”对公司业绩形成有力支撑,两者业绩贡献度高达78.70%,高“含财率”成色更足。其中金融产品代销业务再创新高,2021年,公司权益类产品销售规模302.58亿元,同比增长9%,产品销售相关收入达9.55亿元,同比增长36.2%。随着2021年强势入局“大财富管理”的细分业务基金投顾,东方证券财富管理也迈向新的发展阶段。

财富管理贡献近六成收入,权益类产品规模超300亿

2021年,东方证券财富管理转型继续提速,经纪及证券金融业务依旧是最主要收入来源,实现营收143.25亿元,业绩贡献度接近六成。

作为财富管理三剑客,东方证券“含财率”数据备受关注,金融产品代销业务再创新高。2021年,公司权益类产品销售规模302.58亿元,同比增长9%,产品销售相关收入达9.55亿元,同比增长36.2%。截至2021年末,公司权益类产品保有规模达到647.12亿元,较期初增加43%;股票+混合公募基金保有规模424亿元,在券商中排名第7位。

2021年,东方证券顺利获批公募基金投顾业务资格试点并于11月正式展业,首批上线的“五大组合策略”包括:悦安稳、悦稳健、悦平衡、悦积极、悦进取,相应的风险等级由低到高,可以满足不同投资者的多样化需求。未来,东方证券将采取“投”与“顾”并重,平台合作和内部运营并重的发展战略,大力推广公募基金投顾业务,切实改善解决“基金赚钱,基民不赚钱”的行业痛点。

机构业务也是东方证券2021年财富管理板块的发力重点,据悉,公司将机构理财作为机构业务核心商业模式,已定制开发了专注于服务机构客户的一站式场外基金分析、配置、交易等需求的公募基金线上服务平台。报告期内,公司新增机构客户1669户,同比增长48%,新引入机构客户资产规模539亿元,期末机构客户资产规模达5457亿元。

东方投行股权、债券承销多点开花

2021年东方投行充分发挥集团公司资源优势,实现收入17.25亿元。股权融资方面,东方投行在项目承揽承做质量、项目风险把控方面表现突出,2021年完成股权融资项目26个,同比增长23.81%,主承销金额人民币390.53亿元,同比增长128.62%。

IPO方面,东方投行主承销IPO项目9家,承销规模总计人民币130.25亿元,同比增长27.26%,排名行业第十。其中,和辉光电登陆科创版,创下上市时科创板年内最高融资规模记录。再融资方面,东方投行承销增发、配股、可转债共计17家,主承销金额人民币260.28亿元,同比大幅提升280.13%,排名行业第八。东方投行持续深耕化工、半导体等传统优势行业,并在生物医药、高端制造等新兴领域多点开花,助力实体企业做大做强。

债券承销方面,2021年东方证券利率债承销保持行业领先。其中,记账式国债承销排名行业第三,国开行金融债承销和农发行金融债承销均排名行业第二;积极参与地方债承销,深交所地方债承销排名行业第二。2021年,公司非金融企业债务融资工具主承销规模首次突破人民币300亿元,位列券商类主承销商排名前十。

东证资管、汇添富基金业绩再创新高

2021年是我国资管新规整改过渡期收官之年,行业净值化转型步伐加快,东方证券基于自身的禀赋优势,在“竞合关系”中不断取得新突破。2021年公司投资管理业务总收入为55.31亿元,同比增幅达25.89%,是公司第二大收入来源。

这其中,东证资管及汇添富基金继续贡献亮眼业绩。东证资管在券商资管中保持实力头部的位置,营收利润双创新高,2021年实现营业收入37.47亿元,净利润人民币14.38亿元。

截至2021年底,东证资管总资产54.43亿元,净资产36.75亿元。截至报告期末,东证资管受托资产管理总规模3659.29亿元,相比期初增长23%,其中公募基金管理规模2696.22亿元,相比期初增长35%。

行业地位上,中证协数据显示,东证资管2021年受托资产管理业务净收入排名行业第1位,继续领跑行业。截至报告期末,东证资管近七年股票投资主动管理收益率294.35%,同样位于行业首位。

东方证券参股公募汇添富基金经营业绩同样再创新高,年末总体资产管理规模突破1.2万亿元,非货币理财公募基金规模超6100亿元,排名行业前列。2021年,汇添富基金实现营业收入93.79亿元,净利润人民币32.63亿元。截至2021年12月31日,汇添富基金总资产134.59亿元,净资产人民币87.99亿元。

2021年,汇添富基金进一步丰富“固收+”等理财替代类产品,成功发行“MSCI中国A50ETF”等战略产品,大力推进全渠道战略,深入开展核心机构客群战略合作,持续提升电商平台运营能力和客户体验,成功获批设立美国子公司,并正式展业基金投顾业务。

FICC业务链基本成熟,自营业务保持行业领先

东方证券自营投资业务体系和FICC产业链基本成熟,自营业务的规模和业绩保持行业领先地位。其中,固定收益自营投资方面,公司在加强债券信用风险管理的同时及时调整仓位结构,2021年银行间市场现券交割量同比增长12.56%,利率互换交易量排名证券公司前列。做市方面,公司银行间债券市场做市业务取得突出业绩,做市成交量同比增长20%,债券通成交量同比增长11%,国开债和农发债做市均排名全团第一,成为银行间市场新一代本币交易平台首批优选报价商机构,国债期货做市持续保持行业前列。

衍生品业务发展迅猛。2021年,量化业务收益率排名市场量化对冲产品前10%;积极优化做市系统,日均期权做市成交量同比增加超500%;场外衍生品业务紧跟市场、抓住热点业务,名义本金规模达人民币295亿元,较期初增长超20倍;积极拓展交易对手,提升市场活跃度。

鲁伟铭升任公司总裁

随着聘任公告的出炉,东方证券新任总裁的人选也尘埃落定,公告称,东方证券聘任原副总裁鲁伟铭为公司总裁,董事长金文忠不再兼任。

从履历看,70后的鲁伟铭具备丰富的证券从业经验,1994年入行至今已接近30年;1998年,鲁伟铭加入东方证券,为公司效力时间长达24年,自2020年9月起担任公司副总裁。

1994年7月至1998年3月担任国泰证券交易部业务员、交易部经营处项目经理;

1998年3月至2014年10月历任东方证券交易总部证券投资部职员、副总经理,证券投资业务总部业务董事,固定收益业务总部总经理助理、副总经理、副总经理(主持工作);

2014年10月至2021年8月担任公司固定收益业务总部总经理;

2017年9月至2020年9月担任公司总裁助理,2020年9月起担任公司副总裁,

2021年1月至2021年3月兼任公司金融衍生品业务总部总经理。

鲁伟铭担任公司副总裁期间同时分管研究所,他亲自对研究所提出了“抱朴守真,积厚成器”的八字箴言。如何做好研究?鲁伟铭认为卖方研究应该回归两个本源,一是研究的本源,二是服务的本源。

首先,要回归到研究本身。他说:“想做好研究,需要时间的积累,这就需要研究员回归我们的办公桌,回归我们的书房,回归我们的冷板凳;还要回归我们的模型,回归我们的基本面分析,这一切的回归,本质上都是要回归到时间。研究不是一日之功,三五年可以培养出一个明星,但是三五年肯定培养不出优秀的分析师。”

其次,要回归服务。卖方研究的职责之一便是给买方机构投资者提供投研服务,因此需要摒弃一些不具备技术含量的、对客户的投资和研究没有增量价值的服务,尽力去提供满足客户真实需求的、更加优质的服务。因此,需要回归到客户对研究的真实需求,回归到切实帮助客户提升投资能力。

(文章来源:财联社)

文章来源:财联社