中海油A股IPO近日过会,即将开始发行。有一种声音认为,“中海油是巨无霸,此时IPO会对市场造成影响”。但也有业内人士持不同看法,尽管中海油募资规模不小,但在引进战投并设置绿鞋机制的情况之下,对市场的实质影响有限。

中海油募资到底多不多?对市场影响大不大?多位业内人士通过分析数据和公开信息,给出了乐观判断。

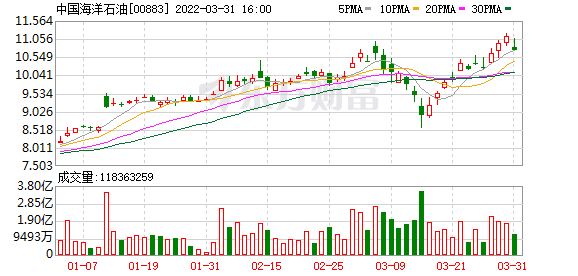

有市场分析人士认为,中海油登陆A股对于资金供需的影响轻微,因为本次发行之后流通盘并不大。截止3月31日收盘,中海油港股收盘价10.74港币/股,总股本446.5亿股,总市值4795.1亿港币。本次发行占公司流通股的比例仅为5.5%,其中一半是战略配售投资者认购,锁定期不低于12个月,所以真正流通盘也就是在15亿股内。

该人士称,对标另外“两桶油”的数据,可以有更加感性的认识。截至2022年3月31日收盘,中石油A股股本1619.22亿股,A股市值8938亿人民币;港股流通股210.99亿股,港股流通市值857亿港元。中石化A股股本955.58亿股,A股市值4128亿元人民币。港股流通股255.13亿股,港股流通市值1003亿港元。

一位投资银行人士则看重发行保荐过程中的特殊机制设计。他认为,本次中海油发行引进战投叠加绿鞋机制,过往的多个案例证明,这种双重机制有利于维护市场稳定。

公开材料显示,中海油发行采用战略配售及网上网下相结合,战略配售认购50%。同时,中海油将启用“绿鞋”机制,在上市30日之内,主承销商根据市场情况,以不高于发行价的价格在集合竞价时买入股票,以稳定股价。有分析认为,这一机制有利于增强一级市场认购股票的投资者的信心,实现股价由一级市场向二级市场的平稳过渡,稳定新股上市后的表现,即如果新股上市表现不佳跌破发行价时,主承销商可以启动绿鞋机制在二级市场买入,对市场股价形成支撑。

据不完全统计,曾引用绿鞋机制的上市公司有中国移动、华润微、中芯国际、铁建重工、中国电信、邮储银行、工商银行、农业银行和光大银行。最近一次引用绿鞋机制的是中国移动,今年年初,在中国移动IPO后市稳定期内(即自2022年1月5日至2022年2月7日),中金公司使用本次发行超额配售所获得的资金以竞价交易方式从二级市场买入本次发行的股票合计69,787,133股,对应4,018,343,118.14元,买入价为57.58元/股,截止3月31日,中国移动收盘价为66.86元,已经高于发行价。

另外,中海油稳健的基本面情况,也值得投资者重点关注。上述市场分析人士指出,像中海油这样的优质蓝筹登陆A股,可以丰富市场中的“核心资产”,为崇尚价值投资、追求稳定回报的投资者提供了新的选择。

中海油最新公布的2021年年度业绩显示,全年实现油气销售收入人民币2221亿元,同比增长59.1%,净利润人民币703亿元,同比增长181.7%,每股基本盈利1.57元人民币,达到历史最好水平。

同时,中海油在港股上市20年,累计在港股市场分红3542亿港元,在港股分红排名第4,能源行业第1.平均分红派息率达43%,上市以来累计回报率1610%。中海油在2022战略展望中提及在各年度建议股息获股东大会批准的前提下,2022-2024年,本公司全年股息支付率预计将不低于40%;未来三年,全年股息绝对值不低于0.70港元/股(含税)。

有市场分析认为,作为市场稀缺的纯上游油企标的,中海油产品价格与国际油价挂钩,目前国际油价正处于上行周期,公司估值水平在未来有望得到修复,长期投资价值显现。

(文章来源:证券时报网)

文章来源:证券时报网