民生银行终于稳住净利润跌势,2021年度录得净利润同比增长0.21%,但同期该行营业收入同比下降8.75%。考虑到2020年的低基数,该行业绩仍未表现出明显起色。

3月30日,民生银行高管团队在长达2个多小时的业绩发布会上,对市场关心的营收下滑原因、资产质量情况、涉房贷款风险、数字化转型工作以及过去一年的内部改革等问题一一做出了回应。

业绩发布会上,民生银行董事长高迎欣表示,该行的内部改革重塑了对公业务、风控和人力资源体系,对该行员工而言,从理念到方式都是根本性的改变。他坦言改革仍面临挑战,“一些关键性岗位的员工能力还需提升,人的观念转变也还需要时间”。

针对备受关注的资产质量问题,民生银行副行长袁桂军表示,整体来看,该行不良贷款生成率下降的趋势已经形成,预计资产质量整体将继续改善。但该行前期房地产业务累积风险开始显现,部分高杠杆的房企客户出现了资金链问题,去年对公房地产不良贷款新增超过65亿元。

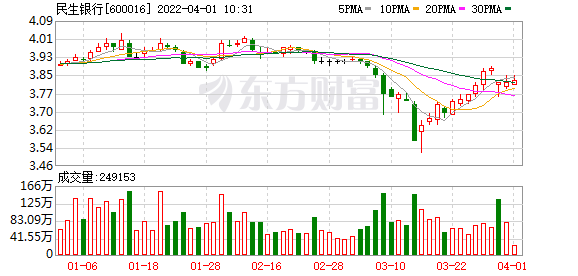

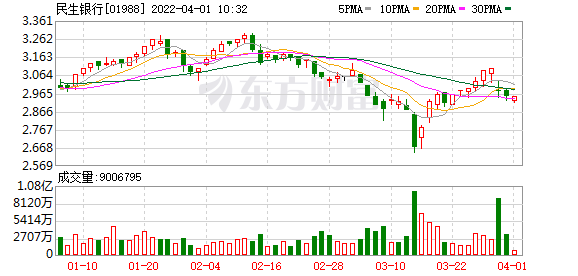

截至3月31日,民生银行A股股价报收3.82元/股,与前一交易日持平;H股股价报收2.95港元/股,下跌1.01%。

一问:营业收入为何下滑?

2021年,民生银行实现营业收入1688.04亿元,同比减少8.73%。尽管营收降幅较大,民生银行仍稳住净利润跌势,同期实现归母净利润343.81亿元,同比增加0.21% 。这主要仰赖拨备计提的减少。2021年该行计提信用减值损失773.98亿元,同比减少155.90亿元,降幅16.77%。

与此同时,民生银行资产负债增长也出现颓势。截至2021年末,该行资产总额6.95万亿元,与上年末基本持平;其中发放贷款和垫款4.05万亿元,同比增长4.98%;同期该行负债总额6.37万亿元,同比减少0.67%;其中吸收存款3.78万亿元,同比增长1.28%。

对此,民生银行副行长李彬在该行业绩发布会上表示,去年该行营收下降的首要原因是该行去年持续压降非标投资。“可以看到,全年我行营业收入下降165亿元,这一部分就下降了120亿元。压降非标导致的非息收入下降也是2021年我行非息收入同比下降13.47%的主要原因。”他解释道。

年报显示,该行2021年信托及资管计划、理财产品等非标投资日均规模同比下降2459亿元,相应的利息收入及非利息收入分别下降54.86亿元和65.25亿元,合计下降约120亿元。

此外,李彬表示,民生银行2021年调整贷款结构,加大对高评级客户的信贷投放,压降对公房地产业贷款,这部分高收益贷款的下降也影响了利息收入。

年报显示,2021年,民生银行净息差1.91%,同比下降23个BP;生息资产收益率4.21%,同比下降32个BP.其中,贷款收益率4.96%,同比下降39个BP,造成该行贷款利息收入同比减少31亿元。

二问:2022年如何稳息差?

展望2022年,民生银行副行长李彬预计,该行净息差仍面临进一步收窄压力。“一方面,资产荒背景下同业竞争激烈,资产定价仍处于较低的水平,加上减费让利、支持实体经济的政策导向,预计贷款收益率仍呈下降趋势;另一方面,存款市场竞争激烈,加上美元加息推动外币存款成本上升,预计银行全量存款成本下降空间有限。”她表示。

那么,面对净息差持续收窄压力,今年民生银行将采取哪些措施稳定利息收入、改善营收?

李彬表示,首先该行将持续加大信贷资产投放力度,且力求加快贷款投放节奏,提高信贷资产在生息资产中的占比,优化信贷业务结构,向重点客户和重点行业倾斜。

“银行的经营环境充满了不确定性,信贷需求也不够强劲,同业间争取优质信贷资产竞争加剧。”她坦言,“不过,我们同时也看到新基建、新消费和战略性新兴产业有着重大的发展机遇,今年我行在投向上会增加中小微企业贷款,提升供应链金融产品的贡献占比,向绿色信贷、高端制造业、科技创新等重点领域倾斜资源。”

在负债端,李彬表示,今年该行部分协议存款、大额存单到期,到期后这部分存款将重定价,因此这部分存款到期后的置换管理工作将成为该行推动负债成本下降的关键因素。

年报显示,2021年,民生银行压降高成本结构性存款,日均规模较上年下降4218.40亿元;该行存款成本2.18%,同比下降8个BP。

三问:资产质量好转了吗?

民生银行的资产质量一直备受市场关注,2020年该行不良贷款率大增26个BP,升至1.82%。及至2021年末,该行不良贷款和关注类贷款总额仍在增加,但占比有所下降。

其中,该行不良贷款总额723.38亿元,比上年末增加22.89亿元;不良贷款率1.79%,比上年末下降0.03个百分点。同期关注类贷款总额增加6.21亿元,占比下降0.13个百分点;拨备覆盖率145.30%,较上年末增加5.92个百分点。此外,该行全年不良贷款生成率为2.26%,同比下降1.37个百分点。

业绩发布会上,民生银行副行长袁桂军表示,“整体来看,我行不良贷款生成率下降的趋势已经形成,预计我行资产质量整体继续改善,不良率保持稳步下降,拨备覆盖率保持稳中有升”。

年报显示,2021年民生银行的新增不良主要来源于公司业务,新增不良49.83亿元;同期零售业务不良减少26.94亿元。

袁桂军介绍,该行公司业务不良主要来自房地产和信息软件服务业。其中,房地产不良贷款比年初增长65.34亿元,主要是房地产业整体行业风险上升所致;信息传输软件和信息服务业不良贷款比年初增长30.8个亿元,主要是由于“出现一户降级”。若剔除这两个行业对不良贷款的影响,该行公司贷款不良贷款总额比上年末减少了46.3亿元。

他表示,今年民生银行将狠抓信贷关键岗位员工行为管理,健全不良资产责任认定体系,以系统性、机制化的手段促进资产质量持续改善。

四问:涉房贷款风险几何?

2021年以来,房地产行业受到政策调控影响震动不断,民生银行在业绩发布会上针对该行涉房业务相关情况进行了回应。该行副行长石杰坦言,2021年下半年来,该行房地产行业前期累积的风险开始显现,“部分高杠杆的房企出现了资金链问题,我行房地产业务资产质量承压”。

年报显示,截至2021年末,该行对公房地产不良贷款率为2.66%,较年初上升了1.97个百分点。与此同时,民生银行涉房业务明显收缩。

一方面,该行年末对公房地产业授信业务余额4734.44亿元(含贷款、表外授信、标准债权投资、非标债权投资、债券投资等业务),比上年末下降1169.47亿元,降幅19.81%。其中,房地产业贷款余额3603.02亿元,占比76.10%,比上年末下降17.95%;对公房地产表外债券投资、非标债权投资等业务余额1131.42亿元,比上年末下降25.22%,年末房地产信用债投资余额82.61亿元。

另一方面,该行与房地产相关的净值型理财、委托贷款、代销信托、承销债务融资工具等业务合计875.85亿元,较年初下降了270.46亿元,降幅23.59%。其中,该行房地产理财业务余额403.73亿元,主要投向了住房抵押贷款证券化(MBS)和商业房地产抵押贷款证券化(CMBS);房地产代销业务余额95.56亿元,比上年末下降55.20亿元。

石杰表示,为控制涉房业务风险,民生银行对不同的房地产客户采取了差异化管控措施。其中,对存在风险隐患的项目,该行积极与客户沟通,补充还款来源,追加抵质押物及其他担保,对一些部分重点项目实行公章、财务章、营业执照、正副本共管,并视项目情况引入合作方,推动项目转让或代工代建;对于经营持续恶化的客户,该行制定和落实了风险退出方案。

“目前我们判断,房地产行业仍处于风险释放阶段,市场销售预期改善还需要一定时间。”他进一步表示,“鉴于我行对公房地产业务聚焦于住宅类项目融资,抵质押措施足值有效,并且逐户逐项目落实了管控方案,总体判断我行房地产业务风险在可控范围内。2022年民生银行将继续高度重视房地产领域的风险防范,保持项目融资稳中有升,积极开展保障型租赁住房贷款和并购贷款业务。”

五问:内部改革情况如何?

2020年以来,民生银行在董事长高迎欣的领导下,围绕薪酬制度、组织架构、业务营销体系等方面进行了一系列改革措施。经过一年多的实践,高迎欣在业绩发布会上坦言改革所面临的困难和挑战:“一方面是新的业务模式下,不同岗位的人员都需要能力提升,尤其是一些关键岗位的人才,可能还不适应这样的变革,另一方面,人的观念、理念的转变还需要一个过程。”

“可以说,过去一年多的改革对大家来说,从理念到过去习惯的方式都是根本性的改变。”高迎欣表示,民生银行过去形成过于追求短期效益的业务模式,为改变此情况,该行着力进行了人力资源改革,包括建设长期激励机制,精简机构,“该行总行一级部门和下设处室减少了20%”,并推出专业序列改革等。

他表示,去年民生银行最大的一项改革就是对公司业务体系的改革,其中一个很重要的方面就是通过建立专业岗位,提升客户经理岗位价值,改变考核方式,强调全方位、可持续的激励机制。

这样的改革涉及众多员工,牵扯员工各自不同的利益。高迎欣介绍,该行改革过程中尽可能兼顾各方利益,在支行层面,最前线的客户营销和关系部门的业绩要充分体现,同时该行加强了总行和省分行一线人员的岗位价值。“总体来讲,关键岗位、关键战略客户层面的一线人员是稳定的,特别是核心关键的人员是稳定的。”他说。

此外,民生银行高管薪酬在股份行中一直处于高位,与其资本市场表现形成对此,不少股民对此不满已久。对此,该行也在这次业绩发布会上表示,已改革高管考评体系,强化高管薪酬与市值成长、战略执行、风险管控等指标的挂钩,并将高管薪酬纳入全行岗位定价政策范畴,优化高管薪酬约束激励机制、绩效薪酬延期支付和追索扣回机制,督促高管尽职履责。

据披露,2021年,民生银行高管薪酬水平同比下降约15%。年报显示,2021年,该行行长郑万春领取税前报酬总额358.95万元,比上年同期下降约14%;几位副行长领取约275万元,比上年同期下降约19%。

六问:数字化转型如何推进?

据了解,民生银行的专业序列改革最先在信息科技部门落实,数字化转型成为民生银行的重要发展战略。在该行2021年报董事长致辞中,高迎欣写道,“数字化转型是银行业发展的分水岭,也是民生银行改换赛道的机遇”。

去年,该行从平安银行挖来首席信息官张斌,并成立了生态金融部和数据管理部两个一级部门。年报显示,2021年,该行信息科技投入45.07亿元,同比增长21.75%,占营业收入的2.83%,同比上升0.73个百分点;截至年末,该行科技人员数量3062人,同比增长16.65%。

首次以首席信息官身份亮相民生银行业绩发布会的张斌表示,2022年,民生银行一方面要通过组建跨职能的敏捷团队,以提升客户体验为目标,对重要的客户旅程开展端到端的重塑;另一方面加强了产品部门、客群部门和渠道部门的协同,加快提升该行面向客户的线上化运营能力。

在数据能力建设方面,他表示,民生银行要提升两方面能力,一是数据治理和数据资产管理能力,二是要迅速而全面地提升数据智能大规模应用的平台化能力。

在技术能力建设方面,他表示,民生银行确定了三个重点的方向,一是技术体系要全面向云原生技术体系转型;二是加快向支持线上化、生态化经营,支持敏捷创新的企业级架构转型;三是持续提升网络和信息安全能力,提升银行生产运营的保障能力。

(文章来源:券商中国)

文章来源:券商中国