2004年开始的央行问卷调查,通过微观调研的方式给予货币政策委员会以宏观经济的微观参考,对货币政策调整具有重要作用。30日,央行公布一季度问卷调查内容,主要内容如下:

核心观点:

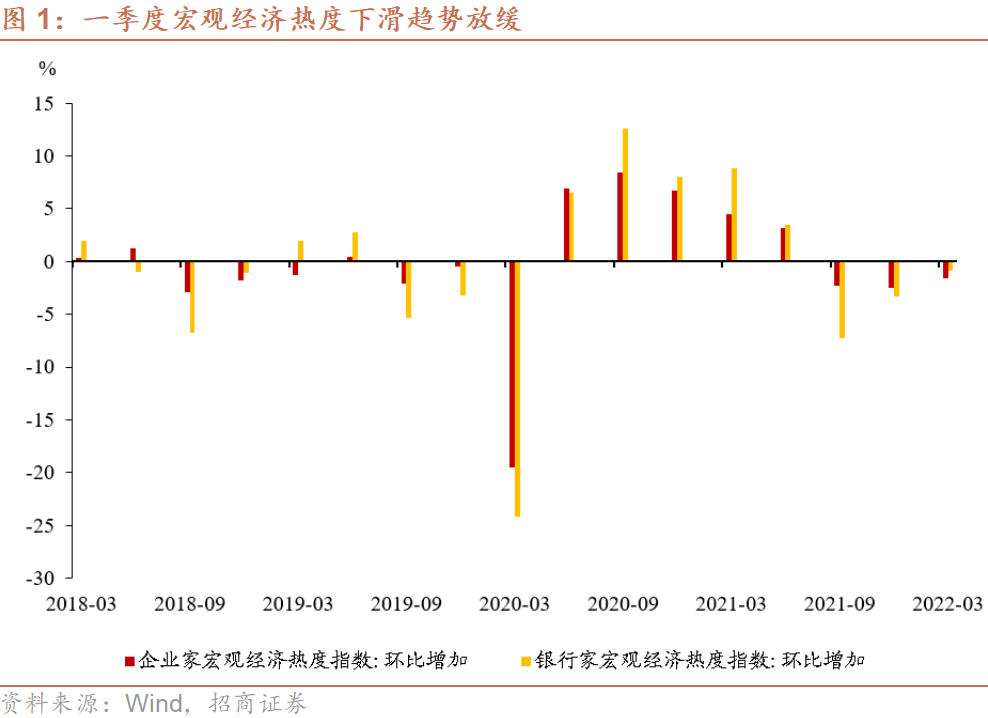

·企业经营压力加大,预期弱仍未好转。受企业盈利与市场需求共同走弱的影响,企业经营景气指数较上季下降3.5个百分点,降幅超出历史同期(2020年除外),表明企业总体经营压力有所加大,这与BCI企业经营状况指数与PMI制造业采购经理人指数的指向相一致。反映市场预期的企业宏观经济热度指数与银行宏观经济热度指数分别较上季下降1.6和0.9个百分点,说明市场对当前宏观经济形势的判断持续偏冷,“预期转弱”的压力尚未实质性缓解。

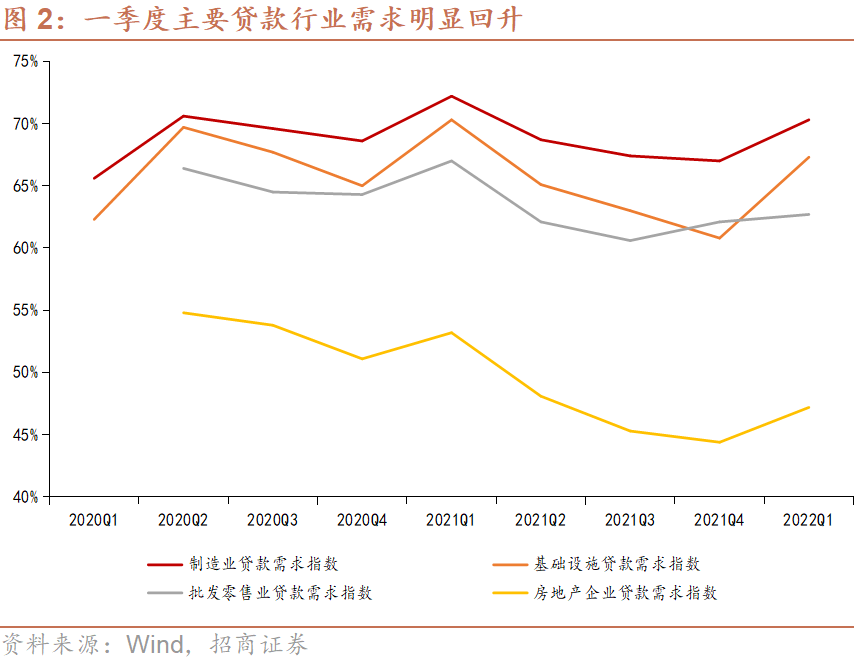

·贷款需求超越历史同期,贷款供给持续宽松。一季度,银行贷款总体需求指数72.3%,较上季提升4.6个百分点,高于历史同期(2021年除外)。分行业来看,基建、制造业与房地产贷款需求出现不同程度的改善;分企业规模来看,各类企业贷款需求明显回升,小型企业需求改善更加突出。

·居民消费意愿仍待改善,房价看跌预期首次反转。一季度,居民就业和收入情况继续好转。反映当季就业与收入情况的就业感受指数与收入感受指数分别较上季提升0.3、1个百分点,升幅较上季小幅扩大;反映居民就业与收入预期的就业预期指数与收入信心指数,较上季提升1.2与0个百分点。受此影响,倾向于“更多消费”的居民占比23.7%,较上季下降1个百分点,表明居民消费意愿继续走弱。看跌房价的居民占比14.4%,较上季下降0.8个百分点,录得去年三季度以来的首次环比回落。

结论与启示:

基于央行问卷调查反映出的信息,旨在“宽信用”、“稳增长”的前期政策已取得初步成效。一方面,贷款需求明显改善,从结构来看,制造业与基建行业贷款、以及小型企业贷款需求修复明显,防止“信用塌方”得到经济内生性巩固;另一方面,居民就业与收入状况持续好转,居民对就业的预期增强,说明“稳增长、保就业”也取得一定的积极变化。

但要关注的是,在国内疫情冲击与外部需求转弱的影响下,企业经营压力有所加大,预期转弱趋势尚未明显好转,居民消费意愿仍待增强,需要央行继续以宽松政策加以应对。

对此,一季度货币政策委员会例会体现出加码宽松的政策倾向,降准、降息,以及加大结构性工具投放,都是可能落地的政策选项。考虑到联储5月议息会议加息存在的不确定性,货币政策加码宽松或有两条可行路径:

一是四月抢先降息;

二是先降准、待外部均衡平稳后再考虑降息。

相比之下,第二条路径更加稳妥,降准率先落地的概率可能较大。

正文如下:

一、企业经营压力加大,预期弱仍未好转

预期弱势持续,下滑边际收敛

一季度,企业宏观经济热度指数录得35.7%,环比下降1.6个百分点,反映企业对当前宏观经济形势的判断持续偏冷,“预期弱”的压力尚未实质性缓解。在接受调研的全国5千家工业企业中,30.6%的企业认为当季宏观经济“偏冷”,占比较上季提高2个百分点。对宏观经济的较弱预期在银行层面也得到了验证,一季度银行宏观经济热度指数录得34.4%,环比下降0.9个百分点,34.6%的银行反映经济“偏冷”,占比较上季提高2.7个百分点。

值得关注的是,尽管反映宏观经济较冷的市场情绪仍在持续,但下滑趋势已收敛好转。一季度,企业、银行宏观经济热度指数降幅明显收窄,说明经济下滑的悲观情绪开始趋缓。银行宏观经济热度预期指数录得41.3%,相比一季度银行宏观经济热度指数提高6.9个百分点,反映出预期向好的倾向。

受企业盈利与需求共同走弱的影响,企业经营压力加大

一季度,企业经营景气指数53.3%,较上季下降3.5个百分点,降幅超出历史同期(2020年除外),表明企业总体经营压力有所加大。调查结果显示,企业经营压力加大主要源于两个方面:一是企业需求转弱。一季度,企业出口订单指数环比下降7.8个百分点,国内订单指数环比下降达9.8个百分点,降幅仅次于2020年一季度;二是企业盈利明显转弱。一季度,企业盈利指数环比下降8.1个百分点,降幅超过2020年一季度以来的同期水平。影响企业盈利的因素中,产品销售价格指数环比下降4.3个百分点、原材料购进价格指数环比下降3.5个百分点,说明反映最终商品价格下滑的企业相对较多,企业总体盈利能力因此转弱。

此外,BCI企业经营状况指数与PMI制造业采购经理人指数也从月度数据层面验证了这一情况。一季度,BCI企业经营状况指数总体回落,3月末录得51.25%,较上季末下降1.8个百分点。其中,企业销售前瞻指数环比下降0.54个百分点,企业利润前瞻指数环比下降1.54个百分点。同时,3月末的PMI新订单与新出口订单较上季末也在下滑。3月,企业需求与盈利转弱一方面与国内疫情爆发,对需求形成抑制有关;另一方面则受海外局势动荡,能源等大宗商品价格飙升的影响。

二、贷款需求超越历史同期,贷款供给持续宽松

一季度,银行贷款总体需求指数72.3%,较上季提升4.6个百分点,高于历史同期(2021年除外)。我们在2月金融数据点评中指出,今年前两个月合计的社融新增与信贷新增,均在去年高基数的基础上实现同比增多,这与一季度贷款需求回升指向一致。衡量贷款供给的银行贷款审批指数持续改善,一季度录得54.3%(前值51.6%),表明贷款供给持续宽松。在贷款需求回升的带动下,银行景气指数与盈利指数明显改善。其中,景气指数环比走强近2个百分点,盈利指数环比由负转正,提升0.6个百分点。

分行业来看,基建、制造业与房地产贷款需求出现不同程度的改善

一季度,基础设施贷款需求指数67.3%,较上季反弹6.5个百分点,增幅超越历史同期(2021年除外),预示基建投资正在蓄势发力;制造业贷款需求指数70.3%,较上季提升3.3个百分点,相比四季度(环比下降0.4个百分点)明显改善。房地产企业贷款需求指数47.2%,虽仍处于弱势区间,但较上季提升2.8个百分点,修复幅度高出上年同期0.7个百分点。

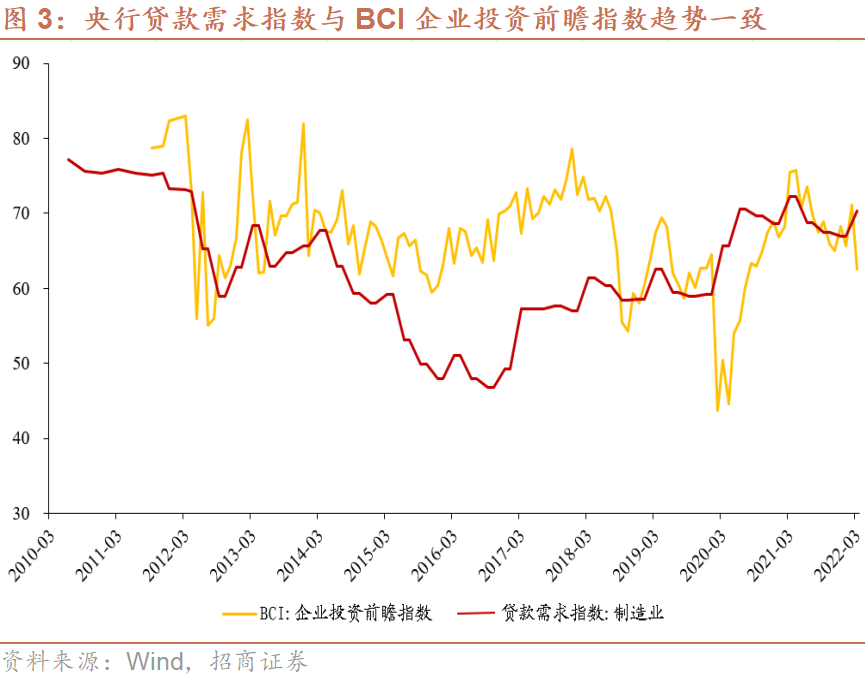

值得注意的是,一季度制造业PMI与BCI企业投资前瞻指数变化较大,在2月出现积极改善的基础上3月掉头向下,这与央行调查问卷反映的贷款需求变化形成鲜明差异。由于金融数据具有一定的领先性且两组数据频率不同,央行贷款需求走势与BCI企业投资前瞻指数历史上也曾出现短暂背离,但中长期趋势保持一致。随着国内疫情与俄乌冲突对外需冲击形势的好转,二者的趋同性将重新增强。

分企业规模来看,各类企业贷款需求明显回升,小型企业需求改善更加突出

不同于去年四季度,不同类型企业贷款需求呈现明显分化,大型企业贷款需求改善领先于中小企业的状况,一季度各类企业贷款需求均出现明显回升。其中,大中小型企业贷款需求分别回升3.2、3.2与3.5个百分点。相比之下,小型企业贷款需求改善幅度尤为明显。小型企业贷款需求一举扭转连续三个季度的环比下行趋势,反弹幅度接近疫前(2019年)同期水平。

中小企业贷款需求的改善反映出宏观政策调控成效初步显现:一方面在1月降息等宽松货币政策的引导下,企业贷款利率持续下行,释放出一部分贷款需求;另一方面在减税降费等积极财政政策的影响下,中小微企业的盈利能力得到修复改善。此外,银行信贷供给宽松力度加大(银行贷款审批指数环比提高2.7个百分点,较四季度扩大0.8个百分点)叠加政策引导银行重点支持中小微企业,使得中小企业信贷环境得到改善。

信贷供给方面,银行感受货币政策明显宽松,二季度政策进一步宽松预期加码

一季度,银行货币政策感受指数62.8%,较上季提升8.8个百分点,反映银行对货币政策与流动性感受明显宽松。我们在央行金融报表解析系列报告中指出,央行通过加大投放力度实现了1-2基础货币增速的由负转正,保证了政府存款超季节增多的背景下,超储率基本保持历史同期水平。此次调查问卷中,28%的银行感受一季度政策“宽松”,较上季提高16个百分点,这与宏观数据指向一致。

此外,货币政策预期指数显示,银行普遍预期二季度货币政策将继续宽松,宽松程度较一季度将小幅扩大。综合近期金融委、国常会,以及一季度货币政策委员会例会释放的信号来看,关于货币政策进一步宽松的政策与市场一致预期正在形成,不排除央行在充分考虑内外部均衡的基础上选择合适宽松方式的可能。

三、居民消费意愿仍待好转,房价看跌预期首次反转

城镇储户问卷调查主要反映全国50个调查城市,2万名抽样储户居民的消费/储蓄意愿与通胀预期。

居民消费潜力边际提升,消费倾向仍待好转

一季度,居民就业和收入情况继续好转,反映当前就业与收入情况的两个扩散指数-就业感受指数与收入感受指数环比提升0.3、1个百分点,升幅较上季小幅扩大,表明就业形势加速改善。但相比历史同期,二者仍相对偏弱,说明就业压力持续存在。反映居民就业与收入预期的两个扩散指数-就业预期指数与收入信心指数,分别录得50.5%与50%,较上季提升1.2与0个百分点,说明居民对未来就业形势好转的预期明显增强,但对收入增长的预期仍保持谨慎。

消费倾向方面,倾向于“更多消费”的居民占比23.7%,较上季下降1个百分点,表明居民消费意愿继续走弱,这与疫情带来的不确定性,以及股市走弱产生的负向“财富效应”有关。从家庭开支项目来看,愿意增加教育支出的居民占比明显提升,购房支出停止下滑,娱乐支出明显下滑。

资产配置方面,倾向于“更多投资”的居民占比21.6%,较上季下降1.9个百分点。其中,增加“银行、证券、保险理财产品”、“基金信托产品”以及“股票”的居民占比分别下滑0.7、2.7与1.1个百分点,说明当前居民资产配置的倾向偏向于稳健。

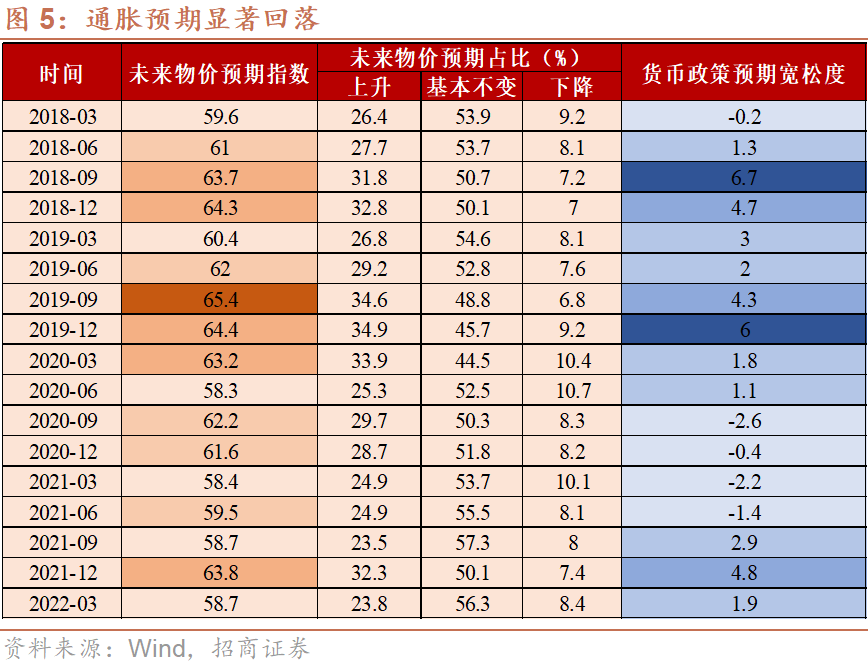

通胀预期快速回落,房价看跌预期首次出现调整

一季度,物价预期指数为58.7%,较上季下降5.1个百分点。其中,预期物价上升的居民占比降至23.8%,较上季下降8.5个百分点,重新回落历史低位。近期,在国际原油价格飙升的带动下,国内汽/柴油价格出现了连续上行,但食品类价格的持续走弱对CPI形成抑制,核心CPI保持了1%的较低增速,有效控制了居民通胀预期的抬升。

房价预期出现了积极变化。一季度,看跌房价的居民占比14.4%,较上季下降0.8个百分点,录得去年三季度以来的首次环比回落;预期房价保持不变的居民占比维持在56.7%,与上期持平。对房价走势的预期变化,或将在疫情平息后逐渐传导到房地产销售层面。高频数据显示,2-3月30大中城市商品房成交面积明显萎缩,其中春节假日与3月疫情防控发挥了主要影响。尽管疫情冲击导致楼市“金三银四”成交量明显打折,但随着郑州、福州等二线城市房地产调控政策的调整,看跌房价的一致预期开始松动,部分重点城市的刚需已开始着手购房。

四、结论与启示

开始于2004年的央行问卷调查,以微观调研的方式给予货币政策委员会关于宏观经济的真实信息,是货币政策调整的重要参考。

基于央行调查统计问卷反映出的信息,央行“宽信用”、“稳增长”的政策取得了阶段性进展。一方面,贷款需求出现明显环比改善,从结构来看,制造业与基建贷款需求改善明显,小型企业贷款需求修复较为突出,说明防止“信用塌方”取得初步成效;另一方面,居民就业与收入状况持续好转,且居民对就业的预期增强,说明“稳增长、保就业”也取得一定的积极变化。但要关注的是,在国内疫情冲击与外部需求转弱的影响下,企业经营压力有所加大,预期转弱的趋势尚未明显好转,需要央行继续以宽松政策应对。

此次公布的货币政策委员会一季度例会内容,体现出政策加码宽松的倾向:

一是在宏观形势分析部分,例会高度重视地缘政治冲突升级与国内疫情带来的不利影响,强调要“强化跨周期和逆周期调节、加大稳健的货币政策实施力度”,通过“主动应对”,“提振信心”。这与29日国常会要求“稳定经济的政策早出快出”相一致,预示降息可能再次登场。

二是宽松方式的选择方面,例会新增“用好普惠小微贷款支持工具,增加支农支小再贷款”,“着力稳定银行负债成本”等提法,并且强调“进一步加强部门间政策协调”,预示可能通过降准保证流动性充裕,并运用结构性政策工具加大基础货币投放。

当前制约央行降息的重要因素之一无疑是联储在5月议息会议上更大力度的加息,导致中美利差收窄,从而引发跨境资金外流。如是,央行政策宽松的选择或将有两条:一是四月抢先降息;二是先降准、待外部均衡平稳后再考虑降息。相比之下,第二条路径更加稳妥,率先降准的概率预计较大。

(文章来源:招商证券)

文章来源:招商证券