在国内鼓励生育政策密集出台的背景下,锦欣生殖(01951,HK;昨日收盘价6.44港元/股)交出了一张收益、纯利双增长的成绩单。

锦欣生殖2021年财报显示,公司在报告期内实现收益约18.39亿元,较上年同期增长28.9%;实现纯利约为3.54亿元,较上年同期增长35.8%;实现非国际财务报告准则经调整纯利约为3.72亿元,同比增长22.3%。

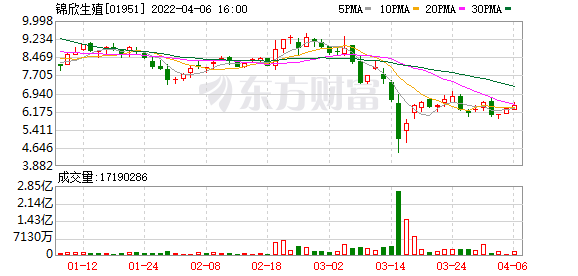

与2020年相比,锦欣生殖一扫业绩下滑的阴霾。但相较2019年以前,其增速已经大幅放缓。财报披露次日,锦欣生殖股价下滑超8%。公募一哥张坤也一路减持,截至报告期末,其持股数量从超1.6亿股减持到仅剩60余万股。

从贡献占比来看,大本营成都依然占据锦欣生殖收入大头,深圳地区则贡献了较高增量。另一方面,锦欣生殖在2021年通过收购昆明及香港地区的辅助生殖机构,实现了服务区域的再拓展。通过收购锦欣妇儿医院,锦欣生殖将产业链拓展至产科、儿科等上下游。

在业绩交流会上,锦欣生殖首席执行官董阳表示,辅助生殖渗透率与两个因素密切相关,一是当地经济发展水平,二是当地平均教育水平。“辅助生殖渗透率不会呈现陡坡式的增长,而是缓慢和持续的渗透。”

锦欣生殖去年收益超18亿元数据来源:公司财报,锦欣生殖官方微信图,刘红梅制图

辅助生殖渗透率不会呈现陡坡式增长

近日,锦欣生殖公布2021年成绩单。公告显示,锦欣生殖在报告期内实现收益约18.39亿元,较上年同期增长28.9%;实现纯利约为3.54亿元,较上年同期增长35.8%;实现非国际财务报告准则经调整纯利约为3.72亿元,同比增长22.3%。

作为主营辅助生殖业务的企业,锦欣生殖在报告期内的增长主要得益于IVF(试管婴儿)周期数的增长。在业绩说明会上,董阳称,报告期内,公司进行的合并范围内IVF周期数为2.74万例,同比增长19.6%,整体成功率为54.4%。

报告期内,锦欣生殖共拥有4张IVF牌照,业务主要分布在成都、昆明、武汉及香港地区。从财务数据来看,锦欣生殖深圳中山医院是其去年业绩增幅最大的分支机构。该医院去年实现超4成的收益增长,主要得益于IVF业务的增长(同比增长29%),以及由于VIP服务渗透率提高带来的客单价提升。

而作为锦欣生殖的大本营,成都地区去年业务收入同比增长约20%,主要得益于成都IVF业务同比增长和收购四川锦欣妇儿医院带来的并表效应。

但值得一提的是,锦欣生殖武汉地区的业务仍处于亏损状态。

公开数据显示,近年来,国内辅助生殖服务渗透率不足10%,远低于欧美等市场水平。在前述交流会上,董阳也表示,辅助生殖渗透率与两个因素密切相关,一是当地经济发展水平,二是当地平均教育水平。“辅助生殖渗透率不会呈现陡坡式的增长,而是缓慢和持续的渗透。”

在渗透率难以在短期内得到明显提升的背景下,辅助生殖服务提供商只能通过扩大服务面积来扩大规模。

2021年,锦欣生殖以3774万元收购广东康芝医院管理有限公司的10%股权。后者拥有云南锦欣九洲医院有限公司及昆明锦欣和万家妇产医院有限公司的各51%股权。此外,锦欣生殖还以1.12亿元收购天津滨海远欣股权投资中心的15%有限合伙权益。因此,公司共拥有云南锦欣九洲医院有限公司及昆明锦欣和万家妇产医院有限公司约19.33%的经济利益。

此外,在香港地区,锦欣生殖收购了香港生育康健中心及辅助生育中心,拓展了在香港地区的生育服务。

今年1月,锦欣生殖签订协议,进一步收购深圳中山医院15%股权,该交易将于今年5月底前落地。收购完成后,锦欣生殖持有的深圳中山医院股权进一步提高至94.44%。

锦欣生殖在年报中提到,在大中华区及美国,公司将通过继续收购及扩充医院增加市场份额。但值得一提的是,在国内辅助生殖医疗市场,绝大部分市场份额由公立机构占据。这意味着,行业中的大部分IVF牌照无法由民营机构以并购方式获得。

董阳在前述会议上称,目前行业中的辅助生殖运营机构一共有536家,其中持有IVF牌照的只有411家,并以公立机构为主导,民营机构只有40多家。而在这40多家民营机构中,能维持每年5000例以上IVF周期的只有3家。牌照稀缺使服务提供商难以通过自设连锁机构实现快速扩张。

而在2021年2月,国家卫健委答复《关于增加辅助生殖技术机构数量,放宽辅助生殖技术准入的建议》时,曾明确表示:“近年来,随着育龄妇女人数不断下降,全国辅助生殖技术服务量基本平稳,部分地区服务量呈现下降趋势,从供需情况看,国家卫健委认为现有辅助生殖机构已基本能够满足群众生殖健康服务需求。”

辅助生殖纳入医保影响尚未显现

除了横向收购外,锦欣生殖也寄希望于通过拓展上下游产业链以打开业绩增量。

去年10月19日,锦欣生殖公告拟以30亿元人民币收购JINXIN Medical Management (BVI) Group Limited,该公司此前由锦欣生殖大股东锦欣集团控制,并间接持有四川锦欣妇女儿童医院、锦欣健康、锦迈实验检测的90%、100%、51%股权,并透过合约安排控制四川锦欣妇女儿童医院剩余的10%股权。

收购后,锦欣生殖全资持有锦欣妇儿医院,并将业务范围从辅助生殖医疗服务拓展到产科、儿科等领域。

作为锦欣生殖自上市以来的最大收购动作,此次收购效果如何?财报数据显示,报告期内,锦欣妇女儿童医院的妇产、儿科医疗服务带来了3429.8万元收益,在公司总收益中的占比约为1.8%。

向产业链上下游的延伸,还有望扩展至锦欣生殖旗下其他医疗机构。在前述业绩会上,锦欣生殖联席首席执行官吕蓉表示,在昆明的两家医院中,其中一家会做IVF及男科诊疗服务,另一家医院则将对IVF和妇产科业务进行整合。

此外,锦欣生殖还计划扩大在西南地区的男性生殖服务。提供男性生殖服务的锦欣爱囝国际医院,以及满足女性患者从备孕到生产全周期需求的深圳中山医院产科,都预计在今年底投入运营。总的来看,锦欣生殖试图在辅助生殖整条产业链上进行布局。

此前,有多位行业人士对《每日经济新闻》记者表示,囿于牌照的稀缺性、渗透率难以迅猛增长等因素,辅助生殖行业难以像眼科、医美机构等实现短时间内大规模的扩张。而今年2月,北京市医保局等部门联合发布《关于规范调整部分医疗服务价格项目的通知》,对体外受精胚胎培养等53项辅助生殖技术项目进行了统一定价,并将其中16个项目纳入甲类医保(仅限门诊)。

该政策一出,点燃了市场对医保纳入辅助生殖业务的想象。在前述业绩会上,锦欣生殖董事长钟勇表示,据了解,目前全国多省市已在进行相关政策研究,从公司角度讲,更关注辅助生殖服务纳入医保后,项目价格基本没有发生变化,因此可以看出,技术服务在辅助生殖收费中占据很大一部分。“未来,如果更多省市将辅助生殖服务纳入医保,对于行业而言,将产生较大的增量”。

但一位医疗产业投资人此前也对《每日经济新闻》记者表示:“可以看到‘二孩政策’等鼓励生育政策出台时,不管是行业还是资本都掀起了一阵不小的热度。因为大家明确看到政策是持鼓励态度的,所以都对市场规模寄予厚望。但这种热情往往是间歇性的,一些已上市标的股价表现平平,则是因为政策的力度还不够大,服务价格、牌照发放都限制了市场的体量,而资本是希望变现的。”

“辅助生殖存在的异地求诊现象较突出,一线城市及医疗机构外地患者比例较高,而目前国内异地就医门诊费用直接结算还在试点推进当中,单个或少部分城市率先将辅助生殖纳入医保,不会直接导致行业在短时间内快速增长。”上述人士补充说。

(文章来源:每日经济新闻)

文章来源:每日经济新闻