投资之道,大道至简。近年来,操作透明、便捷高效的指数基金越来越受到投资者的认可,产品数量和规模也快速扩张。

统计数据显示,截至2021年12月31日,权益型指数基金数量达到1258只,规模超过1.5万亿元,较2020年底分别增长46.28%和29.61%,指数基金持有人数量已超8800万人。

在指数基金持有人数量快速增长的同时,用户行为发生了哪些变化?用户的痛点如何解决?天弘基金近期发布的《指数基金投资者行为大数据蓝皮书》(以下简称《蓝皮书》),通过对2000万权益指数投资用户的投资行为数据统计和分析,刻画出了用户的指数投资行为习惯。

长期投资到底赚不赚钱?

投资多久算长期投资?

《蓝皮书》统计数据显示,持有期在两年以内,平均收益率在1.2%-3.0%之间,正收益用户占比50.7%-59.9%;持有期在2-3年,平均收益率为12.8%,正收益用户占比78.5%;持有期在3-5年,平均收益率为32.9%,正收益用户占比95.8%。可以看出持有指数基金满两年以后,收益和正收益概率均明显提升。

不过值得注意的是,指数基金持有时间也不是越长越好,超过5年正收益的概率降到89.1%,确实存在经济周期波动影响收益率的问题。投资指数基金,把握一个经济周期内的长期投资比较好。因此,对于普通投资者来说,2年以上可以定义为长期投资,2年-5年的投资期限或许更为适合指数投资。

基民喜欢追涨杀跌?

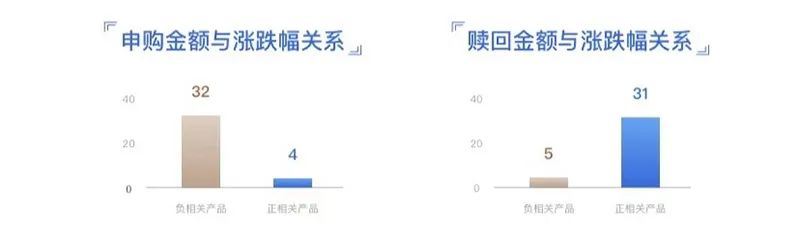

《蓝皮书》统计数据显示,大部分指数投资用户并不追涨杀跌。

数据显示,在36只指数产品中,88.9%的产品申购金额与当日涨跌幅负相关,当日涨得越多,申购金额越低。

其中,新能源车指数基金的净申赎和涨跌幅相关性达-0.62,表现出较强的负相关。86.1%的产品赎回金额与当日涨跌幅正相关,即当日产品收益上涨越多,客户赎回金额越多。这说明大部分指数投资用户相对理性。

用户一般在什么行情买入?

多大的涨跌幅会明显影响赎回?

数据显示,当日行情下跌时,加仓老用户比例在83.48%-87.75%之间,整体高于当日行情上涨时加仓老用户比例,当跌幅大于5%时,选择买入的用户更多,其中84.3%为加仓用户。另一方面,跌幅超5%和涨幅超4%用户赎回率明显提升。

如何进阶成为赚钱用户?

都说投资有“二八现象”,那么买基金呢?

《蓝皮书》统计数据显示,选择基金投资并且持有大于两年,更有助于投资赚钱。从全市场盈利基金占比来看,一年、两年、三年时间维度内,盈利基金占比分别为67.17%、89.91%、95.12%。

所以想要成为那20%的赚钱用户,第一步得选对品种;第二,需要长期持有,持有期在两年以上赚钱概率更高。

“大户”的收益率更高吗?

《蓝皮书》统计数据显示,截至2021年12月31日,持仓在100元以内的用户,由于钱少不做操作,或者干脆忘记了账户有钱从而长期持有,在各金额分层中平均持仓收益率最高,达到12.2%,正收益用户占比58.2%。持仓100万元到500万元的高净值用户平均持仓收益率5.1%,正收益用户占比55.2%,此区间的正收益占比并没有高于整体指数用户,平均持仓收益略高于整体水平,但差异并不显著。

值得注意的是,持仓500万以上用户的平均收益率仅为2.8%,不过正收益用户占比达到61.3%。需要了解的是,投资金额不同,投资的心态也会略有不同,持仓500万以上的用户偏向于小赚即走,在0-5%盈利区间赎回的用户高达71%。

机构比个人投资能力更强吗?

答案是不一定。

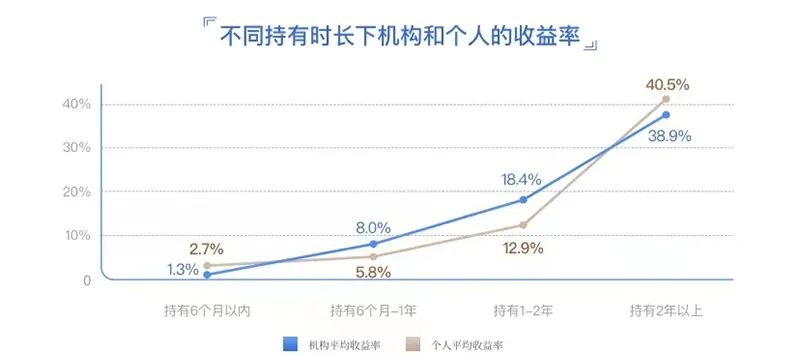

《蓝皮书》统计数据显示,从不同持有时长分段来看,机构和个人投资者的收益率差异显著:持有期1年到2年,个人和机构的平均收益率分别为12.9%和18.4%,机构强于个人;持有期6个月到1年,个人和机构的平均收益率分别为5.8%和8.0%,机构明显高于个人;持有2年以上,个人和机构的平均收益率分别为40.5%和38.9%,相差无几。

在长期投资的背景下,无论是机构还是个人,都收获了时间的玫瑰。在2年以上的长期投资中,个人和机构收益率一样优秀。

蓝皮书还显示,不同个体在指数基金投资中存在差异性和多样性。

新老用户对比显示,“姜还是老的辣”,年龄越大的用户持仓时间一般较长,整体平均收益越高。老用户更多地倾向“逆向布局”,日跌幅、月跌幅较大时,老用户的加仓比例较高;新用户更爱“乘风破浪”,市场明显上涨时,老用户更淡定,但有更多新用户纷纷涌入。机构与个人对比显示,面对市场涨跌,机构、个人投资方向一致,但机构更稳健,受行情影响较小;个人易冲动,偏好大跌加仓、大涨卖出。

此外,平均收益率靠前的“牛散”,具有以下投资特征:首先,持有时间显著拉长;其次,交易频次更多;第三,较少追涨杀跌。

通过深入分析,蓝皮书揭示了一些深藏在大数据之下的指数基金投资规律:

比如养基数量上,近三年来,大众用户做指数投资的意识越来越强,全部用户平均持有指数基金数量逐年增加。此外,高收益用户持有数量更多,可见交叉购买不同产品有利于提升整体收益。

持基时长上,对于普通投资者来说,长期投资收益明显优于短期投资,而且投资指数基金,还要把握在一个经济周期内,2年至5年正收益占比更高。

择时方面,大部分指数投资用户相对理性,并不追涨杀跌。对于大部分指数基金,当日净值上涨得越多,用户申购金额越低,赎回金额越多。

定投方面,养成定投的好习惯需要21次,定投次数达到21次以后,定投留存率稳定在90%以上。

(文章来源:上海证券报)

文章来源:上海证券报