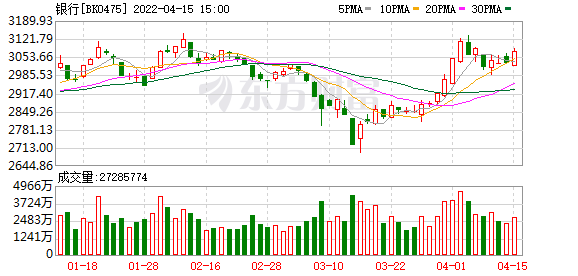

4月15日,A股银行板块午后集体大涨,个别银行股价还创下历史新高。

市场分析人士认为,银行板块大涨除了与降准有关,还有一个原因就是存款利率上限下调预期正在升温。

今日,市场传闻市场利率定价自律机制召开会议,鼓励中小银行存款利率浮动上限下调10个基点(BP)左右,自愿非强制。上海证券报记者获悉,今日已有地方城商行收到通知。

近年来,人民银行推动贷款市场报价利率(LPR)改革过程中,也出台多个配套措施,包括优化存款定价方式,以引导降低银行负债端成本,为向实体经济让利创造空间。而鼓励存款利率上限下调,将降低商业银行的负债成本,进一步提高商业银行支持实体经济的能力。

受访人士向记者表示,通过市场化手段引导下调存款利率上限,对银行稳住负债成本有一定帮助,也有利于息差保持平稳,但也不能高估会产生的影响。

利率上限下调利于稳住负债成本

招商证券首席银行分析师廖志明认为,对于鼓励存款利率上限下调,首先要区分是定期存款还是活期存款。其次,对于定期存款来说,要到期才会调整。

廖志明说,目前很多银行活期存款利率是0.3%,已经非常低。在比较理想的情况下,调整如果覆盖活期存款,那么最终对银行负债成本是有一定帮助。根据他的估算,A股所有上市银行存款的占比大概是75%,所以如果存款利率上限下调10BP,负债成本最多下降8BP.如果考虑活期存款不调整,就近期来看,银行业整个负债成本下降约在4个BP。

近年来,人民银行在推动LPR改革过程中,同时推出了多项改革配套措施,包括去年6月优化存款利率自律上限确定方式,限制存款利率上限,约束个别银行的高息揽存行为、加强对异地存款的管理等,以引导降低银行负债端成本,为向实体经济让利创造空间。

人民银行货币政策委员会召开2022年一季度例会时提出,加强存款利率监管,着力稳定银行负债成本,发挥贷款市场报价利率改革效能,推动降低企业综合融资成本。

源自央行货币政策执行报告,目前存款利率变动情况

此种背景下,市场对存款利率上限进一步走低也存在预期。上海金融与发展实验室主任曾刚向记者表示,目前存款利率相对于金融市场利率已经比较滞后。通过自律机制调整存款利率上限,推动银行存款利率的整体下行,也是顺应整个金融市场利率变动的趋势,有助于稳定银行息差;存款成本的下行,也为贷款端利率下行、降低实体经济融资成本创造条件。

他同时强调,这不是强制性要求下调,自律机制为不同区域不同银行留有空间,是一个市场化的引导手段,不是一次性基准利率调整,两者效果是完全不一样的。

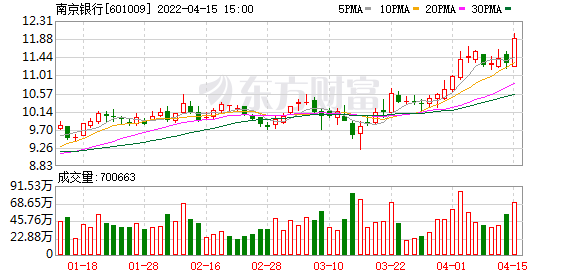

银行股飞涨

南京银行股价创历史新高

受降准预期以及上述消息影响,今日A股银行板块午后集体大涨。

数据显示,银行板块涨幅1.62%,主力资金净流入银行板块超17亿元。

个股方面,常熟银行、南京银行涨超5%,成都银行、苏农银行涨超4%。杭州银行、江苏银行、齐鲁银行涨超3%。特别是南京银行的股价创下历史新高,收盘为11.9元/股。

实际上,受宽信用环境、银行基本面强势恢复等多个因素影响,今年以来,在大盘深度调整中,银行板块是为数不多表现不错的板块和“避风港”。

数据显示,年初以来,整个A股银行板块涨幅4.49%,近一月涨幅9.8%。个别银行股涨势喜人,如成都银行涨幅37.92%,南京银行涨幅32.81%,常熟银行涨幅28.59%,江苏银行涨幅24.87%。

银行存款压力只增不减

虽然自律机制鼓励银行存款利率上限再降10BP,有利于降低负债成本,有助于稳定银行持续收窄的净息差,但这在银行基层人士看来,可能拉存款变得更困难了。

“我觉得很难执行,除非不考核存款指标。”一家大行在沪支行负责人坦言。

商业银行存款的压力,在上市银行2021年年报中有着明显体现。记者根据数据统计,已披露年报的25家上市银行中,有20家银行的2021年存款增速较上年增速明显放缓。光大银行、浙商银行、建设银行等6家银行的存款增速由双位数降为个位数。个别银行维持存款增长已十分困难,例如,郑州银行2021年存款总额增速仅为1.46%,民生银行2021年存款总额增速也仅有1.28%,公司存款甚至为负增长。

上述人士表示,现在全国疫情多发,企业经营现金流紧张,拓展存款业务很难,目前同业借款都已用足利率上限,再主动降利率意愿很低。

银行负债端的压力,在同业存单市场也已有明显反映。自2月中旬以来,同业存单的发行呈现量价齐升的态势。根据中国货币网数据,近期部分银行发行的1年期同业存单利率高达2.75%,与1年期MLF利率(2.85%)利差为10BP。

(文章来源:上海证券报)

文章来源:上海证券报