人民币对美元汇率在在岸市场连续两日大跌,跌幅超过1%。

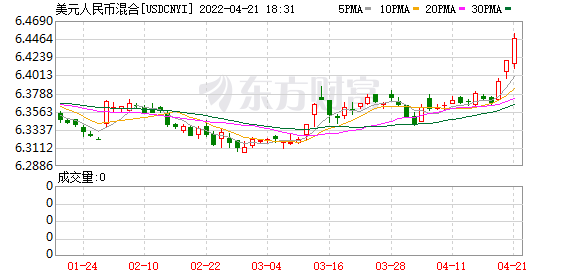

4月21日,人民币对美元即期汇率在以6.4150开盘后,接连跌破6.42、6.43、6.44和6.45关口,16时30分收于6.4500,较上一交易日跌347个基点,贬值0.54%。

这是人民币对美元即期汇率连续第二个交易日出现大幅走低。4月20日,人民币对美元即期汇率单日贬值0.6%,两个交易日累计下跌超过1.1%。

更多反映国际投资者预期的离岸人民币对美元4月21日盘中一度跌破6.47关口,4月19日以来,离岸人民币对美元汇率累计下跌超过1.4%。

人民币为何快速走低

中金公司在最新研报中将人民币对美元汇率快速走低的短期触发因素归纳为关键点位的突破、强劲的美元以及月中旬的购汇客盘。

该机构指出,6.40为美元/离岸人民币的重要整数关口的同时,亦为200均线的重要位置,该点位的突破,意味着此前的横盘局面的结束,这可能引发了交易层面对于人民币汇率开启一轮波段行情的押注;同时,近期伴随美联储加息预期的进一步加强,美元指数进入4月后持续攀升;此外,近期伴随能源价格的高位停留,进口商的购汇金额有所增加。能源等进口商的购汇客盘可能是驱动短期人民币汇率变化的驱动因素。

中金公司同时指出,排除短期交易性因素,汇率的中期变化是各种跨境资金交易的结果,这取决于国际收支的变化,而从国际收支的变化看,人民币汇率的回调存在一定的基本面因素支撑。在经常收支方面,疫情以来的高贸易顺差或难以长期持续;金融收支方面,在当前中美利差的迅速收窄乃至倒挂的情况下,短期跨境证券投资流出的压力有所增加。

中信证券则指出,人民币汇率贬值压力增大,主要来自新冠疫情导致的经济基本面下行压力与美元走强两方面的因素。

首先,经济基本面因素最重要还是此轮奥密克戎主导的疫情在经济重点城市发生并较快扩散,引发了全球对中国供应链的担忧。叠加国外欧元区、美国等国家经济景气度在高通胀以及货币政策紧缩的压力下持续下滑、海外需求进一步下降,我国出口的担忧有所增加,目前PMI新出口订单已出现回落或反映未来人民币存在一定压力。其次,目前人民币汇率面临美元指数上行的压力。美联储较快的紧缩周期推动资金回流美国、美元指数走强,通过“美元指数-一篮子货币汇率-人民币中间价-人民币即期汇率”的传导路径会使美元走强对人民币构成被动贬值的压力。

短期将有一定的走弱压力

中金公司认为,人民币汇率短期在突破重要技术点位之后会有一定的走弱压力,但压力相对可控。中长期看,继续维持人民币汇率向长期均衡水平逐步均值回归的观点,预计年底的美元/人民币汇率预测依旧为6.65。

“长期看,中国的经济基本面支持人民币汇率的估值中枢长期保持在合理均衡的水平上基本稳定。这就意味着,人民币既没有长期贬值的基础,也没有长期升值的基础。在短期弹性增加,双向波动加剧的背景下,人民币汇率中长期仍会有均值回归的逻辑。”该机构指出。

中信证券也指出,近期人民币交投寡淡,虽然离岸人民币价差走阔,但离岸价差持续走阔才是贬值预期形成的信号,目前仅反映短期贬值预期有所放大。整体而言,疫情冲击导致的供应链扰动以及美元偏强走势会对人民币短期造成一定压力,人民币弹性增大,但基础性账户(经常性账户+直接投资)对人民币仍有支撑,因此无需对人民币贬值产生过度担忧。

不过,也有机构认为,人民币的贬值压力将在未来一段时间持续兑现。

国盛证券指出,随着经济下行压力的上升,以及出口增速放缓拉低贸易顺差,汇率贬值压力将开始逐步显现。同时,中美利差深度倒挂,资本流出压力的上升将推动汇率贬值。因而这次人民币贬值压力预计也将在未来一段时间逐步显现,如果按此前人民币对美元汇率和美元指数经验关系推测,这次人民币对美元汇率需要贬值到6.8以上,才能够弥补当前两者背离形成的缺口。

(文章来源:澎湃新闻)

文章来源:澎湃新闻