国务院办公厅日前正式印发《关于推动个人养老金发展的意见》(下称《意见》),确立了我国第三支柱养老保险的基础制度框架。《意见》指出,个人养老金实行个人账户制,实行完全积累。个人养老金参加人自主选择购买符合规定的储蓄存款、银行理财、商业养老保险、公募基金等金融产品。对资本市场而言,这也意味着一股新的长期资金。

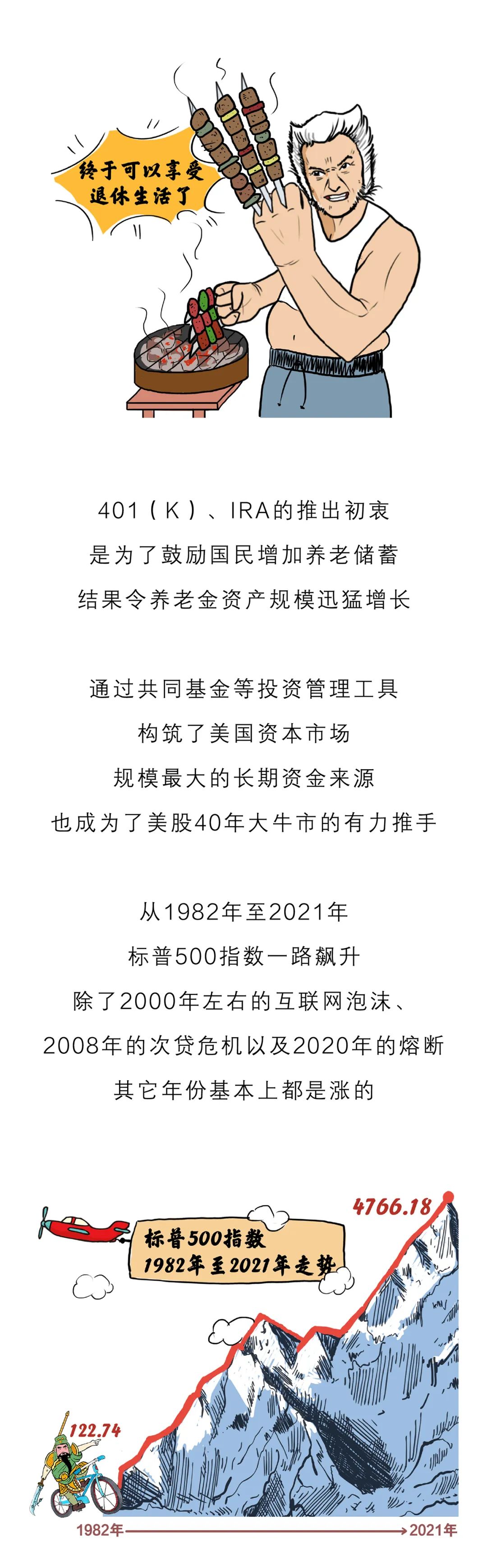

A股能从个人养老金中受益多少?目前没有一致意见。行业内最乐观的预计是每年预计能带来7800亿增量资金,如以个税缴纳人数为基数,则也会有2300亿元资金入市。不管能够落地多少,养老金投资期限长、资金总量大的特点,注定其假以时日后会成为资本市场的重要力量。国际上来看,美股之所以能够实现持续多年的稳定繁荣,以401K、IRA为代表的养老金的不断注入就助力甚多。

这种源头动力,将促使资本市场进一步加大改革力度。和其他资金不同,个人养老金的投资理念旨在获取长期稳定的收益,保值增值是摆在第一位的。笔者认为,为了对接好个人养老金入市,有关监管部门应抓住有利时机,加快改革力度,做好相应的配套工作。

首先,要加快以债券市场为代表的多层次资本市场的发展。参照国外的经验,大量养老金会投向固收领域,因此债券市场的发展壮大有利于养老金实现多元化投资选择,也有利于提升整个资本市场的估值能力。其次,要加快培育一批成熟的机构投资者作为合规的“操盘手”。当前我国券商、基金公司等投资机构力量仍比较薄弱,相信未来仍有巨大提升空间。此外,在金融产品的创新方面也需要进一步发力。目前我国资本市场的金融产品还难以满足养老金的投资需求,以主流的养老目标基金为例,大多时限过短、名不符实,因此应当鼓励机构推出更多兼顾风险和收益、具备长期投资价值的产品储备,助力个人养老金稳妥运行。

个人养老金落地后,身为资金和市场通道,资管行业将成为最直接的受益者。从《意见》来看,各类合格金融机构均有机会参与提供个人养老金产品,投资者可以依据个人的喜好自由选择银行、保险公司、基金公司等各方提供的金融产品。未来,如何满足不同客户对风险、收益的喜好,提供特色化、差异化的产品和服务,成为更多养老金中意的委托管理机构?这将是资管行业在个人养老金市场中卡位布局要思考的重中之重。

目前来看,监管部门对所需配套有预见和准备。《意见》下发当天证监会即表示,未来资本市场将助力养老金分享实体经济发展成果,促进实现养老金长期保值增值,积极应对人口老龄化。同时,将加快资本市场深化改革各项措施落地,抓紧制定出台个人养老金投资公募基金配套规则制度,完善基础设施平台建设,优化中长期资金入市环境;持续加强机构和从业人员监管力度,提升管理人管理能力和规范化运作水平,强化投资者保护,保障养老金投资运作安全规范,促进个人养老金高质量发展。

《国务院办公厅关于推动个人养老金发展的意见》4月21日公布。这意味着,备受关注的个人养老金制度正式“出炉”。

个人养老金实行个人账户制度,缴费完全由参加人个人承担。

每年缴纳个人养老金的上限为12000元,不得提前支取。

国家制定税收优惠政策,鼓励符合条件的人员参加并依规领取个人养老金。

账户资金用于购买符合规定的银行理财、商业养老保险、公募基金等金融产品。

摩拳擦掌!银行、保险、基金、券商等机构聚焦个人养老金业务

关于个人养老金的8个热点问题 税收优惠是关键

“三问”个人养老金:是什么、怎么缴、如何领?

(文章来源:财联社)

文章来源:财联社