4月22日晚,华大基因披露2021年年报,期内公司实现营业收入67.66亿元,同比下滑19.42%;实现归属于上市公司股东的净利润14.62亿元,同比下降30.08%。公司拟每10股派现3.5元。

华大基因表示,新冠业务市场竞争加剧,全球新冠核酸试剂和检测单价下降,以及部分国家和地区防疫策略的变化,公司主动战略性调整新冠相关产品结构与供应链策略,基于新冠相关的利润较2020年较高基数相比有所下降。

今年一季度华大基因业绩同样下滑。同日披露的2022年一季报显示,期内公司实现营业收入14.30亿元,同比下降8.52%;实现归属于上市公司股东的净利润3.30亿元,同比下滑37.06%。

尽管业绩较疫情前仍大幅增长,但华大基因的股价已回落至2020年初水平。2021年三季度高瓴大笔买入华大基因股份,随后公司股价震荡下行,多次割肉后高瓴已于今年一季度末退出。

海外业务拖累业绩

华大基因的新冠检测及相关业务高增长可持续性存疑。

在年报中华大基因表示,公司整体营业收入较上年同期新冠疫情突发大幅增长的基数基础上有所下降。若剔除新冠业务变化情况,公司常规业务保持稳健发展态势。

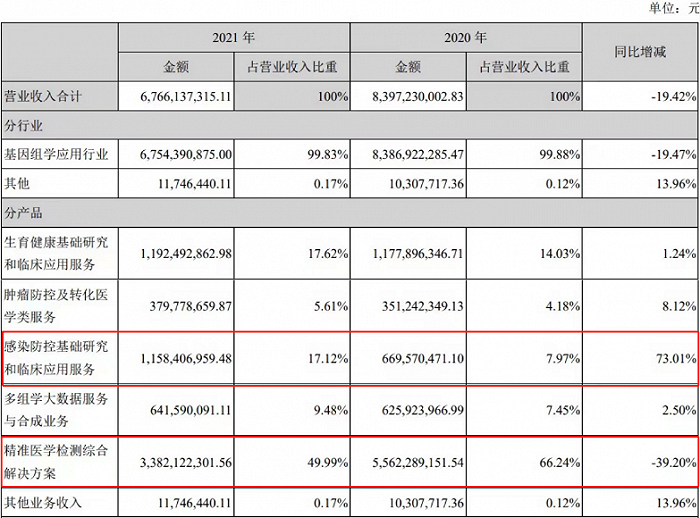

华大基因并未在年报中单独披露新冠检测业务的营收情况,但无疑该业务仍是华大基因的主要收入来源。

华大基因拥有五大类服务,其中新冠检测相关业务主要通过“感染防控基础研究”及“精准医学检测综合解决方案”进行。在公司业务概述中,感染防控基础研究包括新冠病毒检测系列;精准医学检测综合解决方案中包含“火眼”实验室一体化综合解决方案,主要在机场为出入境人员提供检测服务。

图:华大基因营业收入构成

2021年华大基因的感染防控基础研究业务营业收入大幅增长73.01%至11.58亿元,且毛利率同比提升5.53个百分点。也就是说感染防控基础研究业务对公司业绩仍有较大贡献。

那么华大基因新冠检测业务的“暴雷”出现在精准医学综合解决方案上。该业务2021年营业收入同比减少21.80亿元,毛利率下降1.31%。

华大基因在年报中表示,除目前已经运行的香港、阿曼机场“火眼”实验室外,报告期内在埃塞俄比亚落地了非洲机场“火眼”实验室。截至报告期末,海外累计启动“火眼”实验室近100个,分布在全球30余个国家和地区。

华大基因该业务业绩变动与国内外收入情况相对应。分地区来看,海外是华大基因的主战场,但2021年亚洲及大洋洲贡献的营收同比减少12.66亿元,欧洲及非洲、美洲地区的营收同样出现下滑。

值得一提的是,华大基因在年报中表示,未来有望依托“火眼”实验室平台,为公司海外业务的可持续发展提供支持。

股价下跌,高瓴“割肉”?

高瓴“抄底”在2021年三季度,“割肉”在今年一季度。

在华大基因的十大股东名单中,有两个股东为高瓴旗下—天津礼仁投资管理合伙企业(下称礼仁投资)管理的卓越长青私募证券投资基金,以及上海瓴仁私募基金管理合伙企业管理的瓴仁卓越长青私募证券投资基金(下称瓴仁基金)。

公开资料显示,礼仁投资是高瓴专注于二级市场的独立私募证券投资平台;瓴仁基金于2021年8月完成备案,同样为高瓴旗下的二级市场投资平台。

2021年三季度,礼仁投资买入华大基因403.71万股,占总股本的0.98%。2021年第四季度,礼仁投资退出而瓴仁基金进入,所持股份未发生变化。今年一季度,瓴仁基金减持退出十大流通股东之列。

今年一季度末华大基因十大流通股东门槛为166.67万股,也就是说瓴仁基金于一季度至少减持237.04万股。

同时,万家行业优选混合型证券投资基金(LOF)、招商国证生物医药指数分级证券投资基金、香港中央结算有限公司(北上资金)均选择在一季度减持华大基因股份。

值得一提的是,深圳和玉高林股权投资合伙企业持有公司发行前总股本的9.95%,为第四大股东、第一大外部股东。经过多次减持后,其持股比例已降低至0.42%。

华宝中证医疗交易型开放式指数基金则选择在一季度抄底,加仓华大基因23.93万股。

今年一季度华大基因股东户数环比增加6778户至8.35万户,创下历史新高,机构退出而中小投资者进入。

7月14日华大基因将迎“解禁大考”,公司将有1.49亿股份解禁,占总股本的35.94%。

(文章来源:界面新闻)

文章来源:界面新闻