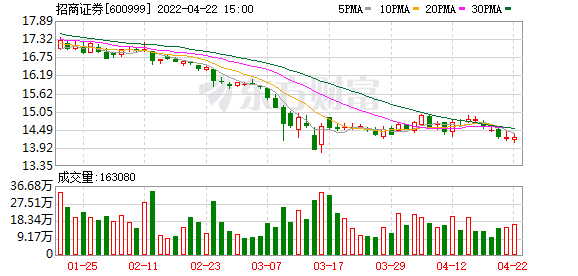

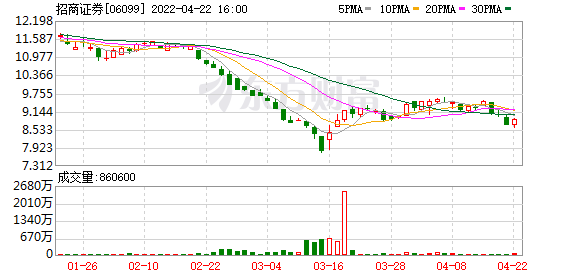

4月24日,招商证券披露2022年一季报。这是继4月13日中信证券披露2022年第一季度业绩快报后,第二家揭晓一季度业绩情况的头部券商。

业绩承压是招商证券一季度的显著特征,主要业绩指标均出现超过两位数的同比下滑,并创下2018年后最为“惨淡”的第一季度。

一季报显示,招商证券实现营业收入36.97亿元,同比减少38.01%;实现归属于上市公司股东的净利润14.9亿元,同比减少42.99%;加权ROE同比减少1.27个百分点至1.36%。

招商证券在一季报中表示,2022年一季度,市场波动加剧,疫情形势依然严峻,公司经营活动面临挑战,公司业绩承压。

尽管目前已披露一季报情况的券商仅有两家,但大多数非银分析师均对2022年一季度券商的盈利表现表示了担忧,券商整体业绩呈现大幅度下滑或是难逃的事实,竞争格局或将呈现更显著的两极分化,而市场行情的巨幅波动是最重要的主导因素。

投行为唯一增长业务

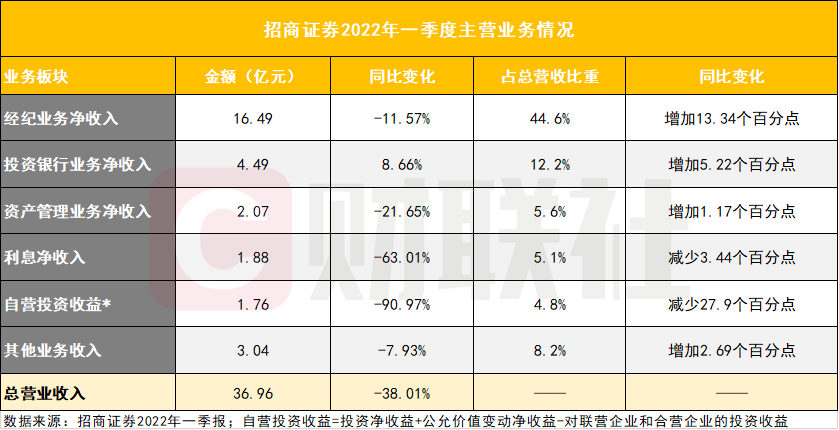

2022年一季报显示,招商证券营业收入、归母净利润分别呈现四成左右的同比下滑。从各业务板块的表现来看,也呈现一定程度的收入结构分化。

投行为招商证券2022年一季度唯一实现同比增长的业务板块。一季报显示,投行业务净收入为4.49亿元,同比增长8.66%,占总营收的比重同比增加5.22个百分点至12.2%。据统计,截至3月末,招商证券主承销收入合计2.78亿元,市场份额3.36%,位居第8名。

从营收结构来看,经纪业务为招商证券2022年一季度最重要的营收支撑,实现净收入16.49亿元,占总营收的比重为44.6%,同比增加13.34个百分点。但与此同时,经纪业务板块也呈现同比减少11.57%。

国泰君安非银分析师表示,券商经纪业务在今年一季度可能面临来自两方面的压力,一是受市场调整影响,基金新发规模下降,持续营销难度增大,券商代销收入承压;二是尽管一季度日均股基权交易量同比上升,但佣金率仍延续近年来的下滑趋势,因此经纪业务收入或面临一定的下行压力。

自营成最大拖累

受市场行情影响,今年一季度招商证券自营投资、信用业务、资产管理等多业务板块,未能延续2021年的良好态势,均呈现超过两位数的同比下滑。

其中,自营投资业务在一季度受创严重。一季报显示,2022年一季度,招商证券自营投收益为1.76亿元(自营投资收益计算口径为:投资净收益+公允价值变动净收益-对联营企业和合营企业的投资收益),同比减少90.97%,为所有业务板块中下滑幅度最大的业务板块。

“自营是一季报业绩增长的胜负手。”申万宏源在非银研报中表示,而从招商证券的一季报中看,自营业务成为其一季度业绩的主要拖累。

另一下滑幅度居前的为信用业务板块。一季报显示,公司利息净收入为1.88亿元,同比减少63.01%,占总营收比重也呈现同比减少3.44个百分点至5.1%。头部券商非银研究分析认为,这或与今年2月两融余额整体承压、股票质押规模下降有关。

此外,资产管理业务净收入实现2.07亿元,同比减少21.65%,不过占总营收比重却同比增加1.17个百分点至5.6%。

行业整体“开门黑”,业绩分化或加剧

尽管目前已披露详尽一季度业绩表现的券商仅招商证券一家,但大多数非银分析师均认为2022年一季度券商的盈利表现可能并不乐观。

东方证券在非银研报中表示,2022年一季度券商业绩大概率遭遇“开门黑”,券商整体业绩同比将出现一定程度的下滑且大概率双位数下滑,但同时券商间业绩分化或将大幅加剧。

国泰君安非银研报也认为,受市场行情影响,2022年第一季度,不同业务收入出现分化,我们预计41家上市券商一季度营收同比-10.31%,归母净利润同比-11.77%,盈利能力有所下降。

绝大部分分析师认同,投资业务或成为一季度业绩下跌的主要诱因,并将加剧分化格局。国泰君安表示,市场行情波动导致金融资产收益率下降,促使投资业务收入下降,上市券商2022年一季度投资业务收入减少23.27%。同时机构客户客需型业务增长喜人,其中最具代表性的场外衍生品业务高速发展,一季度其存续规模不断扩大维持2万亿水平。

中金公司则认为,在对2022年一季度券商业绩预测时作出研判认为,券商一季度的投资收入将受到市场波动的影响,一方面,方向性自营投资收入或呈现回落、科创板及PE跟投等被动方向性敞口加大当期投资波动;另一方面,市场风险偏好谨慎或使得客需驱动的资本中介类业务活跃度降低。

东方证券表示,自营条线将成为左右2022年一季度券商业绩表现的“胜负手”。2022年第一季度,市场行情单边下跌,但日均股基成交额与两融余额均保持高位运行,因此自营业务表现将左右券商一季度业绩的最终表现,以股票衍生品和FICC业务为主的券商很大概率将取得更好的业绩表现,自营业务乃至整体业绩表现在2022年一季度或将呈现加剧分化的局面。

(文章来源:财联社)

文章来源:财联社