4月27日晚间,成都银行(601938,SH)2021年年报及2022年一季报再次令市场惊艳。

财报显示,2021年,成都银行营收、净利润均呈两位数增长,全年实现营业收入178.90亿元,同比增长22.54%;归属于母公司股东的净利润78.31亿元,同比增长29.98%;加权平均净资产收益率17.60%,同比提升1.66个百分点。

业绩报喜背后,是规模的强势扩张。截至2021年末,成都银行资产总额、存款、贷款规模分别突破7600亿元、5400亿元、3800亿元,同比均实现约“千亿级”增长。2022年3月末,成都银行的总资产更是较年初再增9.04%,突破8300亿元,达8377.98亿元,站上新的高峰。

与此同时,成都银行资产质量持续优化。继2021年不良贷款率和后四类贷款占比双双实现“六年连降”后,2022年3月末,该行不良贷款率进一步降至0.91%,为近年新低,同时拨备覆盖率进一步升至435.69%,乃近年新高。

“2022年,我们将通过新一轮战略规划,努力打造辉映成渝地区双城经济圈能级的全国金融新名片。”成都银行相关负责人表示,该行作为成渝地区规模领先的上市城商行,已在今年全面打响“规模迈入万亿级、管理进入一梯队”三年冲锋战,将全方位多维度推动人才、科技、风控、财务、运营实现质的跃升,努力实现自身发展与地方经济的互动与共赢。

新高峰:归母净利润增长近30% ROE目前高居A股上市银行首位

作为四川省首家上市法人银行、全国第八家A股上市城商行,成都银行成功实现“上市提能”,不但业务体量一直稳居国内上市城商行中游、西部上市城商行首位,而且经营业绩增势迅猛,主要经营指标已跻身全国城商行前10强。

2021年,成都银行财报十分亮眼,营收、净利均呈两位数增长,全年实现营业收入178.90亿元,同比增长22.54%;归属于母公司股东的净利润78.31亿元,同比增长29.98%。在目前已披露2021年年报及业绩快报的37家A股上市银行中,该行营收增速位居第四、净利润增速位居第三。

进入2022年,成都银行业绩指标依然保持高增态势。2022年第一季度实现营收48.36亿元,实现归属于母公司股东净利润21.51亿元,分别同比增长17.65%、28.83%。

中信建投金融组在点评中强调,成都银行2022年第一季度贷款同比增长33.4%,延续去年30%以上的增速,预计在上市银行中领先,同时存款同比增长22.4%,存贷两旺,经营景气度极强。

就盈利能力来看,2021年,成都银行加权平均净资产收益率(ROE)较上年同期上升1.66个百分点,达到17.60%,在目前已披露2021年年报及业绩快报的37家上市银行中,排名首位。

规模方面,截至2022年3月末,成都银行总资产已突破8300亿元,达8377.98亿元,较年初增长9.04%;存款规模突破6000亿元,达6011.83亿元,较年初增长10.48%;贷款规模突破4200亿元,达4203.59亿元,同比增长7.89%。

与此同时,成都银行资产质量持续向好。2021年,成都银行不良贷款率和后四类贷款占比双双实现“六年连降”,年末全行不良贷款率降至0.98%,同比下降0.39个百分点;拨备覆盖率402.88%,同比增长109.45个百分点,为近九年新高;流动性比例67.68%,同比增长3.08个百分点,流动性持续充裕。

更难得的是,2022年,在年初不良贷款率已压降至1%以下的基础上,成都银行仍在进一步优化资产质量,3月末全行不良贷款率为0.91%,较上年末再降 0.07个百分点。同时,拨备覆盖率进一步升至435.69%,较年初增长32.81个百分点。

“‘高扩张+低不良’之极致,业绩难掩锋芒。”民生证券研报指出,成都银行“稳存款、拓资产”成效显著,低风险高扩张策略对资产质量的优化持续显现,区域迎重大发展机遇期,助力信贷增速再向上,支撑全年业绩,高扩张逻辑得到验证。

新动能:高站位提升成渝双城金融能级股价涨幅领衔A股上市银行

“立足国家战略,乘区域经济发展同频共振之‘势’。”在年报致辞中,成都银行董事长表示,作为区域规模领先的上市城商行,该行始终紧贴区域立体多元的经济结构、产业布局,在触摸区域经济的强力动脉中找到与自身发展相契合的增长点创新点。

如其所述,成渝地区是西部地区人口密集程度、产业基础、创新能力、市场空间、开放程度均领先的区域。成渝地区双城经济圈建设上升为国家战略,极大强化了成渝地区在优化区域经济布局、构建新发展格局中的战略优势。

同时,成渝共建西部金融中心,不但需要优质金融资源加快向重点领域、重点区域和薄弱环节流动,也需要核心金融机构进一步发挥领头和带动作用。

作为四川规模领先的本土法人金融机构和西部地区居于领头羊位置的城商行,成都银行紧密围绕国家战略布局和地方发展规划,深度聚焦成渝地区双城经济圈重大项目,大力支持区域经济转型升级、服务地方产业生态圈建设、服务城市优化发展,努力实现自身发展与地方经济的互动与共赢。

2021年,成都银行紧盯城市重点项目建设、区域现代产业体系构建、战略性新兴产业发展等关键领域,积极融入成渝地区双城经济圈、成都市都市圈、公园城市示范区等重大区域规划,创新制定了“一圈一区一方案、一园一企新服务”金融服务模式,为区域产业发展精准赋能。

同时,该行紧跟城市建设变迁步伐,增强网点金融服务辐射,不断优化物理网点布局,全年新开业网点26家,年末分支机构增至224家,并发行了成渝地区双城经济圈主题理财产品,满足成渝地区投资者多元化投资需求,持续践行“亲民、便民、惠民”服务理念。

统计数据显示,2021年6月末,在成都地区的银行业金融机构中,成都银行存款和贷款市场份额占比均排名成都地区前列。

截至2021年底,成都银行城市更新业务授信、投放金额均位居成都区域商业银行榜首;债券承销业务保持四川市场第一梯队;对成都市高新技术企业金融服务覆盖率33%,国家“专精特新”小巨人企业覆盖率76%;在重大基础设施、重大民生工程等重点项目上提供资金支持超过2000亿元;在棚改建设、城市有机更新等一系列战略方向上实现成都地区首单首投,吸引和撬动了更多同业资源投入城市经济社会发展。

值得一提的是,在国内前十强城商行中,成都银行跨省机构数量较少,经营区域仅限川陕渝三地。但凭借极强的本土深耕能力,该行各地区规模和盈利指标持续上扬。据年报披露,2021年,成都银行在成都地区营业收入156.56亿元、营业利润73.10亿元,分别同比增长18.45%、21.04%;在其他地区营业收入22.34亿元、营业利润14.94亿元,分别同比增长61.66%、87.18%。

基于成都银行独特的核心竞争力和市场潜力,资本市场作出充分肯定——证券分析师、外资投资与交易风险评级等市场评级均长期处于上市公司优良档位,覆盖该行的分析师团队全部给予“增持”或“买入”的高位评级。

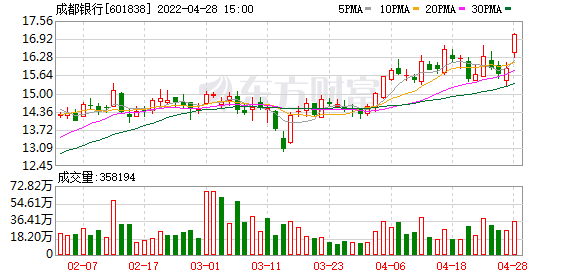

从股价表现看,2021年,成都银行股价在所有A股上市城商行中涨幅最大。截至2021年12月31日收盘,成都银行股价为12.00元/股,较年初上涨12.89%。进入2022年来,成都银行股价依然逆势走高,4月28日最新收盘价为17.08元/股,较年初上涨43.17%,位居A股上市银行第一。

新征程:新一轮战略规划起跑剑指万亿级城商行

2019年,成都银行作出三年战略发展规划(2019~2021年),提出以“一个方针、三大引擎、四轮驱动、五项支撑”总体发展思路,将“上市提能、区域发展、综合经营”作为发展引擎,积极推进“数字化、精细化、大零售”三大转型。

2021年,成都银行以战略定力继续沿着“稳定存款立行、高效资产立行”的轨道前行,更以“数字化、精细化、大零售”三大战略拥抱变化、融入变化。

数字化方面,围绕“五类用户、十大方向、四个支撑”的数字化转型方向,开展大零售转型项目群、大数据平台项目群、集团财资管理系统等重大IT项目建设,持续驱动全行持续向数字银行、智慧银行转型。其中,完成投产的新数据中心机房基础设施达到国家A级机房标准,将有效满足全行未来8~10年IT系统发展需求;数据应用场景不断丰富,已累计发布420余个可视化服务,并通过360客户画像支撑3000余次商机活动的开展,累计触达客户1200余万人次;个人电银客户新增超43万户,微信银行客户新增超64万户,电子银行盈利贡献连续七年保持增长。

精细化方面,深化管理和经营体制机制改革,打通部门合作通道,组建产业研究团队,重点开展针医药、电子和化工等行业的专业研究,形成阶段性行业研究成果。夯实后台精细化研究能力,实现对资金业务、信贷业务、战略管理等方面的持续赋能。同时,推进组织架构创新,设立科技支行、文创支行、绿色金融支行、新经济支行等一批特色金融专营支行,推广“专营机构+专业团队+专项授信”服务模式,高质量服务产业发展。

大零售方面,凭借智拓云平台和客户关系管理系统、精准营销系统、智能营销系统、权益回馈系统这“1+4大零售系统群”,全力推进客群、产品、渠道、团队的专业化服务能力提升。截至2021年末,个人存款逼近2100亿元,较年初增加近442亿元;理财产品规模突破630亿元,较年初增加超百亿元,个人AUM管理规模持续攀升。

据了解,今年是成都银行新一轮战略规划起始之年,该行已瞄准一流标杆银行,坚守“与客户共发展、与员工共成长、与城市共繁荣”的企业使命,全面打响“规模迈入万亿级、管理进入一梯队”三年冲锋战。

“2022年,我们将通过新一轮战略规划,努力打造辉映成渝地区双城经济圈能级的全国金融新名片。”成都银行相关负责人表示,该行全方位多维度推动人才、科技、风控、财务、运营实现质的跃升,坚持“拓存款、扩资产、重合规、扩客群、塑特色”十五字经营方针,积极探索差异化、特色化转型发展路径,朝着“做有特色的百年银行,做有担当的一流银行”战略愿景不断迈进。文/金浩

(文章来源:每日经济新闻)

文章来源:每日经济新闻