当地时间4月30日,伯克希尔哈撒韦公司第57周年股东大会,在其创始人沃伦·巴菲特的家乡——内布拉斯加州奥马哈市举办。此次股东大会是自2019年疫情暴发以来首次回归线下举办。除了巴菲特和芒格,伯克希尔哈撒韦的两位副董事长Ajit Jain和Greg Abel在今年现场回答问题。

根据大会预计,今年参会人数有可能突破4万人,并创下新的纪录。

在备受瞩目的问答环节,92岁的“股神”沃伦·巴菲特(Warren Buffett)和他的长期商业伙伴、98岁的查理·芒格(Charlie Munger)回答了五个半小时的问题。

△股东大会于当地时间4月30日上午9点15分起(北京时间晚10点15分),“股神”巴菲特领导的伯克希尔-哈撒韦公司第57周年股东大会进入备受瞩目的问答环节。

疫情以来,世界经济面临着严峻的形势,悲观情绪弥漫在全球投资者之间,在此背景之下,“股神”今年却赚得盆满钵满。116亿美元收购Alleghany公司、可口可乐大涨、成功押注西方石油……一笔笔操作堪称“金手指”。

在此次股东大会上,关于巴菲特的退休时间表、公司接班人、未来投资规划等再次成为全球市场的焦点。此外,巴菲特投资究竟择不择时?投资中国如何选择公司等等,也备受投资者关注。

读创&深圳商报整理了股东大会上最受瞩目的问答环节中巴菲特和芒格的精彩观点和理念,与读者一起分享他们的投资智慧。

▎巴菲特强调:“手头永远要有大量现金”

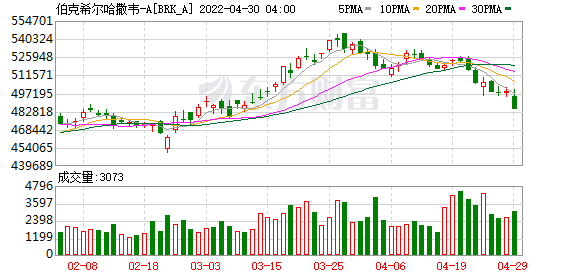

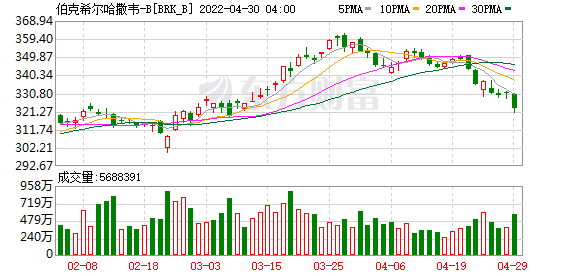

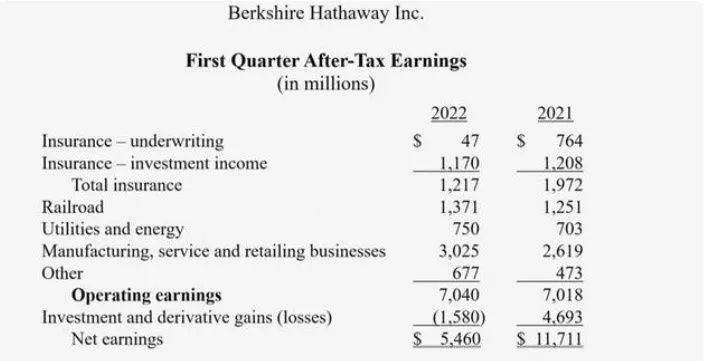

最新财报显示,伯克希尔-哈撒韦第一季度经营利润70.4亿美元,同比增长0.3%。净利润54.6亿美元,同比下滑53%。其中制造业、服务业和零售业部门的收益增长15.5%,达到30.3亿美元,铁路和公用事业部门的收益略有增长。但保险承保业务收入从去年同期的7.64亿美元下降到4700万美元,投资业务受到了经济下行的冲击,亏损15.8亿美元。

在股东会上,巴菲特列举了一季度股票交易情况。一季度公司总共买入了518亿美元的股票,同时卖出了103亿美元。其中2月底至3月中旬期间,一口气买了410亿美元的股票。虽然现金水平大幅下降,巴菲特依然表示公司将保留足够安全的现金,公司4月以来还未展开过股票回购。

巴菲特在2月股东信中曾表示,市场上“没有什么让我们兴奋”。不久之后开始大笔买入。

巴菲特在大会伊始回忆2008年金融危机时表示:“手头永远要有大量现金”。

巴菲特表示,两年前股东大会时,我们不知道疫情会发生什么,我们不知道经济会发生什么。到了2022年,伯克希尔哈撒韦公司拥有70亿美元的营业收入。

巴菲特称,有很多事情会变,但有一件事情不变,就是我们总会持有很多现金,不是说商业票据,我们也没有货币市场基金,我们相信应该持有大量现金。

在业绩说明环节,巴菲特提示了对经济衰退要保持警惕,并做好准备。“在2020年3月20日时候,经济因为疫情的爆发出现了停摆,几乎要重演2008-2009年的情况。后来,美联储主席鲍威尔迅速采取了行动(放水、救助经济),避免了危机的发生。如果再有类似的危机重演,持有大量现金的伯克希尔能跟救市的美联储一样(从容)。我们要未雨绸缪,因为经济停滞可能再次发生。”

▎巴菲特:过去两年股市就像赌场一样,大家都在里面赌博

巴菲特表示,在过去的两年当中,整个资本市场,整个大的股市的环境,包括交易市场等等,这个市场很难捉摸,就像赌场一样,也可能是过去两年股市太牛了。这主要受到华尔街机构的驱动,他们的方式就是投机,就是从人们频繁的交易中赚得更多,市场有时候会被误导。

有些大额交易,很多人只需要两三天就能完成。巴菲特特别提到了指数基金,其持股比例往往非常高。“这不是投资,伯克希尔-哈撒韦不能做到这一点,绝大多数美国大公司都成了扑克筹码。”他说。

不过巴菲特认为,今年早些时候“赌博心态”引发的短期波动让他找到了良好的长期机会。

芒格随后点名互联网券商平台robinhood,在宣布裁员和活跃用户减少后,其股价上周跌至每股10美元以下,与上市初期38美元峰值相去甚远。“看看发生了什么,从巅峰到低谷。这不是很明显会发生的事情吗?”他说。

▎查理·芒格:找到了比美国国债更值得的投资

3月21日,伯克希尔哈撒韦将以116亿美元全现金收购财产及意外事故再保险公司Alleghany Corp.巴菲特解释发生了什么:“2月25日,我收到一个不长的电子邮件,来自一个在很多年前为伯克希尔工作的朋友,他说成为了Alleghany Corp的CEO.我一直在60年里关注这个公司,我说自己会在3月7日来纽约,一起见面吧,于是达成了收购协议。我没有给投行打电话,我早就知道会以我提议的价格来收购这个公司,但是如果没有这个邮件我也不会收购。”

巴菲特表示,认为西方石油公司年报很好,所以才决定投资其中。在谈到3月初对西方石油公司的巨额投资时,巴菲特称在3月头两周内收购了后者14%的流通股份,价值超过70亿美元,原本西方石油公司只有60%的股票可以流通。他表示,2月下旬以来市场因“赌博心态”引发的短期波动让他找到了良好的长期机会。芒格也称,终于找到个比美国国债更值得的投资。

芒格评价当下股市“几乎是投机狂潮”,他提到高频算法交易和在疫情期间向新投资者的开放程度愈演愈烈:“用算法交易的电脑之间相互对抗,这是格外疯狂的时期,有些交易者对股市一无所知,却得到了更不了解股票的经纪商的建议,很奇怪有这个制度即股市有这种赌场的性质,这不是任何国家想要的结果。”

▎巴菲特投资究竟择不择时?如何把握时机?

巴菲特表示,他从未弄清楚如何及时把握市场时机,错过了在2020年3月抄底股票的机会。他在回答观众提问时说:“我们一点也不知道股市周一开盘时会发生什么。”

坚持价值投资策略,而不是关注股市的短期波动是伯克希尔-哈撒韦的重要特征。“我们不善于择时。”巴菲特说,“我们擅长的是,搞清楚何时得到对自己来说足够的资金。我们不知道何时要买什么,但我们一直希望,(市场)会有一段时间下行,这样我们可能买到更多。”

巴菲特还回忆了投资经历,在11岁时买了第一只股票,当他19、20岁时读到了本杰明-格雷厄姆(Benjamin Graham)的《聪明的投资者》(The Intelligent Investor),他的投资方式彻底改变了。巴菲特说:“我读了这本书,看到一个段落,它告诉我,我的整个方法都弄错了。”

他随后表示,自己并不是唯一具有伯克希尔-哈撒韦买入股票决定权的人。“我在报纸上看到一次又一次的标题,上面写着‘巴菲特在买什么’。”他说,“不是我买的,是伯克希尔-哈撒韦在买。标题上说巴菲特购买这家公司,会吸引更多的人,标题的目的是让人们参与到其中。”

“股神”在2月的股东信中透露,15大持仓股部分是托德·库姆斯(Todd Combs)和特德·韦施勒(Ted Weschler)选择的,两人对340亿美元的投资拥有完全的权力,其中包括去年对动视暴雪的买入,目前对该公司的持股比例为9.5%。

▎巴菲特回应通胀期的投资:最好的投资是开发自己

当被问及他之前有关通胀“打劫”股票投资者的言论时,巴菲特表示,物价上涨的损害远不止于此。“通胀也会冲击债券投资者,打劫那些把钱藏在床垫下的人。它几乎打劫了所有人。”他说。

巴菲特表示,自己要回答的可能就不止(投资)一只股票,你在这里面可以做到的最好的事情就是你必须要擅长做某件事,比如说你是最好的医生、最好的律师,不管别人付你多少钱,付你几十亿也好,几百块钱也好,他们都愿意把他们生产的一些东西放心地交给你,来交换你交付给他们的服务。如果你去选要做什么事情,唱歌也好,打棒球也好,成为律师也好,不管是什么,你具备的能力是别人拿不走的。

所以,巴菲特重申,抵御通胀的最好办法是投资自己的技能。这种时候更重要的是你个人具备的能力,别人交易的是你的能力,最好的投资就是开发你自己。

巴菲特指出,通货膨胀还会增加企业所需的资本,要维持经通货膨胀调整后的利润,并不是仅仅提高产品价格那么简单。

他建议,不要听信那些自称能够预测通胀走势的人的话。“答案是没人知道。”

▎芒格:远离比特币

当有投资者问在通胀不断上升的情况下会投资哪只股票。芒格通过这个机会重申了对比特币的反感。“当你有自己的退休账户,而你的顾问建议你把所有的钱都投入比特币时,直接说不。”他说。

芒格表示,比特币为什么“邪恶”呢?它真的降低了我们国家货币和美联储系统的能力,而这二者是我们完全需要的,这是需要我们保持政府可信度的一个关键。他的回答隐晦地提到了本周来自富达投资的一则消息。报道称,富达投资现在将允许员工在其401(k)账户中添加一个比特币账户。

一直以来,芒格对比特币的态度保持强硬。在去年的股东大会上,他表示:“我不喜欢这种虚拟货币绑架我们现有的货币系统。比特币就好像一种凭空生出的金融产品,我不满意这一点,我认为这一点和我们文明的发展是相悖的。”

巴菲特在回忆2008年金融危机时让股东警惕“新形式的货币”。他表示,与农场、公寓不同,比特币并不会产出价值,它的价格只会取决于下一个购买它的人愿意出多少钱。加密货币现在或许因为炒作而仿佛拥有了魔法般的吸引力,但它本身没有生产能力。如果有人告诉他能以一定的价格拥有所有比特币,他不会接受,因为他不确定自己能用它做什么。

分析称,巴菲特虽然没有直接点名批评比特币或加密货币,但他之前说过比特币是老鼠药且没有独特价值,芒格也对此类加密货币不屑一顾。

▎芒格:在中国能够以更低的价格买到更好的公司

芒格表示,在中国做投资的确要比美国本土更难一些。但他继续在中国投资的原因是:他能够在中国以更低的价格买到更好的公司。

此前查理芒格在旗下报业公司Daily Journal年度会议上发表讲话也提到,与巴菲特相比,他更愿意在中国投资,他也不介意持有中国互联网和电子商务巨头阿里巴巴的部分保证金债券。芒格重申,中国公司比他们的竞争对手更强大,也比他们的美国同行更便宜。

▎巴菲特:保险业务可以给伯克希尔足够的自信

谈及对伯克希尔保险浮存金(指保户向保险公司交纳的保费)营收和保险业务的信心时,巴菲特指出浮存金永远可以使用,并直接表示“我最喜欢我们的浮存金了”,“对于浮存金,我们知道该怎么做,没有过作出承诺而无法履行”。伯克希尔第一季度营业数据显示,来自保险承保的营业收入为4700万美元(去年同期为7.64亿美元),来自保险投资收入为11.7亿美元(去年同期为12.1亿美元)。

巴菲特还谈到了当时投资Geico汽车保险公司,指出这是在天时地利人和各种因素下作出的正确决定。

▎芒格批评罢免巴菲特董事长职位的股东提议

芒格对股东罢免巴菲特董事长职位一事进行了回应。“这是我听过的最荒谬的批评。”他说,“就像奥德修斯赢了特洛伊之战后回来,有人会说,‘我不喜欢你赢得那场战斗时拿着长矛的样子。’”他说。

本月早些时候,美国最大的公共养老基金加利福尼亚州公共雇员退休系统(CalPERS)表示,将投票支持一项股东提案,即在保留首席执行官职位的同时解除巴菲特的董事长职务,目的源于对一人兼任多职对公司治理的担忧。芒格说:“有些人从未经营过任何业务,什么都不知道。我不太会重视这种提案。”

▎巴菲特谈人生观:要在后半生成为更好的人

会上巴菲特谈起人生观,他拿婚姻举例子,人们会倾向在婚前隐藏弱点,展示更好的自己,而查理。芒格则在旁边补充道“没关系,人是会进步的”。巴菲特认为比起炫耀财富更重要的是在后半生成为一个更好的人。这与他此前的观点一致,他认为:“人生就像是在滚雪球一般,而对于滚雪球来说,最为重要的要点就是找到一个比较长的坡道。”

对于公司的未来,巴菲特表示,伯克希尔-哈撒韦有一种文化。虽然人们不可避免地会对他离开后公司的发展道路进行激烈猜测,但公司的结构意味着,随着时间的推移,希望这种文化的优越性可能会得到更好的理解。他说,未来几代经理人将是“企业文化守护者”。“我们有董事和股权,规模可以阻止任何改变文化的企图。”巴菲特表示。

考虑到巴菲特即将迎来92岁的生日,其接班人的人选近几年来一直是外界的焦点。在去年的股东大会上,巴菲特曾表示如果自己卸任,主管公司非保险业务的阿贝尔将是接替他的最佳人选。

速读!巴菲特股东大会重点都在这儿

精华!2022年巴菲特股东大会十大金句

【视频集锦】三分钟速览巴菲特股东大会!

一图速览2022巴菲特股东大会:过去两年股市就像赌场

(文章来源:澎湃新闻)

文章来源:澎湃新闻