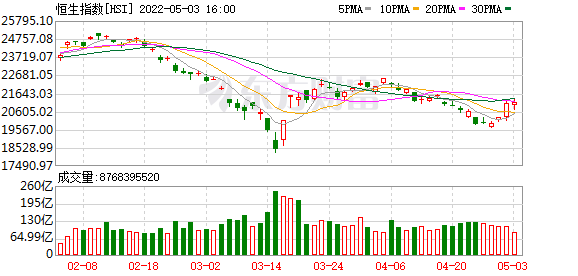

香港恒生指数收涨0.06%,早盘一度跌超1.5%,互联网科技股板块走低,京东跌近6%,哔哩哔哩跌5.7%,小米跌4.5%,阿里巴巴跌约2%。

中信建投称,中概股外部压力短期迎来缓和,优质公司长期成长确定性依然较高。

当前互联网行业估值处于历史底部,并且政策压力已经削减、正向信号明确,可以果断布局,中信建投证券研究5月重点推荐的港股金股名单如下:

以下是每只个股具体的投资逻辑:

泡泡玛特

在疫情+消费承压环境,公司是业绩仍稳健的消费&内容双重属性标的,1Q22预计表现较好,22年看ARPPU提升、海外拓展。预计22年调整后净利润13.59亿,同增35.6%,当前市值对应22年预计净利润的市盈率为29.9x,给予推荐。

李宁

预计运动服饰市场仍将保持高景气度,李宁品牌仍具备持续提升市占率趋势。前期主要因非基本面因素有所调整,目前估值已具备性价比。

中国海洋石油

受益于上游原油价格上涨,业绩增长空间显著;公司股利支付率预计在8%-12%,在地缘政治影响能源价格以及经济形势的背景下是优质的避险资产。

中远海控

1)集运行业第一阶段博弈运价创新高进入尾声,第二阶段博弈开始启动。现行运价遭遇俄乌战争与国内疫情冲击后未出现雪崩,在中国疫情得到控制后,美线运价有望继续创历史新高,形成第二阶段博弈。

2)公司大额分红139亿元,为母公司可分配利润的50.15%。以2022年3月30日公司沪港两地收盘股价计算,对应A股股息率为5.4%,对应H股股息率为7.7%。

3)EBIT展现龙头实力,战略发展走在正确道路上。2021年中远海控息税前利润(EBIT)达203.8亿美元,为全行业之首(不考虑未公开财报的非上市公司地中海航运MSC)。其中集装箱航运业务EBIT达197.9亿美元,超过马士基EBIT 196.7亿美元,而运力规模仅为马士基的76%。

4)行业处于二次成长曲线阶段,端到端业务并购、碳中和船舶是新的弯道超车的机会,公司利润留存对于长期战略发展是非常有利的也是很有必要的。

东方海外国际

1)收入环比四季度继续上涨,再创历史新高。受到航线网络严重拥堵影响,虽然一季度货运量环比四季度下降2.9%,但是平均单箱收入继续上涨,环比增长8.9%,带动公司整体收入持续上涨。

2)集运行业第一阶段博弈运价创新高进入尾声,第二阶段博弈开始启动。现行运价遭遇俄乌战争与国内疫情冲击后未出现雪崩,在中国疫情得到控制后,美线运价有望继续创历史新高,形成第二阶段博弈。

目前主流干线中美线运价保持稳定,装载率保持满载;欧线运价回调幅度有限。

3)预计2022年上半年净利润约55亿美元,最低派息率40%且不考虑特别派息,年中隐含股息率为13%,叠加2021年报股息率约12%,未来6个月内股息率预计达25%。

预计2022年每股派息6.56美元,对应股息率为27.1%,未来一年期股息率预计约40%。

海丰国际

1)2022年一季度公司平均运费为1,241.6美元/TEU,环比增长50.2%,同比增长61.6%,驱动公司业绩增长明显;完成集装箱运输量73.0万TEU,环比下降22.1%,同比增长4.8%。

2)自2013年以来公司的派息率维持在净利润的70%及以上。2021年合计派息每股320港仙(约41.6美仙),派息率达94.6%。

3)自有船舶成本优势显现,护城河持续加深。2022年将交付23条船,其中上半年将交付7条,目前已交付3条。新增运力将用于替换租赁船舶,以及开发新的东南亚区域航线,成本优势凸显。

4)服务质量持续提升,客户结构不断优化。公司每周挂靠次数由2018年的385次持续增长至2021年的445次;贸易航线由2018年的64条增加至74条。

中国移动

随着流量资费降幅可控、5G带来DOU较快增长,公司移动用户ARPU2021年实现企稳回升,公司预期2022年仍可实现稳健增长,预计未来移动用户ARPU具有持续回升的可能性,个人市场有望持续向好。

数字经济时代,公司有望抓住机会实现政企业务快速增长。此外,2022年公司Capex基本持平,未来或将呈下降趋势,这将带来折旧与摊销额的减少,带来利润释放弹性。

香港交易所

利好政策不断落地,地位稳固;

哔哩哔哩二次转双重利好港股可交易市值提升与ADT增加,随着中概采用双重成为趋势,港交所后续有望EPS与估值双升;

加大互联互通的相关政策正在大力推进,中长期有望持续提升市场交投。

中国海外发展

1、具备央企背景,基本不受行业信用收缩的影响。 2、未来行业供给侧出清后,公司面临的竞争格局也将改善。 3、投资强度保持较高水平,未来成长仍具备潜力,且2021年拿地主要集中在下半年,资产质量较好。 4、公司长期经营和财务以稳健著称,综合融资成本持续下行。 5、估值处于极低水平。

美团

外卖:服务业纾困对外卖货币化率影响整体有限,预计一季度外卖订单量增速15%-16%,AOV将同比提升,MR同比略微下降,外卖收入增速在15%-17%,OPM为6%-6.5%,维持2025年之前25%的年复合单量增长目标。

到店酒旅:服务业纾困不影响到店酒旅业务,短期到店酒旅受疫情影响较大,疫情后有望报复性反弹,韧性较强。预计一季度到店酒旅入增速为15-17%,OPM为40-42%,维持美团到店酒旅长期25%的收入增长中枢。

新业务:预计一季度收入增速40-42%,亏损将继续收窄至95亿,其中优选业务亏损约60亿。社团单量一季度环比持平,同时亏损率有望收窄至个位数,中长期看2023-2024年优选UE有望breakeven.(来源:财联社)

(文章来源:财联社)

文章来源:财联社