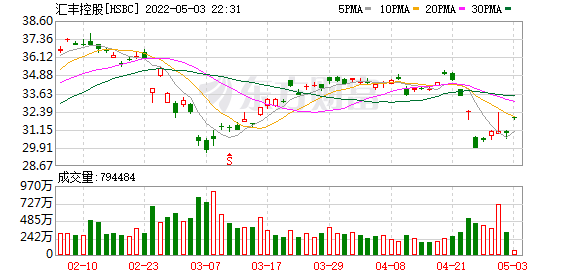

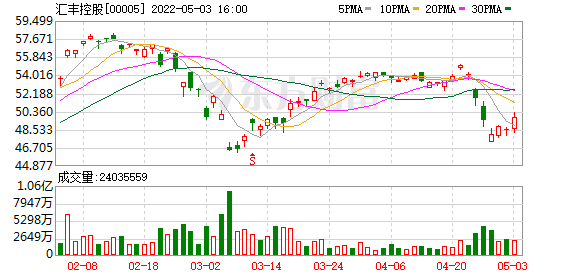

近日有媒体报道称,在香港、伦敦和纽约三地上市的汇丰控股,在公司股东大会上收到股东“诉求”:可考虑分拆亚洲业务并独立经营。报道一出,引发市场各方关注,5月3日汇丰控股港股盘中一度涨幅逾3%。

长期以来,亚洲地区业务是汇丰业绩的重要支柱。有业内人士表示,汇丰分拆亚洲业务,有助于其专注核心市场、释放更大估值。不过,汇丰集团主席杜嘉祺(Mark Tucker)在股东大会上对于这一提议并未响应,他表示:“对集团的战略和业绩感到满意。”

目前,此项提议已经得到汇丰部分主要股东的公开回应。其中,中国平安表示:“凡是有投资者提出对于汇丰的经营管理有帮助、对长期价值有帮助的改革,我们都是支持的。”

关于分拆提议的具体内容,记者向汇丰伦敦进行求证,不过截至发稿前,尚未得到确认回复。

营收、利润双降之下

亚洲市场硬核支撑

汇丰股东关于分拆汇丰亚洲业务的提议,已在资本市场激起涟漪。

5月3日,汇丰控股港股股价上涨2.27%,报收于49.65港元/股。

而就在这项提议公开之前,汇丰发布的今年一季度业绩逊于市场预期。汇丰一季报显示,其营收、利润双降。其中,列账基准收入减少4%,降至124.64亿美元;母公司普通股股东应占利润28.03亿美元,同比减少约27.76%;每股基本盈利0.14美元。

汇丰表示,收入减少,主要是因为财富管理及个人银行业务收入减少,也反映了制订寿险产品业务的不利影响,香港投资产品分销收入下降,以及环球债务市场业务及及自营投资业务收入减少。

尽管如此,亚太市场依然是拉动汇丰业绩表现的强劲马达。一季度,亚洲业务贡献汇丰集团列账基准除税前利润28亿美元,在42亿美元的列账基准除税前利润中,占比67%。而2021年,汇丰税前利润达189亿美元,其中亚洲业务贡献税前利润达122亿美元,占比达64.6%。

这也就不难理解,为何有股东提出“汇丰应分拆亚洲业务”的建议了。

有业内人士表示,汇丰如若分拆亚洲业务、并将亚洲业务独立上市,可以进一步聚焦优势业务,提升盈利能力,能为股东创造更大价值。

公开信息显示,汇丰总部设于伦敦,是全球最大的银行及金融服务机构之一,在欧洲、亚太、美洲、中东及非洲等87个国家和地区设有约8000个办事处。

分拆提议并非首提

此次获主要股东支持

关于“汇丰以分拆等形式加强亚洲业务”的提议,其实由来已久。据报道,早在两年前汇丰决定暂停派息时,就有部分股东提出过相关建议。

而此次则得到了以中国平安为代表的主要股东的明确响应。自2017年中国平安对汇丰的持股比例首度超过5%后,前者又展开了多次增持,截至去年底,中国平安持有汇丰的股权比例为8%。

“分红稳定、且每年派4次息”,是汇丰此前受到投资者追捧的主要原因。一个重要体现是,“圣诞钟,买汇丰”这一俗语在港股市场流传已久,这句话的意思是,在每年圣诞节前后买入汇丰,大概率会获得较为理想的投资回报。

对汇丰的这笔投资,中国平安也一直定位于财务投资,看中的就是其可观的分红率以及稳定的分红政策,是保险资金匹配长期负债很适合的标的。中国平安投资负责人曾在公司2020年度业绩发布会上回复汇丰分红事项时表示:“按照正常情况,每一年公司可从汇丰这笔投资上获得60亿元分红。”

然而,这一每年分红的惯例在近年来却被打破。2020年4月,基于英国央行审慎监管局的要求,汇丰曾发布公告称,董事会决定取消派发2019年第四次股息,以及在2020年底前,暂停派发季度和中期股息,以及暂停股份回购事宜。

尽管此后已恢复分红派息,但汇丰最新的分红派息情况较之此前明显缩水,逊于市场预期,使其作为收息股的吸引力有所减弱。2021年,汇丰全年分红次数降至2次,全年累计派息0.25美元。

汇丰在今年一季报中也表示,集团已就是否恢复按季派息作出检讨,目前不拟于2022年内恢复此安排。未来数年,集团将继续检讨是否恢复按季派息,并于2023年2月发布2022年业绩时或之前再交代最新情况。

国际金融巨头有分拆先例

国际上金融机构分拆上市曾有多起成功先例。

2009年,美国国际集团(AIG)将友邦保险分拆出去,友邦保险随后成功上市并专注于亚洲市场,业绩稳步提升,尤其是近年来内地市场持续成为友邦新业务价值的最大贡献者。

2020年初,作为英国保诚集团的第二大股东,美国对冲基金Third Point也曾向保诚董事局建议,分拆保诚的亚洲和美国业务并分拆上市,同时加大对中国保险市场的投资,旨在解决当时困扰保诚的一些问题,并缩小当时保诚股价与潜在价值之间的巨大差距。保诚亚洲区总部(PruAsia)和杰克逊金融(Jackson Financial),分别对应保诚在亚洲和美国的业务。

2021年9月,保诚对旗下的杰克逊金融进行了分拆,并将战略重点转向了对于亚洲和非洲市场的聚焦,重点发力中国等四个市场,这些市场蕴藏着巨大的增长机遇。保诚分拆后的业绩及市场表现亦不俗。

投行人士认为,目前部分国际金融巨头都提出了“亚洲优先”相关策略,旨在为公司创造长期价值。如若汇丰最后分拆并强化亚洲地区业务,不仅对公司中长期股价具有正面效益,还有利于其专注核心市场战略,以及资本和管理团队的本地化,进而释放亚洲业务的更多价值。

瑞银在一份研究报告表示,已留意到关于“股东提议分拆汇丰亚洲业务”的报道,与其他亚洲同业相比,汇丰的估值倍数相对偏低:基于2023年预估每股收益来看,恒生银行的PE是14倍,星展银行的PE是12.1倍,而汇丰的PE是6.9倍。保诚当时重组后,瑞银给出了“买入”评级,如若汇丰分拆亚洲业务,其PE倍数也将有所提升。

(文章来源:上海证券报)

文章来源:上海证券报