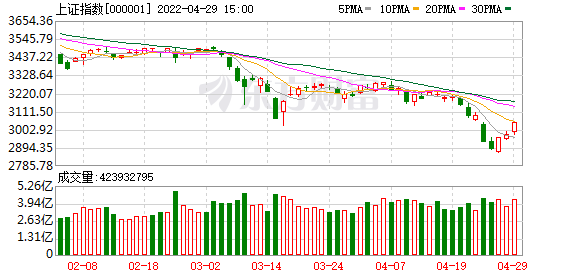

上周沪指下跌1.29%,本周A股将如何运行?我们汇总了各大机构的最新投资策略,供投资者参考。

中信策略:四大压制因素出现转机 四大主线5月崛起

前期影响市场的四大因素已陆续出现转机,市场受迫性卖出压力充分释放,极端悲观情绪逐渐修复,预计5月起将开启持续数月的中期修复行情,建议积极布局四大投资主线。首先,上海疫情局面出现明显改观,政治局会议再次强调统筹经济发展与防疫。其次,决策层在基建发力、地产托底、市场主体纾困和平台经济健康发展等维度再次全面定调并回应市场关切。再次,美联储加息和缩表5月落地,海外通胀重压下贸易摩擦环境或阶段性改善。最后,上市公司一季报落地,市场进入业绩真空期和信心恢复期。经过4月的调整,极端悲观情绪已充分释放,市场已经渡过了受迫性卖出压力最大的时期,近期部分资金已经开始积极布局,投资者对边际上积极的信号也极为敏感。因此随着影响市场的四大因素陆续出现积极信号,预计5月将开启持续数月的中期修复行情,建议投资者积极布局现代化基建、地产、复工复产和消费修复四大主线。

兴证策略:价格比时间重要 大概率将构建复杂底部

当前市场已经处于底部区域。1)悲观预期已很大程度得到反映、释放。此前市场大幅调整,主要是受国内疫情发酵+汇率贬值+海外美联储收紧的冲击。而当前,一方面,国内疫情已在逐步改善,同时决策层反复要求稳定产业链供应链,企业复工复产持续推进,来自疫情的供应链冲击也将缓和。另一方面,近期美债利率上行趋缓。5月初美联储会议后,市场或进一步“靴子落地”。此外,尽管汇率贬值,但并未带来外资的大幅流出。2)决策层连续在多个重要场合加码“稳增长”、稳定市场预期,不断夯实“政策底”。从两会、到金融委会议、再到近期的政治局会议,决策层“稳增长”的决心已反复得到确认。后续货币、信用政策仍有望进一步放松。与此同时,决策层还反复强调“保持资本市场平稳运行”,并针对市场关切的供应链、地产、互联网监管等重点问题做出明确部署。3)结合我们独家构建的十一项底部特征指标来看,大部分指标已经达到或者接近历史市场底部水平:其中,信贷脉冲、下跌速率、估值、破净率、风险溢价、股债收益差和偏股基金发行规模等指标已经达到历史上市场底时水平。

华西策略:筑底期 3000点以下勿悲观

4月以来,国内疫情、供应链冲击及对稳增长信心不足等因素压制市场风险偏好。在悲观预期集中释放后,A股估值水平回落至历史低位,当前权益市场配置性价比逐步显现,上证指数在3000点以下无需悲观。本次政治局会议明确稳增长的政策总基调将延续,后续随着国内疫情好转,疫情防控优化,基建、消费、房地产等领域政策将持续发力,疫情冲击最大的阶段正逐步过去,市场情绪有望得到修复。5月市场风格上,推荐高红利、价值蓝筹板块。具体到行业上,关注两条投资主线:一是受益稳增长政策的,如“银行、房地产、建材”等;二是受益国内疫情边际好转的部分消费品,如“食品饮料”等。

中金策略:A股关注稳增长稳预期政策落实

我们在年初展望2022年时判断中外周期反向,整体可能呈现“内滞外胀”、“内松外紧”的特征。美国一季度GDP出现环比负增长比预期更早,可能表明疫情之下超级刺激政策的后遗症叠加供给冲击的负面影响已经开始显现。未来中外是逐步收敛于同步下行,还是中国继续领先、率先复苏,是影响全球及中国资产价格表现的重要宏观变量。目前来看,后者可能是概率相对高一些的情形,这高度依赖中国稳增长政策落地及疫情防控的进展。政治局会议之后如果稳增长政策落实力度加大,或进一步提高这一情形实现的概率。向前看,我们认为虽然内外部仍有较多不确定性,但市场已经具备中线价值,对于后市不必过于悲观。结构上,我们认为低估值“稳增长”领域仍具备一定配置价值,综合关注海外通胀走势以及国内“稳预期”举措及疫情防控进展,来判断相关成长板块是否进入修复的拐点。

国盛策略:至暗已过 空间比时间更重要

再度重申,在战略买点面前,空间比时间更重要,A股已进入长期配置的价值区间。经济增长目标与稳增长大方向的明确,将有效平复此前摇摆的政策预期,虽然宏观预期的根本性扭转以及市场做多信心的重建,尚需等待更多右侧信号的印证,但从长期配置的风险收益比价的角度,当前A股已经进入深度价值区间。反弹的一级驱动已经开启,看短做短,建议围绕超跌成长与疫后供应链恢复两个逻辑展开,首先,历次急跌反弹的关键词都是反转,即前期超跌的标的在反弹期间弹性更大,如:光伏、军工、芯片等;其次是疫后供应链恢复直接受益的板块,如汽车零部件、交运等。中期视角下,在基本面右侧信号尚未出现之前,继续重视三个确定性溢价:1)“三重压力”下稳增长政策的确定性;2)困境反转,远期业绩改善的确定性;3)中短期内供需错配的确定性。

国君策略:战术上重视切换 而非进攻

战术上重视切换,而不是进攻。随着短边际因素的催化,上海有序开放与复工、美联储加息落地,展望5月上半旬A股有望迎来一定反弹。但是由于盈利前景以及信用宽松路径仍然模糊,我们认为股票市场还未到反转时机,反弹之后仍以指数弱势整理和结构性的机会为主。在反弹当中,我们认为战术重点不在进攻,而是在于风格切换,由成长切向价值,成长反弹更要切换。供应链供给能力的修正并不是当前市场的核心矛盾,市场的核心在于需求恢复的必要性以及通胀的趋势。成长风格在未来仍要面对盈利预期的下修以及拥挤的交易结构。投资的重点在低风险特征的股票,布局和稳增长相关的周期和消费。

国海策略:柳暗花明 市场进入可为阶段

二季度海外流动性将迎来紧缩高点,美债利率突破 3%的关键点位之后,高点大概率将出现在二三季度之交,预期先行,权益市场估值水平已经调整较为充分。国内货币政策亮点在于结构性货币政策工具的定向支持作用,对于汇率而言,人民币贬值对A股的影响,在于速度而非方向,后续冲击相对可控。4月政治局会议提振市场信心,呵护市场意味凸显。稳增长压力不改稳增长信心,经济增长预期目标保持不变,地产和平台经济方面的政策导向蕴含转折性的变化。年初以来,经过前期市场的三轮大幅调整之后,各指数逐步进入价值区间,体现为股权风险溢价进入“击球区”,各大指数的估值分位均已处于较为便宜的位置,热门赛道成交占比显著回落。

广发策略:18年“复合政策底”对本轮市场底的启示

市场的估值/ERP进一步修正,ERP接近顶部区域。4月26日指数低点,全部A股PE处于2010年以来30%的历史分位数、接近均值-1X标准差,A股ERP处于85%的历史分位数、超过均值+1X标准差。政治局会议和A股一季报进一步释放政策和盈利线索,市场核心关注,如何看待本轮“政策底”、“估值底”、“市场底”、“盈利底”?今年政策底应是国内+海外“复合政策底”,18年末“复合政策底”与“市场底”的关系对当前形成启示。我们3.27日报告指出,今年是“美联储坚决的紧、中国维持有底线的稳增长”,因此本轮将由国内和海外共同形成“复合政策底”。回顾18年Q4至19年初:18年Q4形成国内“政策底”;但在“复合政策底”之下,国内“政策底”并不意味着市场底,海外因素(全球流动性紧缩)仍有压制;19年1月国内和海外(美联储)共同确立“复合政策底”,宣告A股“市场底”正式形成。

民生策略:莫听穿林打叶声 窗口期布局迎接通胀潮

随着复工和需求恢复,叠加大宗商品进入预期交易到现实交易换挡中,国内投资者可能会迎来超跌成长股的“边际改善”的反弹窗口期。但参与这一成长反弹的难度较高,一是本身美国成长股在加息下波动加剧,全球成长股都面对了“盈利下修”;二是通胀随时可能进入二次加速阶段,中国国内通胀随时也可能被点燃。5月的意义是为投资者进行最后切换的窗口,调整布局迎接通胀之潮。能源具有确定性,金属具有需求弹性,而房地产、银行同样具有明显的行业改善机会。整体下一阶段推荐顺序为:油气、铜铝、煤炭、金、房地产、油运、锌、银行和化肥。

西部策略:积极布局反弹窗口期

对于市场而言,随着联储加息预期逐步收敛,疫情缓解叠加稳增长促消费政策的逐步落地,A股市场反弹窗口已经打开。中期来看,随着估值底部形成,未来市场结构表现将由盈利预期所决定,投资者需要关注的是在盈利预期下修周期下,市场投资风格由基于PEG的行业轮动逐步转向基于PB-ROE的价值投资风格的变化。从结构上看重点关注三条主线,①随着通胀预期逐步升温,CPI相关的农业、必选消费板块仍然是全年的主线行情;②疫情后业绩修复预期较强的快递物流,餐饮旅游,机场航空,以及传媒等线下经济相关行业;③受到疫情扰动较小的食品饮料、家电、医药等传统消费板块也有望迎来转机。

(文章来源:东方财富研究中心)

文章来源:东方财富网