三次延期后,在4月30日的最后期限内,延安必康(002411.SZ)的2021年年报还是没能如期披露。

延安必康4月29日公告称,因重大事项未与审计机构达成一致,年报编制遇到困难,不能在4月30日前披露2021年年报、2022年一季报。此前,该公司已经三次延迟年报披露时间。

按照现有规定,4月30日是年报披露的最后法定期限。不能按期披露年报,对上市公司几乎是生死存亡的考验。而这样的情况,在A股并不多见。因未按期披露年报,斯太尔、北讯集团等公司已在2021年7月退市。

然而,对于未能与审计机构达成一致的事项内容,以及分歧产生的原因,延安必康并未予以说明。披露显示,该公司预计去年全年净利润最多将亏损8.8亿元,而此前预计却是最多盈利10亿元,突然转亏的原因,是计提坏账准备、资产减值。

不仅如此,自从2015年借壳上市后,延安必康因大股东违规占用上市公司资金、违规担保、财务造假等违法违规不断,而被监管多次处罚。截至今年1月底,该公司逾期债务已达23亿元。

与审计机构产生分歧的背后,是否还有更多秘密尚未可知。第一财经调查发现,为了解决违规向实际控制人及其关联方违规担保,延安必康今年1月份,以5万元的价格,将一家子公司全部股权转让,而受让方当时是一家成立才几天、注册资金仅有10万元的小公司。

在这一进一出之间,延安必康就损失了近15亿元现金,披露显示,2020年9月,该公司作价近15亿元,从大股东手中收购了这家公司。

延安必康去年业绩突然变脸,是否与转让这家子公司有关?尚待进一步调查。

未能按期披露的年报

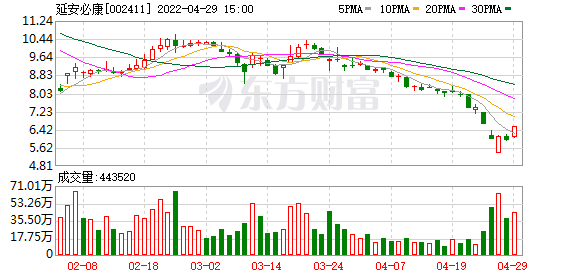

从5月5日起,延安必康的股票将停牌。而在4月29日,其股价还出现了近一个多月来少有的大涨,截至当日收盘,股价报收于6.55元/ 股,涨幅达10.08%。

在正式承认年报“难产”之前,延安必康已多次延迟披露时间,延期原因都与疫情有关。按原计划,其2021年年报披露时间为3月31日。但在3月26日、4月26日,该公司两次以受部分地区疫情防控影响,年报审计进度可能滞后为由,将披露时间延期到4月27日、30日。

按照现有规定,4月30日是年报披露的最后时限,难以再用 “疫情”做挡箭牌,延安必康再次改口,将不能按期披露2021年年报的原因,推到了审计机构身上:因重大事项未能与年报审计机构达成一致,导致年报编制遇到困难。

而今年一季报未能按期披露的原因,该公司则称,由于披露时间不能早于上年年报,在2021年年报尚未公布的情况下,今年一季报也无法在法定期限内披露。

与延安必康一样,2022年,*ST环球、*ST济堂、*ST邦讯、*ST辅仁等公司,也未在法定期限内披露2021年年报。但在此前,存在类似情形的A股上市公司却不多见。2018年到2021年间,类似情形只在凯迪生态、斯太尔、北讯集团等少数公司发生过。

未在法定期限内披露年报的上市公司,将面临生死存亡的考验。除了今年新增的上述公司,早前存在类似情形的公司,不少都已退出A股历史舞台,其中就包括北讯集团、斯太尔在内。

2018年、2019年,北讯集团连续两年的会计报告,都被出具无法表示意见的审计报告,其股票从2020年7月9日起就被暂停上市,且未在法定时间内披露2020年年报。因此在2021年6月被交易所决定终止上市后,该公司已于当年7月22日退市。

斯太尔的情形也与之类似。2020年7月6日,因2017年至2019年三年净利润为负而暂停上市后,未能在法定期限内披露2020年年报,该公司也被终止上市。

不过,与上述两家公司略有不同的是,此次年报“难产”之前,延安必康并没有暂停上市的情形,因此多了四个月的“宽限期”。

按照沪深交易所规定,存在此类情形的上市公司,股票停牌两个月内仍无法披露2021年年报,其股票将被实施退市风险警示。若被实施退市风险警示之日起两个月内仍未披露,则可能被终止上市。

也就是说,如果能在今年9月5日前披露2021年年报,延安必康还有机会躲过退市的命运。而如果披露时间再进一步提前两个月,则能避免被实施退市风险警示而成为“ST”股。

而延安必康也在4月30日的公告中称,目前正在全力推进报告编制, 加强与年审会计师等相关方沟通,争取在法定披露期限届满之日起两个月内,披露 2021 年年报、2022 年一季报。

分歧何在

延安必康2020年年报的审计机构是永拓会计师事务所。今年1月18日才变更为中兴财光华会计师事务所。对于未能达成一致的重大事项具体内容,该公司未在公告中说明。

值得注意的是,未能按期披露年报而退市的上述上市公司,除了财务指标,不少都存在大股东资金违规占用、违规担保、财务造假等严重违法违规情形,北讯集团、斯太尔两家公司均是如此。

公开信息显示,斯太尔2014 年虚增净利润7075.4 万元,2015年虚减利润总额8050万元,2016年则虚增营收、净利润1.88亿元、1.4亿元。

而北讯集团也因隐瞒关联交易遭到监管处罚。2018年年报也被审计机构出具无法表示意见的审计报告,原因是对多达46.1亿元的预付设备款性质、潜在关联方及其交易的完整性、工程物资真实性等存疑,其中13.79亿元流入天宇通信集团。2019年8月年,深圳证监局出具行政监管措施决定,责令北讯集团对此进行说明。

深圳证监局今年4月出具的行政处罚认定,2018年上半年,上述期间内,北讯集团三家全资下属公司与天宇集团关联交易6.8亿元,但该公司未履行关联交易审议程序,隐瞒了关联关系及关联交易,北讯集团及多名时任高管、责任人员被罚款、警告。

延安必康也存在类似情形。据陕西证监局2020年8月认定,延安必康控股股东新沂必康新医药产业综合体投资有限公司(下称“新沂必康”),2015年至2018年间,累计非经营占用上市公司资金达44.97 亿元。为了掩盖事实,延安必康又在2015年至2018年年报中虚增货币资金。

2020年9月18日,延安必康披露称,控股股东及其关联方将剩余占用资金全部归还,但陕西证监局2021年12月底出具的行政监管措施却称,部分占用资金尚未真实归还。不仅如此,2020年10月之后,控股股东及其关联方继续占用延安必康资金,涉及金额0.75亿元,该公司不仅没有披露,反而声称已全部归还。

更严重的是,2020年9月,延安必康收购徐州北盟物流有限公司(下称“北盟物流”),但北盟物流此前为上市公司控股股东、实际控制人担保27.96亿元。部分担保对应的债务,至今已形成近四年之久。

根据延安必康披露,2020年4月23日,北盟物流为新沂必康8亿元债务提供担保,债权人为延安市鼎源投资 (集团)有限公司(下称“鼎源投资”)。而事情的起因,与2018年对延安必康进行的民企纾困有关。

公告显示,2018年9月14日,鼎源投资与延安必康实际控制人李宗松签订协议,受让延安必康5%股份,约定支付10亿元预付款。协议签订后,前者付款8亿元,但由于延安必康股份始终没有转让条件,双方在2020年4月解除协议,李宗松方面退回预付款。但约定时间到期后,李宗松方面并未如期退还。2021年3月,鼎源投资向法院起诉。

上述担保的其他部分,也与大股东有关。2020年6月18日,延安必康又为新沂必康、李宗松12.6亿元、7.05亿元债务担保,债权人均为华融证券。同年7月,新沂必康在厦门国际银行借款3040万元,延安必康再次提供担保。

对于上述重大事项,延安必康并未在2020年年报、2021年半年报中披露。直到今年1月,监管采取监管措施后,该公司才公开此事。

此外,延安必康还有大量债务逾期。2018年4月,该公司发行7亿元公司债,期限3年,但这些资金后来被部分挪用。2020年4月25日,债券持有人已要求债券回售,协商后延期至2021年4月26日,但应于2020年12月底对兑付其中50%,由于资金资金紧张,该公司未能按约兑付导致违约,且延宕至今未能解决。

根据延安必康披露,截至今年1月27日,该公司及部分子公司因诉讼等原因,共有80个账户被冻结,实际冻结资金为481万元。同期,其逾期债务12笔,逾期金额共计23亿元。

业绩为何突然变脸

年报不能在最后期限披露的同时,延安必康2021年的业绩预告也突然变脸。

延安必康曾在2021年10月底披露,预计当年净利润为9.5亿元至10亿元。但4月30修正后的业绩预报却显示,去年净利润预计将亏损7.8亿元至8.8亿元,扣非净利润预计亏损7.79亿元至8.79亿元。

三季报显示,去年前三个季度,延安必康净利润为6.09亿元,扣非净利润为5.36亿元。

然而,延安必康主要产品的价格在去年大幅上扬。其子公司江苏九九久科技有限公司生产的六氟磷酸锂,价格从2020年8月时的最低7万元/吨,涨到2021年10 月27日最高价51.5万元/吨,涨幅高达635.71%。

在此情况下,业绩为何突然变脸?该公司称,出于谨慎原则,对应收账款单项计提坏账准备,并对各资产组计提减值,因此对业绩产生较大影响。

到底计提了哪些坏账准备、资产减值准备,导致去年利润突然巨额亏损?延安必康目前还未披露。

根据披露,2020年,延安必康共计提资产减值损失8.42亿元,其中最主要的部分是应收账款、在建工程,金额分别约为3.1亿元、3.66亿元。

按照账面余额计算,该公司此前应收账款计提、资产减值损失比例并不高。截至2020年底,该公司应收账款账面值约为50.8亿元,期末计提坏账准备余额约6.87亿元。据此计算,当年新增计提占比约为5%。

同时,延安必康的应收账款,账龄都不算长。数据显示,2020年底,其账龄一年内的账面余额37.7亿元,一至两年的10.1亿元,合计占比约为94%。2021年6月底,前述两类合计金额约为38亿元左右。

去年年三个季度,延安必康的应收账款余额,也没有出现明显增长。截至2020年底,延安必康应收款余额为43.9亿元,账面余额则为50.4元。而去年9月底的余额则为45.7亿元,增长并不明显。

此外,虽然应收款规模较大,但单笔金额并不算多。2020年年报显示,截至当年底,延安必康应收账款前五的欠款总金额,也只有12.33亿元,上年计提相应坏账准备1.4亿元。

而按照最新披露,去年四季度,该公司净利润亏损上限可能在14.8亿元以上,如果这些亏损都与资产减值、计提坏账准备有关,则相当于其去年此类损失金额同比增长了6.6亿元以上,增幅在80%左右。

在这种情况下,急剧增长的资产减值、坏账减值准备,又是从何而来?

蹊跷的资产转让

长期为实际控制人及其关联方输血、违规担保,延安必康多次被监管处罚,并可能为此遭受重大资产、资金损失。

根据2020年9月8日披露,延安必康作价14.8亿元,现金收购了实际控制人名下的北盟物流。今年1月,该公司又作价5万元,将北盟物流股权转让给新沂驰恒物流有限公司(下称“驰恒物流”)。

早在延安必康收购之前,北盟物流就已深陷困境。可查信息显示,从2020年8月下旬开始,北盟物流及其实际控制人李宗松,就因买卖合同纠纷,被法院14次下发限制消费令。

披露数据显示,截至2020年6月底,北盟物流净资产11.8亿元,2019年、2020年上半年,北盟物流营收只有236万元、172万元,净利润亏损1.49亿元、8063万元。

延安必康转让北盟物流股权,是为了解决对实控人极其关联方提供的违规担保。而这些担保本来由北盟物流提供,并且在延安必康收购前就已形成,即上述为新沂必康提供的27亿余元担保。

根据延安必康今年1月28日披露,2020年4月23日,该公司为新沂必康8亿元债务提供担保,债权人为鼎源投资 。

同年6月18日,延安必康又为新沂必康、李宗松12.6亿元、7.05亿元债务担保,债权人均为华融证券。同年7月,新沂必康在厦门国际银行借款3040万元,该公司再次提供担保。

实际上,上述对新沂必康、李宗松等提供的担保,初始担保方正是北盟物流。担保发生时,北盟物流尚未被延安必康收购。2020年9月,北盟物流成为其子公司后,担保也转入上市公司。

而对于转让北盟物流的过程、定价依据、受让方等关键信息,延安必康至今仍未披露。但在一买一卖之间,上市公司就白白损失近14.8亿元巨额资金。

根据第三方信息,驰恒物流成立于2022年1月17日,注册资本仅为10万元,股东为曹艳青、刘天平两名自然人,曹艳青持股比例为90%。两人的具体身份,以及与延安必康实际控人之间的关系,尚待进一步披露。

(文章来源:第一财经)

文章来源:第一财经