二线电池厂对龙头宁德时代的赶超,注定将是一场持久战。

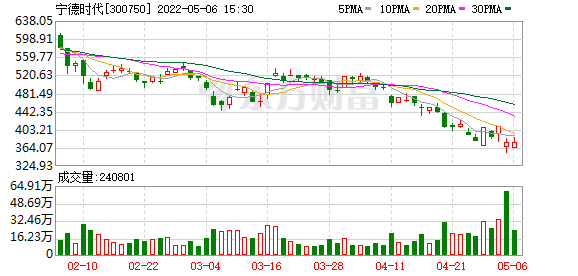

中国汽车动力电池产业联盟数据显示,2022年1-3月,国内动力电池企业装车量排名前五名分别为宁德时代(300750.SZ)、比亚迪(002594.SZ)、中创新航、国轩高科(002074.SZ)、蜂巢能源。其中,宁德时代一季度累计装车量25.51GWH,占比49.75%。

“宁德时代的体量太大了,导致车企在与宁德时代的合作中没有多少话语权。”随着下游整车厂不断寻求二供保生产,一直闷声发展的二线电池厂似迎来一丝曙光。但从基本面来看,不少二线电池厂的动力电池业务长期在盈亏边缘徘徊,市占率也不够稳定,与宁德时代的差距依旧巨大。

二线电池厂如何能实现对龙头的赶超,靠技术?产业链布局?还是客户扶持?又有哪些二线电池厂商能在动力电池市场最终赢得一席之地?

1、龙头一家独大,二线电池厂商洗牌剧烈

当今国内的动力电池市场,宁德时代一家独大。

2019-2021年,宁德时代动力电池装机量市场份额稳定在50%左右,是其余所有电池厂商市场份额的总和。其间,二线电池厂的整体市场份额仅在2020年微幅提升。

由于宁德时代光芒太盛,一度掩盖了二线电池厂之间的“纷争”。

国内二线动力电池厂基本可以分为三类:从消费锂电跨界而来,如亿纬锂能(300014.SZ)、欣旺达(300207.SZ);车企独立电池事业部,如蜂巢能源;还有一批“土生土长”的动力电池厂,包括中创新航、孚能科技(688567.SH)、国轩高科等。

2017-2021年,动力电池装机量第三名至第十名市场份额占比变化较快,连续三年上榜的有国轩高科、亿纬锂能、孚能科技、中创新航。

其中,国轩高科从2019的第三名略降至2021年第四名;亿纬锂能排名连续三年下滑,2019-2020年分别为第五、第七、第八(并列第七)位;孚能科技市场份额则从2019年的1.95%降为2021年的1.69%;欣旺达2020年没有挤入前十,但2021年的装车量占比较2019年提升了0.25个百分点;中创新航则稳步发展,市场份额实现三连升,到2021年一跃成为全国装机量第三名。

在激励的洗牌中,昙花一现的企业也不是没有。时代上汽、瑞普能源都短暂上榜过,就连松下在这三年中也仅上榜一次。有淘汰就又晋级,蜂巢能源和塔菲尔系能源就是2021年冒出来的的黑马。

2、车企保供,二线电池厂迎发展契机

毋庸置疑,中国是目前全球最大的新能源车市场。2021年,中国新能源乘用车销量达352万辆,是2020年的2.6倍。

随着新能源车需求逐渐进入爆发期,车企为了保障电池的稳定供应,与电池企业的关系逐渐从单一转向多元,即除主供外,还引入了二供、三供。

瑞银中国汽车行业研究主管巩旻此前在接受媒体采访时表示,汽车企业都希望有一供、二供,尤其在关键零部件上面有相互的制衡以及相互的替补,万一一家大供应商倒下,第二家、第三家可以马上顶上,而且也防止一家独大对整车厂产生特别大的垄断。

这为二线电池厂打开了一扇窗。

2020年5月,大众集团宣布入股国轩高科,总持股26.47%,成为国轩高科的第一大股东。该交易在2021年12月正式落地。此前,大众的合作方是宁德时代。早在2018年3月,宁德时代就成为大众汽车集团首家电池供应商。

孚能科技、欣旺达也得到了整车厂的助攻。2020年,戴姆勒大中华区投资有限公司出现在了孚能科技IPO战略投资者名单中,缴款金额为9.05亿元,将持有孚能科技约3%的股份。而在2018年底,双方已签订大额动力电池供货合——2021-2027年,约定动力电池总规模140GWh.为此,孚能科技投建了规划产能24GWh的镇江工厂,戴姆勒则派出上百人的驻厂团队协助推动产能落地和批量交付。

除传统车企巨头外,造车新势力也积极入股二线电池厂锁定动力电池产能。

2022年2月,欣旺达发布公告称,公司审议通过了《关于欣旺达电动汽车电池有限公司增资的议案》,引入19名投资者,“蔚小理”位列其中。理想汽车关联公司江苏车和家、蔚来汽车关联公司蔚瑞投资分别增资4亿、2.5亿元,分别持有欣旺达汽车电池3.21%和2.01%的股权,而小鹏汽车则通过SkyTopLLC间接出资4亿元,获得3.21%的股份。

资料显示,此前宁德时代一直是蔚来的独家供应商,其中70KWh、80KWh项目由宁德供应模组,75KWh、100KWh项目供应整包;小鹏方面,宁德时代是主力供应商,2021年供应占比超80%;理想的各主力车型电池也是由宁德时代独供。

“蔚小理”为何集体走上了“松绑”宁德时代之路?智充科技创始人、董事长丁锐曾表示,车企肯定是不愿意接受捆绑的,没有人愿意变成一个只造壳子的公司,更现实点说,无论电池还是能源企业,实际上它们是车企的供应商,硬性捆绑关系是不会成立的。

“车企更希望市场中能有三到五家势均力敌的主要电池供应商,以便在价格方面有更多的话语权”,江西新能源科技职业学院新能源汽车技术研究院院长张翔也认为,“去宁德化”趋势下,宁德时代的市占率会降低,30%左右是比较合理的状态。

3、二线电池厂商增长潜力分析

国泰智能汽车基金经理王阳近日接受第一财经采访时表示,在行业快速发展的阶段,新进入者是有机会的,当前二三线电池厂都有机会。如果过了行业快速发展的窗口期,二三线企业再进来抢占市场份额,就比较难了。

那么,二线电池厂商中谁更有机会从宁德时代嘴边夺得这20%的蛋糕?

通过对比近年业绩、技术创新、客户拓展、供应链建设、产能扩展等方面数据,我们尝试梳理亿纬锂能、国轩高科、孚能科技、欣旺达、中创新航五家公司的竞争优势和发展潜力。

3.1 业绩

当前,部分二线电池厂的动力电池业务仍在亏损的边缘。

通联数据datayes!显示,受“蔚小理”青睐的欣旺达2019-2021年动力电池收入为8.49亿、4.28亿、29.33亿元,仅占公司总营收的3.36%、1.44%、7.85%,毛利率分别为11.31%、-14.85%、-0.87%。同期公司手机数码类产品的毛利率分别为17.06%、18.24%、18.39%,可见动力电池业务仍在“拖后腿”。

2021年报显示,欣旺达电动汽车电池有限公司、南京市欣旺达新能源有限公司、欣旺达惠州动力新能源有限公司2021年分别亏损3.04亿、4.44亿、3.12亿元。公司动力电池业务亏损的原因应和上游原材料涨价有关,虽然原料涨价已传导至车企,但存在一定滞后。

公司动力电池业务不景气的另一个原因是,业务处于起步阶段,需持续投入所导致。2019-2021年,公司研发投入分别为15.23亿、18.06亿、23.26亿元,其中物料消耗占比较高,分别占研发费用的49.11%、40.42%、39.81%。

据悉,公司动力电池业务处于拓展期,这一阶段需要消耗大量物料,包括一般实验用料、拓展客户所需试制送样用料等。但物料消耗占比高也侧面反映公司正处于客户导入的关键时期,后续或有新客户导入。

亿纬锂能2019-2021年动力电池收入为21.03亿、40.06亿、100.07亿元,占总营收比重为32.9%、49.8%、59.3%。2021年,受益于三元软包和方形铁锂出货量高增,公司动力电池业务营收同比高增146.3%,规模首次超过消费电池。

毛利率方面,2019-2021年为18.3%、23.8%、18.4%。亿纬锂能在年报中称,在上游材料价格急剧上涨、经营面临巨大压力的情况下,公司未采取激进的价格策略。2022年3月,亿纬锂能董事长刘金成表示,亿纬锂能已与主要客户就电池价格上调达成共识,并在当月完成调整。

国轩高科2019-2021年动力电池收入为43.21亿、62.77亿、97.65亿元,业务收入占比为87.14%、93.35%、94.29%。但公司2021年扣非净利润进一步下滑,为-3.42亿元,同比下滑45%。

2019-2021年,国轩高科毛利率分别为33.37%、24.72%、17.88%,是五家电池厂中毛利较高的,但一直处于下降状态。2016-2018年,公司动力电池毛利率分别为48.7%、39.8%、28.8%,2021年较2016年减少了30.82个百分点。

毛利率持续走低的原因除了原材料涨价以外,以对成本要求较高的AOO级整车厂为主的客户结构也限制了公司盈利空间。从年报数据来看,国轩高科应收账款期末余额达80.97亿元,占营业收入的78.19%。2021年公司计提坏账准备金额为13.77亿元。

孚能科技动力电池业务波动较大,营收从2019年的23.14亿元骤降至2020年的9.11亿元,2021年又回归至23.53亿元;营收占比也持续下降,2019-2021年分别为94.45%、81.39%、67.22%。

公司表示,前三大客户北汽集团、长城汽车和一汽集团占总销售额的85%,但客户2020年出现了部分车型销量下滑的情况,采购数量同比减少99%,导致全年销售额下降约20亿元。到了2021年,公司多家客户的项目进入批量生产阶段。其中,公司对重要客户戴姆勒EQS、EQA、EQB等车型的动力电池进行供货。同时,广汽集团对公司的采购量显著增加。因此,公司2021年销售收入相比2020年提升203.97%。

毛利率方面,孚能科技2019-2021年为22.72%、9.81%、-19.01%。公司表示,2021年公司业绩整体承压主要是因为公司产品价格较低、原料价格上涨、固定资产增加但规模效应未显现、计提资产减值损失、股权激励费用摊销和研发投入增加导致。

中创新航动力电池业务营收增长显著,2019-2021年营业收入为14.10亿、24.99亿、60.65亿元,2021年较2019年同比大增330.14%;营收占比逐年提升,分别为81.3%、88.5%、89%。

中创新航2022年3月已提交赴港上市申请,有望成为2022年港股最大IPO.招股书显示,公司是中国前十大动力电池企业中唯一一家装机量在2019-2021年间每年同比增长超100%的企业。

但中创新航和国轩高科面临同样的问题,营收不断增长,净利润直到2021年才由负转正。2019-2021年,公司净利润分别为-1.56亿元、-0.18亿、1.11亿元。

造成中创新航亏损的原因,一是公司毛利率在行业内处于较低水平,2019-2021年的毛利率分别为5.2%、13.7%、5.5%。毛利率较低的原因,公司给出的答案是受原料价格上涨影响,以及产能扩张带来的成本上升。此外,公司动力电池平均售价也有所下调,2019-2021年为0.87元/Wh、0.64元/Wh、0.65元/Wh。

其次,由于对大客户的依赖性较重,2019-2021年,公司来自前五大客户的收入分别占同期总收入的80.7%、83.2%、82.9%,中创新航在产业链中处于弱势,2019-2021年公司贸易应收款项及应收票据分别为约11.41亿、12.46、27.14亿元。

总体来看,二线电池厂商的毛利率普遍较低,有待产能释放及原材料价格回落,同时与下游客户协商逐步建立金属价格联动机制,逐步传导成本压力。

3.2 技术

当前锂电池技术已经较为成熟,想要产生大的突破比较困难。但二线电池厂为了弯道超车,都在不断寻求技术突破口。

从电池单体电芯能量密度来看,磷酸铁锂方面,国轩高科主流产品能量密度已达190Wh/kg,能量密度210Wh/kg的电芯成功产业化、230Wh/kg电芯正在研发。中创新航磷酸铁锂电池单体电芯能量密度为200Wh/kg、亿纬锂能则为180Wh/kg。

三元方面,国轩高科高镍三元电池系统能量密度突破302 Wh/kg;2022年4月1日,孚能科技发布公告称,其下一代电动汽车电池已经研发成功,电池能量密度达到了330Wh/kg;欣旺达目前已量产的三元动力电池能量密度在260Wh/kg-280Wh/kg;中创新航的三元电池能量密度也达到了300Wh/kg。

同时,国轩高科未来还将重点研发的在前沿固态电池领域,开发出了能量密度大于360Wh/kg的电池产品,已获知名车企认可和项目定点。

从技术特色来看,电池厂主攻安全与轻量化。

例如欣旺达推出了“只冒烟不起火”的动力电池包技术,使电池系统在发生热失控后也能保持在安全状态,目前已经实现装车应用。孚能科技主攻的三元软包电池本身具备安全性能好的特点,相同材料体系下,三元软包动力电池在铝塑膜软包的封装下可散发热量。国轩高科对传统的三元材料进行降钴提锰处理,兼具更高的循环稳定性和安全性。

中创新航则二者兼顾,弹夹电池在业内首次通过不起火测试,显著提高了三元电池系统的热安全水平。全新研发的极简One-stopBettery电池外壳仅0.22毫米,可将电池空间利用率提升5%,结构部件重量减少40%。

与专注于少数技术的电池厂不同,亿纬锂能布局范围涉及磷酸铁锂、三元软包、三元方形、大圆柱(4680)等多个电池结构。由于此前公司对高单体电压、比能量的小型锂电的研发经验丰富,为动力电池的发展提供技术延续,

3.3 客户

动力电池具备高度定制化特征,整车厂通常会在项目开发阶段就进入动力电池制造厂商。因此,提前锁定客户对电池厂来说至关重要。

欣旺达2020年以来在动力电池客户方面屡获突破,除了小鹏、吉利、广汽、东风等国内车企,还包括雷诺、日产等海外车企。

2022年,随着“蔚小理”大手笔注资,欣旺达或将迎来新的客户群。1月28日,有消息称,小鹏汽车已确定在年底发布的中大型SUV G9中使用欣旺达的4c动力电池。欣旺达会是G9某一版本的A供,供应份额超过50%。

亿纬锂能的磷酸铁锂客户主要是小鹏等乘用车和商用车;软包客户主要为海外戴姆勒、现代、起亚等;三元方形获得宝马两个定点(分别于2020年7月、10月获得华晨宝马、德国宝马定点信)。截至2021年底,公司动力电池客户占比为:小鹏46.3%、东风汽车20.4%、南京金龙13.6%、吉利商用车7.0%、三一汽车4.3%。

国轩高科在2020年5月获得大众汽车战略投资后迎来高光时刻,2021年3月即获得大众标准电芯正式量产订单。

2021年末,国轩高科分别获得长城汽车4年交付总电量不低于10GWh订单,以及美国某知名大型上市车企6年不低于200GWh的订单。

伴随合作伙伴在新能源市场发展,国轩自身的行业影响力也在逐步扩大,公司与上通五菱、江淮、奇瑞、长安等市场主流车企的长期合作稳步发展,还与多家造车新势力企业建立了合作,目前产品已装车威马、零跑、合众新能源多款车型。

其中,GGII数据显示,国轩高科作为宏光MiniEV动力电池第一供应商,2021年配套超13.4万辆宏光MiniEV,单车型装机1.67GWh,占其总装机电量的25.7%。

孚能科技在2021年迎来了多个车企订单。2021年4月,孚能科技收到广汽三菱定点通知,供应周期长达5年;2021年5月,吉利称,未来将优先采购孚能科技或于双方合资公司生产的动力电池,且每年采购量不低于其需求量的80%;另收到柳州五菱、成都大运汽车集团采购和定点通知。

在戴姆勒的助推下,2021年公司为EVA2和MFA2平台配套的产品先后下线并开始交付,覆盖EQS和新款EQA、EQB等多个车型。公司合同负债2021年末同比增长了1774.23%,主要因为公司预收戴姆勒客户款项。同时,据GGII,孚能科技已经成为广汽埃安的第二供应商,2021年为广汽配套装机1.4GWh。

中创新航的产品已批量交付于行业领先的新能源汽车制造商,例如广汽埃安、长安、吉利威睿、零跑等。其中,公司对广汽埃安系列的渗透率已超过70%,已成为长安新能源汽车奔奔E-star、逸动EV460、CS15、CS55、UNI-K以及其他新能源车型的主要电池供应商。

3.4 供应链

动力电池行业的发展是技术在前、成本在后,产业链的布局除了在整个电池产业链供需偏紧的时候保持自身供应链的稳定可控,另一方面也是为了构筑长期的成本壁垒

当前,随着原材料价格高涨,动力电池企业已经不拘泥于市场份额与技术的比拼,抢占上游资源也变得十分重要。

欣旺达通过2019控股海西粤闪达和金藏膜、2021投资建设瓮安县“矿化一体”新能源材料循环产业项目、2022年浙江锂威产业园(二期)基膜涂覆项目实现主厂房封顶布,分别布局局锂电池材料包括锂资源、涂覆膜、铜箔以及负极。

亿纬锂能的产业链布局范围较广,公司通过与华友钴业、德方纳米、贝特瑞、新宙邦、恩捷股份等合作,战略性布局镍、电解液、铁锂、高镍、锂资源、隔膜、负极等,供应链管理不断完善,且2022年年末碳酸锂产能有望释放。

国轩高科在江西宜春布局的宜春科丰、奉新国轩、宜丰国轩三个碳酸锂项目累计产能规划达到12万吨/年。自产自供之外,国轩去年下半年还接连通过战略合作,与江特电机和盐湖股份敲定长期供货协议。再加上国轩通过材料回收渠道获取的碳酸锂资源,已知碳酸锂供应总量已基本确保2022年投产规划。同时,公司还在内蒙古乌海市布局了负极材料和新材料项目。同时,国轩高科还积极布局下游电池回收技术研发,在合肥肥东建设电池回收利用项目。

孚能科技已与前驱体、正极等厂商华友钴业、容百科技、杉杉股份等签署战略合作协议。2021年底,公司与华友钴业签订的战略合作协议就包含16.15万吨三元前驱体的采购。

除极个别的大客户,孚能科技已与部分客户就产品涨价达成一致。2022年一季报显示,公司已完成提价,同客户形成了更为合理的价格联动机制

中创新航与上述四家积极布局产业链的企业不同,公司原材料成本占比过高,但对上游产业缺乏掌控力及议价权。招股书显示,2019-2021年,原材料成本分别占其总成本的77%、76.1%及84.2%。为锁定原料,2022年1月,中创新航与上海恩捷签订《2022年保供框架合作协议》,上海恩捷承诺向中创新航供应金额不超过25亿元的锂电池隔离膜。

3.5 产能

2021年二线电池厂纷纷公布扩产计划。浙商证券根据公开资料整理预测,和国内一线电池厂以及海外电池厂相比,国内二线电池厂2021-2025年的产能复合增速最快,可达56%。欣旺达、亿纬锂能、国轩高科、孚能科技、中创新航2025年产能预计可达140GWh、200GWh、300GWh、100GWh、500GWh。

亿纬锂能在2021年中报交流会上表示,铁锂方面稳定运行,产能利用率90%以上;2021年9月,国轩高科在互动平台表示,公司订单饱满,排产理想;孚能科技同期也在互动平台表示,部分产能利用率已达标,但有部分产能还在爬坡;中创新航常州、洛阳、厦门三大基地的平均利用率为95.2%,这或许能从生产效率方面弥补原料布局的不足;欣旺达2022年3月在互动平台表示,最近几个月,公司产能利用率一直较高,公司产能将按计划持续投入和爬坡。

中国电动汽车百人会副理事长、中国科学院院士欧阳明高预计,2025年中国动力电池产能可能达到3000GWh,届时可能出现产能过剩。张翔则表示,很多规模较小的电池厂家产能利用率可能只有20%-30%,有效产能将是衡量一个企业生产实力的标准之一。

4、结语

2021年全球新能源汽车销量再创新高,达到675万辆,同比增长108%。中国新能源汽车市场持续突破,产销同比增长160%以上,销量达352万辆。

在行业蓬勃发展的背景下,动力电池市场竞争依然激烈。截至2022年3月,我国实现装车配套的新能源动力电池厂商共39家,同比减少4家,尾部电池厂商已开始逐步出清。

总体来说,动力电池行业的发展不只是简单的投资扩产,更需要与之相匹配的管理、供应、研发、人才等全体系能力,某一方面的短板都会导致体系能力的低效并在扩产过程中被放大,成为制约发展的潜在风险。

长远来看,只有在研发、制造、品控、管理等方面不断精进,才能在日趋激烈的行业竞争赢得一席之地。

(文章来源:第一财经)

文章来源:第一财经