年报季收尾,A股上市的主要风电整机商均已披露2021年业绩。

据《彭博新能源财经》统计,2021年,国内上市风电整机制造商中,金风科技以12.04GW的新增装机容量稳稳位列第一,运达股份和明阳智能也进入前十。

与此同时,风电整机行业格局出现细微变动。龙头企业金风科技营收同比下降,而运达股份和明阳智能两家公司实现大幅增长。根据中国可再生能源学会风能专业委员会发布的数据,2021年中国风电整机制造企业新增装机容量中,金风科技所占比例缩小了2.2个百分点,运达股份、明阳智能的占比则分别扩大了5.4个百分点和2.3个百分点。

金风科技营收遇挫与风电取消国家补贴不无关系。2022年,中国风电行业正式迈入平价时代,风电项目上网电价向当地燃煤发电基准价看齐。风机降价的趋势已经不可逆转,风电整机制造商如何继续保持漂亮的业绩?

金风科技营收遇挫,运达股份、明阳智能业绩大增

风电整机行业的基本局面仍是:金风科技稳坐老大位置,第二梯队企业你追我赶。

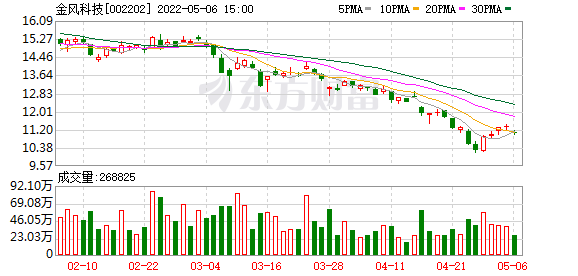

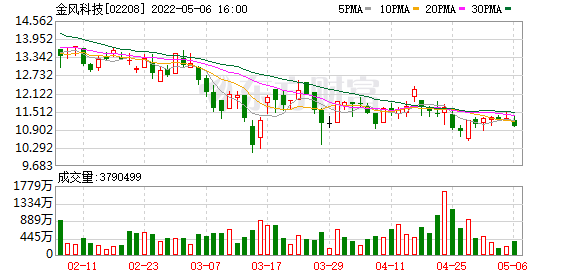

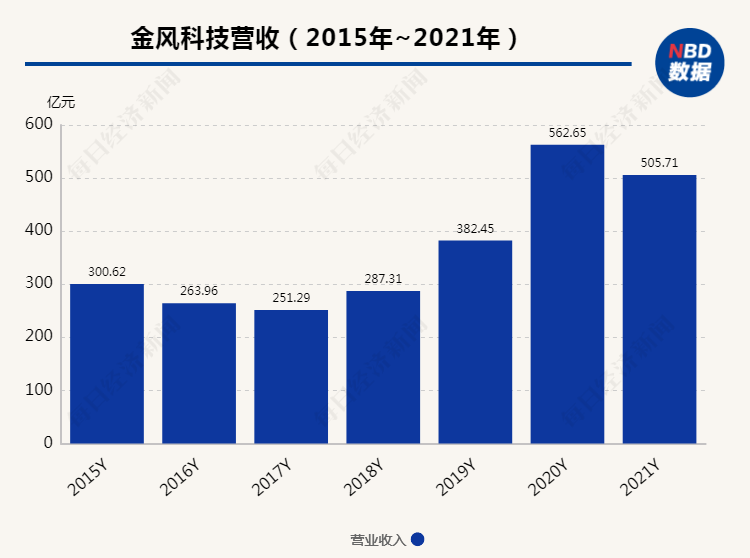

2021年,金风科技实现营收505.71亿元,远超明阳智能(271.58亿元)和运达股份(160.41亿元)。不过,后两家在增速上更胜一筹,营收同比上一年分别增长20.93%和39.75%,而金风科技不升反降,营收同比下降10.12%。

据上述公司年报,2021年,金风科技对外销售机组容量为10.68GW,同比下降17.39%。明阳智能、运达股份对外销售机组容量分别为6.03GW、5.46GW,同比增长6.5%、50.62%。归母净利润方面,金风科技2021年归母净利润34.57亿元,同比增长16.65%。与此同时,运达股份、明阳智能两家公司2021年业绩出现翻倍式增长,运达股份归母净利润4.90亿元,同比增长183.13%;明阳智能归母净利润31.01亿元,同比增长125.69%。

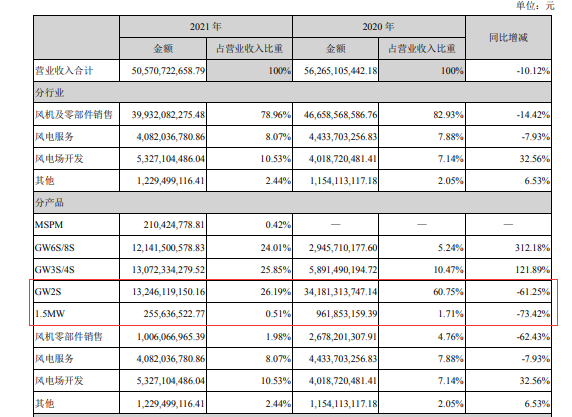

金风科技的营收为何在行业爆发期不增反降?公司解释称,这是由于陆上风电进入平价时代,单机功率较小的1.5MW、GW2S风机产品的销售收入下降所致,分别下降了73.42%和61.25%。此外,国盛证券还指出,抢装潮后国内陆上风电市场出现萎缩。

另一方面,运达股份新增装机容量大幅提升,大容量机组的投入生产和销售功不可没。年报显示,运达股份2020年的产品结构以2MW~3MW风电机组为主;2021年,公司大幅提高了3MW~4MW风电机组的销售量,还开始对外销售4MW以上的大容量机组。据年报,运达股份去年新增订单12.80GW,是其历史新增订单量最大的一年。

图片来源:金风科技

两月降价20%以上,风机走向大型化

随着陆上、海上风电的政策补贴陆续结束,风电机组降价已成定局,“降本增效”是风电整机制造商最关心的问题之一。在此背景下,大容量风机成为现阶段的“版本答案”(注:游戏用语,指当前环境下最强选择)。

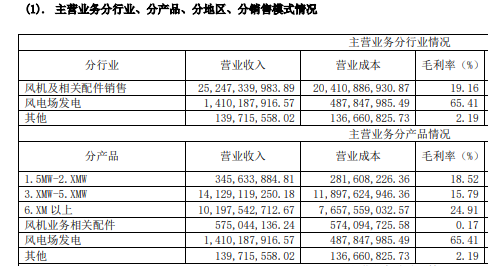

“风机大型化在提升单机发电量的同时,有效降低了风力发电成本。”金风科技在年报中表示。此外,从明阳智能的年报数据来看,大容量风机的盈利能力也更优。其1.5MW~2.XMW、3.XMW~5.XMW风机的毛利率均在15%~20%,且毛利率同比出现下降,而6.XMW以上风机的毛利率为24.91%,同比增加2.93个百分点。

图片来源:明阳智能年报截图

民生证券统计了2022年前两个月国内陆上风电的招中标数据,发现中标机组单价相比去年前三季度降幅约为23.2%。占比最高的单机规模要求为“4MW及以上”,装机占比为31.2%,“6MW及以上”大容量风机的装机占比也已达到22.1%。总的来看,2022年前两个月国内陆上风电项目单机容量4MW及以上的装机占比接近80%。

海上风电对大容量机组的需求则更为旺盛。运达股份年报内容显示,2021年国内整机公开市场的海上风电机组已逐渐形成7MW、9MW、12MW平台等大容量梯次序列。

以金风科技和明阳智能为例,两家公司2021年都出现了小容量风机营收下降、大容量风机营收大幅增加的变化。两者都与“降本增效”需求下风机大型化的趋势紧密相关,后者还与海上风电2021年密集的交付有关。

此外,中低风速区域风机也是企业布局的重点。国家能源局数据显示,2021年新增装机有61%分布在中东部和南方地区,39%分布在“三北”地区。中东部、南方地区正是中低风速区域密集的风电市场,陆上、海上风电项目都对低风速风机有较大需求。

截至2021年底,金风科技国内外自营风电场权益装机容量合计6068MW,其中29%位于华北地区,26%位于华东地区,25%位于西北地区,9%在南方地区。明阳智能2021年来自华东、西南、中南地区的营收也出现大幅增长,而来自华北、西北地区的营收出现下滑。这一变化意味着加快中低风速风机的研发势在必行。

从公司产品线可以看到,明阳智能的陆上、海上风机在高风速、中低风速区域市场均有布局。金风科技和运达股份也已开发出海上低风速平价机型,金风科技还在陆上风电机组研发项目中特别提到要“丰富低风速产品结构”。

平价时代挑战盈利能力,整机商涌向风电场

风电平价上网直接对风电整机制造商的盈利能力提出了挑战。小容量风机的毛利率下跌是普遍现象,面对未来的盈利挑战,整机商一边选择拥抱大风机,另一边纷纷涌向风电场投资与开发。

由于风电场开发的毛利率较高,风电场/电站的运营、销售业务对风电整机制造商盈利能力的贡献也逐步增大。金风科技、明阳智能相关业务的毛利率分别为67.17%、65.41%,其中明阳智能的电站运营业务毛利率同比增长3.68个百分点。

金风科技的风电场开发业务对总营收的贡献已超一成。2021年,金风科技国内外自营风电场新增权益并网装机容量1.41GW.截至2021年底,全球累计权益并网装机容量6.07GW,权益在建风电场容量2.59GW.2021年公司风电项目实现发电收入53.27亿元,较上年同期增长32.56%,占总营收的10.53%。

明阳智能的新能源电站着眼于“风光储氢”一体化布局,与金风科技相比规模尚小。截至2021年底,公司在运营的新能源电站装机容量1.19GW,在建装机容量1.79GW.2021年公司电站运营收入14.10亿元,同比增长42.43%,占总营收的5.19%。

运达股份的风电场开发业务还处于发育阶段。年报显示,2021年运达股份新签订了超过1000MW的风光资源开发协议。截至2021年底,公司控股、参股的并网风电场项目容量近100MW。

(文章来源:每日经济新闻)

文章来源:每日经济新闻