今年一季度,41家上市券商中竟有一半出现资管业务收入下滑。

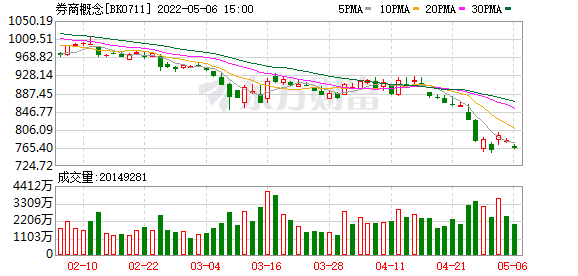

2022年一季度,41家上市券商归母净利润同比大幅下降45.99%,明显低于预期。虽然目前来看,投资业务是上市券商营收下滑的最主要因素,但市场行情的下行,同样也严重拖累了上市券商资管业务收入。41家上市券商中竟有21家同比下滑,其中不乏向来以资管业务著称的头部机构。

而中基协最新发布的私募资管统计数据也显示,2022年3月,证券期货经营机构当月共备案私募资管产品959只,设立规模597.93亿元,3月设立规模同比减少36.67%。截至2022年3月底,证券期货经营机构私募资管业务规模合计15.38万亿元,环比降低5.66%,同比则减少4.83%。

上市券商资管收入下滑

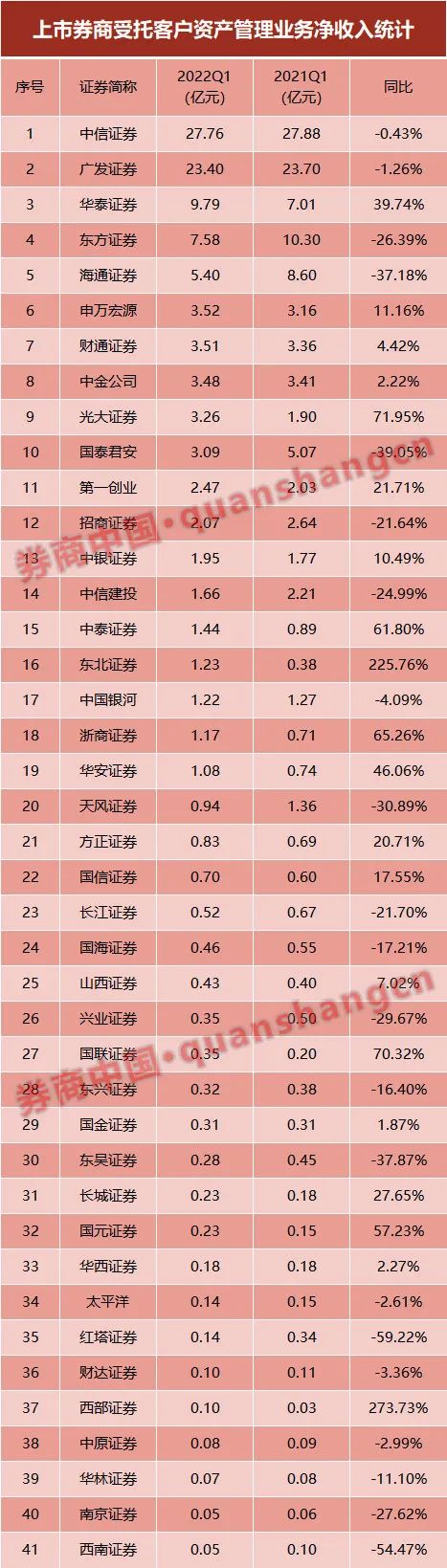

若以合并利润表中“资产管理业务手续费净收入”指标来衡量上市券商的资管业务收入(下同),则2022年一季度,41家上市券商资管业务收入合计为112亿元,同比下滑2.3%。其中21家上市券商资管业务收入出现了同比下滑,占比过半!

国泰君安非银首席分析师刘欣琦对此表示,2022年一季度,券商公私募基金管理、券商参控股基金公司基金业务的存量预计渡过市场波动大考,但受到极端市场行情的影响导致业绩报酬大幅下降,上市券商资管业务收入同比呈微降态势。

更加值得注意的是,在资管业务收入排名TOP5的上市券商中,中信证券、广发证券、东方证券、海通证券四家的资管业务收入竟都同比下滑,仅排名第三的华泰证券资管业务收入为9.79亿元,同比增加39.74%。

不过,中信证券和广发证券两家巨头一季度资管业务收入分别为27.76亿元和23.4亿元,分别同比下滑0.43%和1.26%,均属小幅减少;但东方证券和海通证券则分别实现资管业务收入7.58亿元和5.4亿元,同比减少26.39%和37.18%,显示下滑幅度稍大。

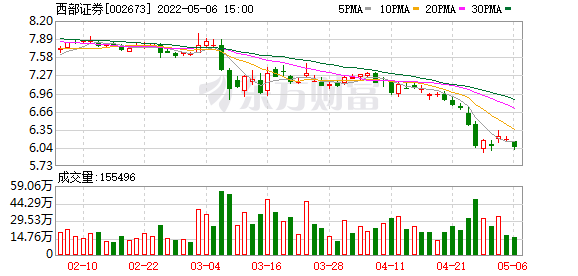

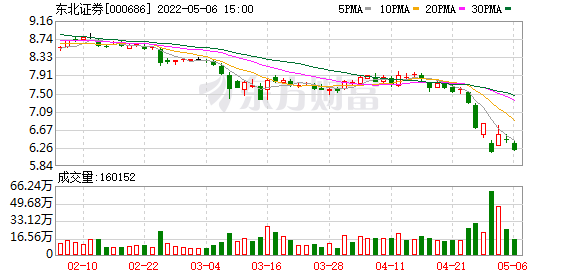

若从资管业务收入增速来看,部分中小券商倒也颇有亮点。数据显示,共有9家上市券商2022年一季度资管业务收入同比增幅超过30%,其中西部证券和东北证券更是分别同比增加273.73%和225.76%,而光大证券和国联证券则分别同比增加71.95%和70.32%。

西部证券在年报中提到,2021年其资产管理板块实现营业收入3499.92万元,同比增长28.16%,未来将坚持“投资资管+投行资管”双轮驱动,加大协同作战力度,不断提升盈利能力。而东北证券则表示,其资管子公司东证融汇资管业务收入行业排名和主动管理规模稳步提升,品牌影响力显著增强,集合资产管理业务规模大幅增长。

需要注意的是,西部证券旗下有西部利得基金参与并表,而东北证券则控股东方基金、参股银华基金,这或许也帮助了两家券商一季度实现资管业务收入快速增加。

3月末私募资管15.38万亿元

就在上市券商一季度资管业务预警的同时,中基协发布的最新数据显示,2022年3月,证券期货经营机构当月共备案私募资管产品959只,设立规模597.93亿元,3月设立规模环比增加74.03%,但同比减少36.67%。

从产品类型看,3月备案的集合资管计划设立规模为304.76亿元,占比50.97%,仅略高于单一资管计划。而在2021年12月至2022年2月,这一占比分别为60.87%、57.77%、62.06%,均明显高于3月数值。

存续规模方面,截至3月底,证券期货经营机构私募资管业务规模合计15.38万亿元(不含社保基金、企业年金),较上月底减少9233.46亿元,降低5.66%;相比于2021年3月底的16.16万亿元,则同比减少4.83%。

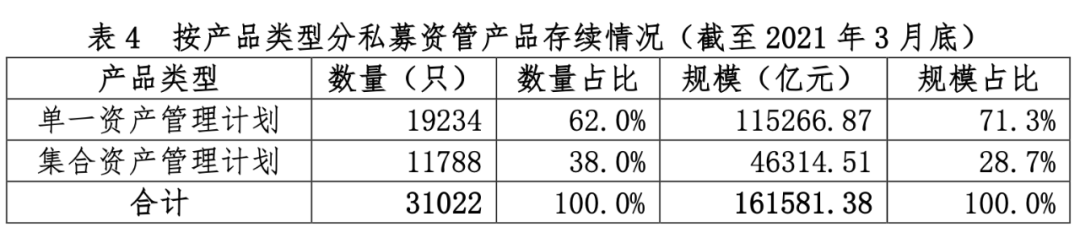

事实上,虽然私募资管整体规模有所下降,但产品结构却得到了明显改善。数据显示,截至3月底,存续单一资产管理计划(以通道产品为主)规模为8.18亿元,同比减少40.87%;占私募资管总比例为53.19%,相比去年同期的71.3%,也大幅减少了近20个百分点,显示证券资管行业主动管理转型卓有成效。

顺便一提的是,从投资类型看,截至3月底,固定收益类产品数量和规模分别为13845只和11.27亿元,均占据四类产品最大比例;混合类产品数量位居第二为10732只,规模约1.84亿元;权益类产品数量虽不多但规模却更大,分别为5759只和2.15亿元;而商品及金融衍生品类产品数量和规模均相对较小。

(文章来源:券商中国)

文章来源:券商中国