喜提7个涨停板之后,“虎年第一妖股”的二股东要“跑”了……

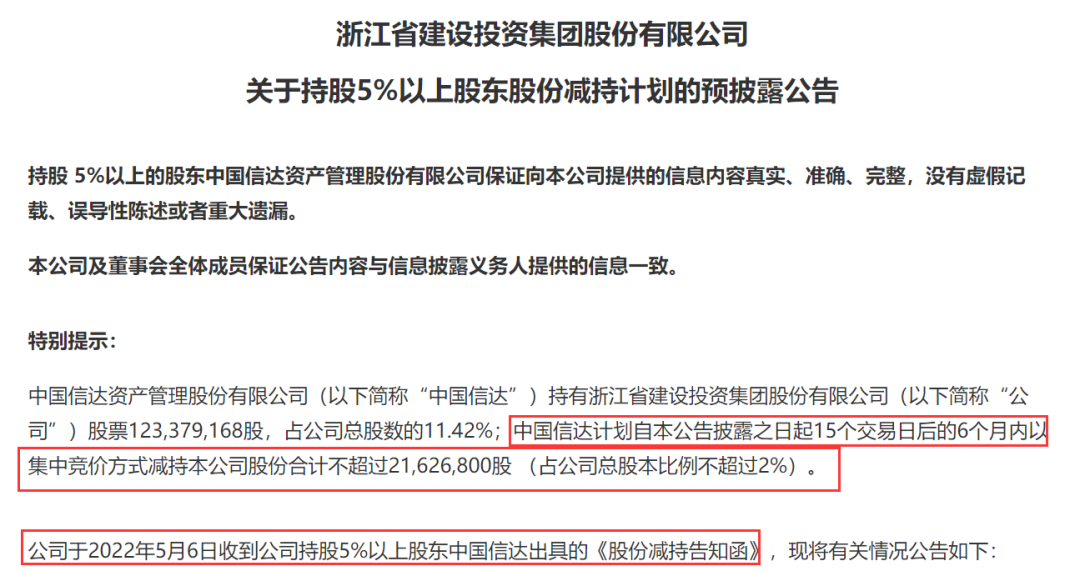

9日晚间,浙江建投发布公告称,其第二大股东中国信达拟减持不超过2%公司股份,合计不超过2162.68万股。

值得注意的是,浙江建投在5月6日就已经收到了中国信达的《股份减持告知函》,直到9日才披露。而根据数据显示,9日,中国信达已经通过大宗交易的方式减持了125万股。

减持之后,中国信达从浙江建投的第二大股东变为第三大股东。

10万股东懵了

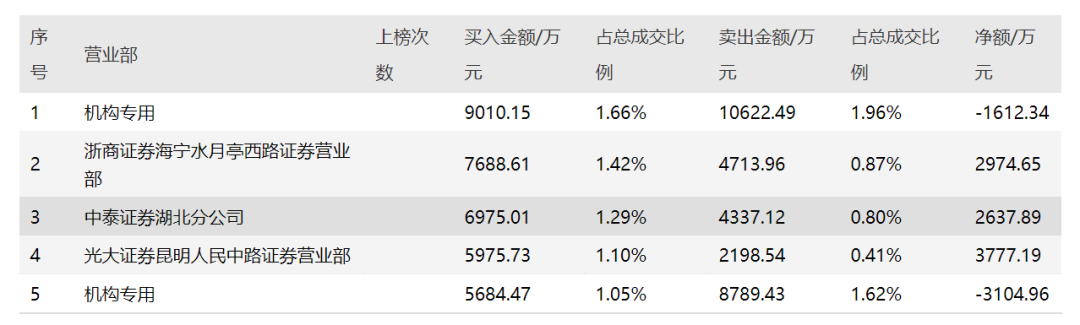

机构刚刚净卖出近亿元

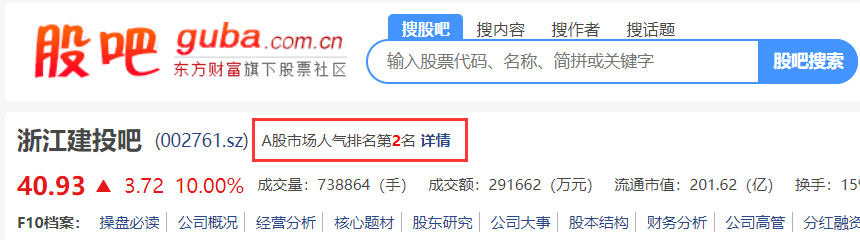

9日下午封涨停叠加大股东减持的多重因素,浙江建投成为股吧里人气排名第2的个股。根据此前公司披露,截至4月29日,浙江建设的股东数从3月底的12.5万户减少到10.7万户。

有股民唱空浙江建投的。

也有股民坚定看好。

不过,从9日的龙虎榜数据来看,机构合计净卖出9811.51万元。

不仅如此,9日,还有机构席位通过大宗交易,以39.5元的成交价交易了210万股,共计卖出8295万元。

负债率高达91%

股价却年内暴涨500%

作为虎年第一妖股,浙江建投因为亚运会概念、浙江共同富裕概念以及大基建概念,在今年春节以来惨不忍睹的市场行情中,成为另外一种风景。

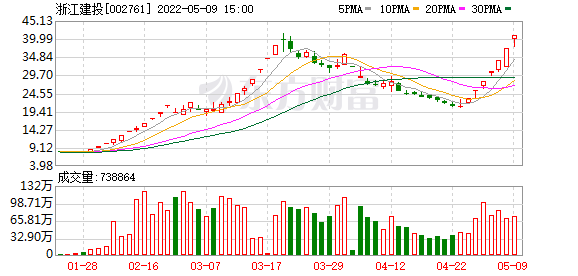

2019年12月,浙江建投借壳多喜爱实现整体上市。数据显示,在2020年、2021年两年间,浙江建投的股价下跌27.77%,而自2022年从2月7日的不足8元涨到如今的40元上方,浙江建投的股价已经翻了5倍。

但是从基本面来看,4月27日,浙江建投发布2022一季报显示,公司主营收入225.46亿元,同比下降5.48%;归母净利润3.29亿元,同比上升7.98%;扣非净利润3.09亿元,同比上升25.37%;资产负债率91.16%。

不过,虽然资产负债率超过90%,浙江建投仍然以36.6亿元的价格接盘了中国恒大在杭州的水晶城项目。

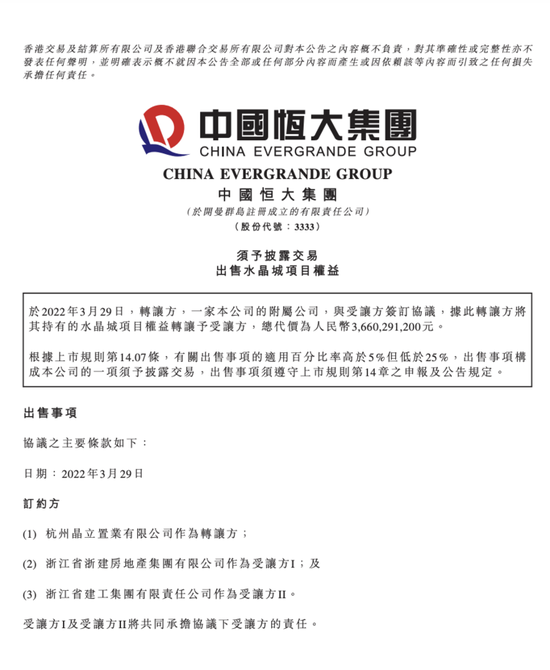

3月29日, 浙江建投公告称,为加速化解恒大集团及下属公司带来的应收款项逾期问题,旗下两家子公司拟与恒大方达成在建工程三方转让协议。3月30日, 恒大宣布,拟作价36.6亿元出售水晶城项目, 浙江建投接盘。

根据公告,依据协议,根据浙建房产、 浙江建工委托的中介机构评估、审计结果,在假设开发的情形下,杭州水晶城项目权益的价值为36.6亿元(暂定,最终以建设情况为准)为转让对价,浙建房产以应付转让对价中的9.2065亿元用于抵偿恒大集团及其下属公司对浙江建工及其下属子公司杭州地区的应付款项,剩余转让对价,通过变现或溢价销售、以房抵债的方式处理,将按照有关政府部门统一要求化解恒大集团及其下属公司杭州地区、湖州地区项目债务缺口,如有剩余的,可用于抵偿恒大集团及其下属公司对浙江建工及下属子公司在湖州地区的6.95亿元应付款项。

以上可以理解是,为了杭州和湖州保交楼任务能顺利完成, 恒大把自己的项目抵给了浙江建投 ,如果还有多余的钱,就再拿去还湖州地区项目的应收款项债权。

(文章来源:中国基金报)

文章来源:中国基金报