控股ST龙净,是紫金矿业新能源版图中的重要一环,但这笔买卖稍显“烫手”。

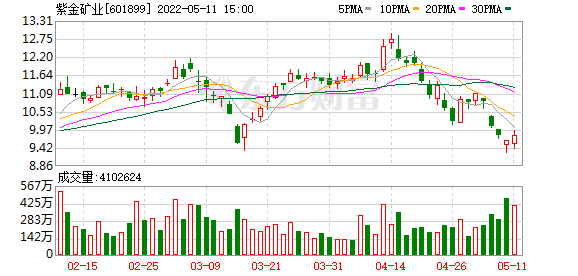

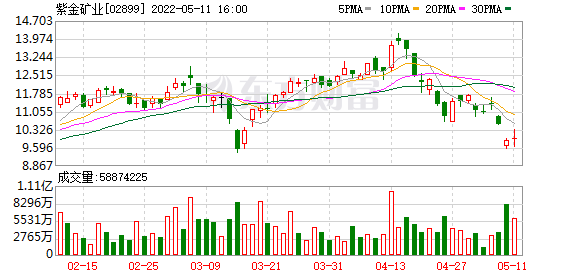

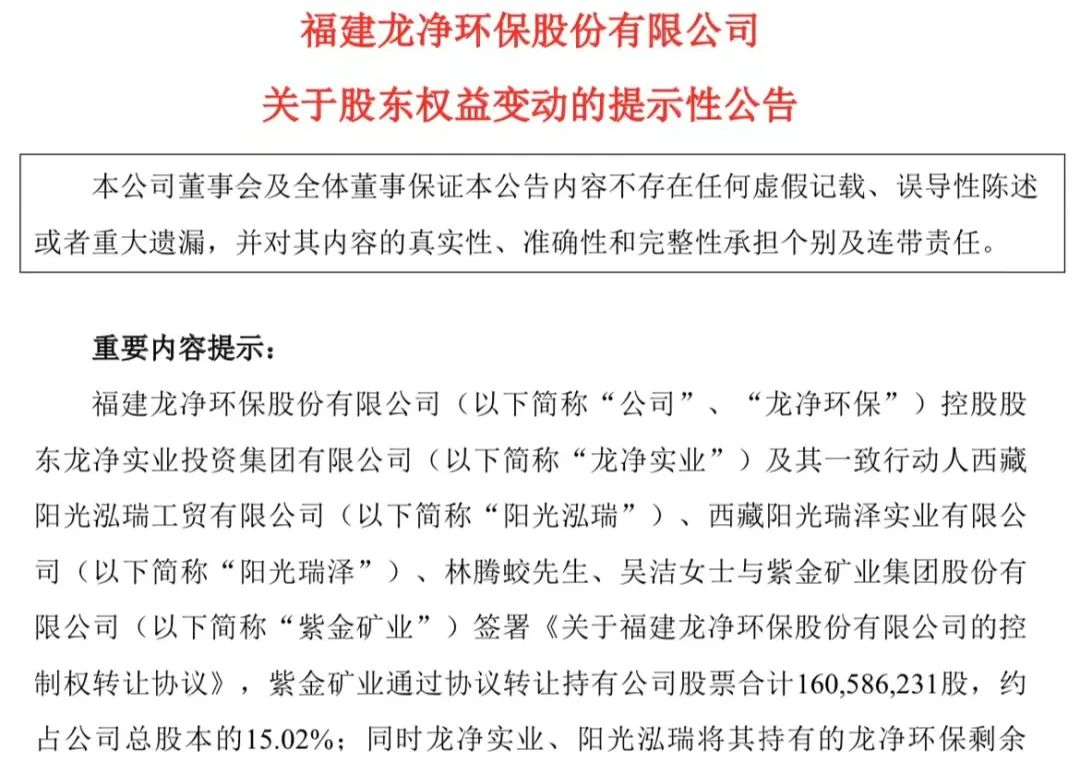

5月10日晚间,ST龙净公告,公司控股股东龙净实业及其一致行动人阳光泓瑞、阳光瑞泽、林腾蛟、吴洁与紫金矿业签署协议,紫金矿业通过协议转让持有公司股票合计1.61亿股,约占总股本的15.02%。受此消息影响,5月11日,ST龙净一字涨停,报9.43元/股,总市值100.8亿元。

斥资17亿入主环保“同乡”

紫金矿业、ST龙净同属福建龙岩,是当地最先上市的两家公司。

紫金矿业被外界称作“有色一哥”,主打金、铜、锌等矿产资源勘查与开发,ST龙净则专注于环境治理领域。

作为有色巨头,紫金矿业环保压力日益凸显。年报显示,2021年,紫金矿业旗下共有23家分(子)公司被生态环境行政主管部门列为重点排污单位,全年投入9.64亿元用于环保设施、设备改造升级等。

紫金矿业表示,ST龙净的除尘及脱硫烟气治理、工业废水及植被修复技术等领域,与公司矿山、冶炼板块的环保治理业务产生协同效应;现有带式输送、气力输送以及微雾抑尘等方面与公司合作前景广阔;ST龙净长期从事能源领域的技术攻关,可弥补公司在装备制造方面的技术不足。公司看好ST龙净在环保、节能降碳、装备制造方面的产业价值,与公司长期可持续发展有较大的合作空间以及战略互补性。

据紫金矿业披露,本次股份转让价为10.8元/股,较协议签署前一个交易日ST龙净收盘价8.14元/股溢价32.68%,转让价款合计17.34亿元。

与此同时,龙净实业、阳光泓瑞将其持有的ST龙净剩余1.07亿股,即总股本的10.02%的表决权全部委托给紫金矿业行使。

权益变动完成后,龙净实业及其一致行动人持股比例降至10.02%;紫金矿业的持股比例为15.02%,合计控制ST龙净股份总数的25.04%表决权,成为控制公司股份表决权比例最高的股东,ST龙净实控人则变更为福建省龙岩市上杭县财政局。

事实上,紫金矿业与ST龙净此前不无交集。2月底,ST龙净发布定增预案,拟向紫金矿业定向增发1.19亿股股份,认购价6.93元/股,募资8.23亿元,引入其作为战投。5月10日,ST龙净对外表示终止该定增方案。

3月末,ST龙净全资子公司与紫金矿业旗下福大紫金签署合作协议,意在共同推动氨-氢能源转换技术项目。

收购对象存多重风险

表面上看,紫金矿业做了笔捡漏的买卖,以17亿元将ST龙净15%的股权,和25.04%的表决权收入囊中,较后者控股股东2017年的收购价码打了近五折。

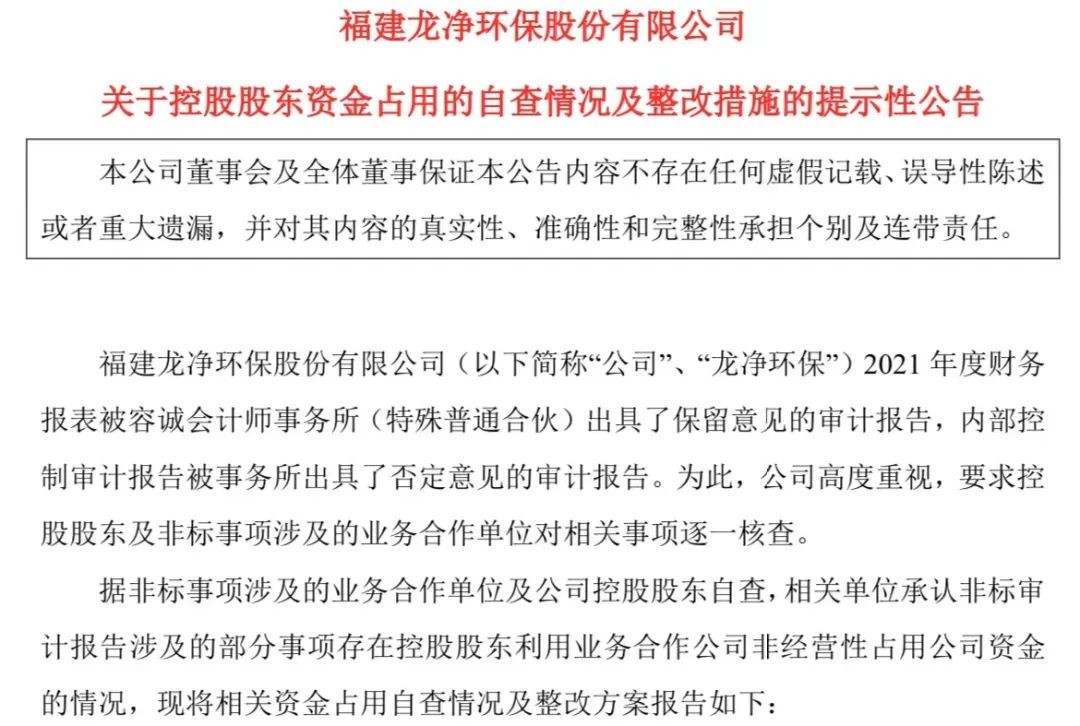

但ST龙净实则有些“烫手”。由于对名筑建工、顶丞建工等相关方进行大额预付款项,ST龙净2021年年报被年审会计师出具保留意见,内部控制被出具否定意见,公司自5月6日实施其他风险警示。

此外,公司5月9日凌晨公告称,自查发现控股股东通过上述合作方累计占用资金3.65亿元,截至目前,尚有1.56亿元未归还。

紫金矿业相关人士告诉《国际金融报》记者,正是由于上述事项,ST龙净短期将不再满足再融资条件,双方决定终止2月末的非公开发行方案,改为股份转让。ST龙净也称,控股股东采取转让股份的方式清偿占用资金及利息,交易双方约定于标的股份交割日后的3个工作日内,收购方直接向公司支付被占用资金及利息共计1.68亿元。

5月9日,上交所向ST龙净下发监管函,要求公司核查是否存在其它资金占用情形,并提供整改措施和责任人追责措施,以及去年应收账款减值损失大幅增加、经营活动现金流量大幅下降的原因。

转让ST龙净股份背后,投射出阳光城的窘境。ST龙净身处阳光系,实控人林腾蛟为阳光集团掌舵人。5月5日,阳光集团对外披露,阳光城已到期未支付的债务本金合计金额301.91亿元,正与金融机构或其他合作方进行谈判。

财报数据显示,ST龙净资产负债比多年来维持高位,2014年至2021年及今年一季度,均处于68%以上。截至一季度末,其货币资金为22.34亿元,应付票据及应付账款45.2亿元,有息负债包括短期借款12.21亿元、长期借款21.22亿元、18.31亿元。

发力布局新能源

入主ST龙净,也是紫金矿业新能源版图的一环。

去年10月,紫金矿业公告,以每股6.5加元收购新锂公司全部已发行且流通的普通股,约合人民币49.39亿元。新锂公司的核心资产3Q锂盐湖项目是世界上同类项目中规模最大、品位最高的项目之一。紫金矿业在2021年年报称,顺利完成3Q锂盐湖项目并购并启动建设,迈出了新能源矿产的关键一步。

今年4月末,紫金矿业再度发力,拟收购盾安集团旗下四项资产包,作价76.8亿元。其中,金石矿业持有拉果资源公司70%股权,后者拥有西藏阿里改则县拉果错盐湖锂矿项目,拉果错盐湖为待开发的大型硫酸钠亚型卤水湖,项目资源规模大、品位稳定、镁锂比低。截至2012年底,拉果错盐湖保有资源量折碳酸锂214万吨。

历来偏好收购金、铜矿产的紫金矿业,不足一年时间,豪掷超140亿元,布局新能源领域。上述紫金矿业人士告诉《国际金融报》记者,“锂是新能源的重要金属,是公司大力发展的重要矿产,新能源新材料领域是公司战略性发展方向。未来公司也会一直持续关注、跟踪金、铜并购项目,寻求重大项目的并购机会。”

(文章来源:国际金融报)

文章来源:国际金融报