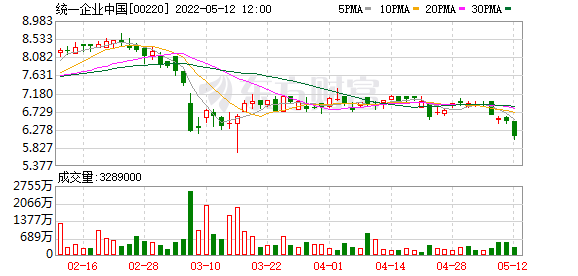

招商证券(香港)发布研究报告称,维持统一企业中国(00220)“买入”评级,主要考虑到再次派发特殊股息的可能性,另将2022-24财年净利润预测下调6%/6.2%/6.1%,目标价由8.6港元降至8港元,基本假设是疫情会在22Q2正常化,因此暂时不改变营收预测,但考虑到原材料成本持续高企,降低了对毛利率的假设。

招商证券(香港)主要观点如下:

22年一季度营收同比增长高个位数百分点

统一企业中国公布未经审计22年一季度业绩。营收同比增长高个位数百分点,与该行对22财年上半年营收同比增长8.6%的预测大体相符。22年一季度净利润为3.29亿元人民币(同比-13%),低于该行对22年上半年同比增长6%的预测。毛利率下降个位数百分点,因为原材料的高成本被效率提高部分抵消。营收增长主要受到折扣减少、销量增加和产品的持续高端化推动的。

方便食品和饮料板块均有所增长

饮料营收同比增长两位数百分点,主要靠茶和果汁推动,预计22年上半年有望达到该行同比增长10.1%的预测。方便食品营收同比增长高个位数百分点,略高于该行22年上半年同比增长6.5%预测。食品均价和销量于22年一季度都有所增长。目前,统一企业中国并没有改变其22财年高个位数销售增长的指引。但是,如果新冠持续,夏季的饮料销售增长可能会受到负面影响。

22年二季度成本压力依然存在

由于主要原材料如PET树脂和棕榈油(处于历史高位)继续上涨,统一管理层预计22年二季度的毛利率趋势将与22年一季度相似。统一不太可能直接提价,而是将通过削减折扣和高端化来提高均价。5元人民币以上的产品继续占营收的40%以上(22年一季度为40.9%)。统一还将依赖减少渠道费用和提高生产效率来帮助维持经营利润率。

催化剂:流水好于预期。风险提示:原材料成本高于预期等。

(文章来源:智通财经网)

文章来源:智通财经网