今日(5月12日)沪深两市全线低开,早盘整体走势震荡偏强,股指盘中偶有翻红表现,临近午间指数再度出现一波急速拉升,午后又跳水回落,三大股指又陷入震荡格局。

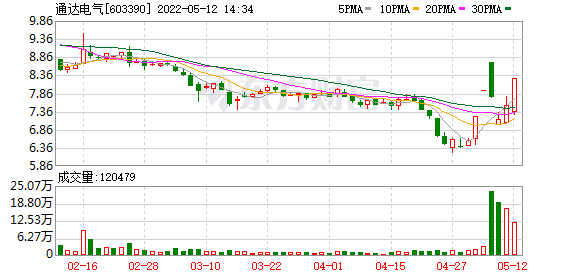

从盘面上来看,轻指数重个股,“喝酒吃药”行情重出江湖,装修装饰、半导体、纺织服装、电力等板块表现较为突出。值得一提的是,核酸采样亭概念横空出世,截止发稿,万马科技20CM涨停,通达电气也强势拉升封板,天瑞仪器、绿岛风等涨幅靠前。

东吴证券认为,当下环境如果选择右侧追高的效果并不理想,更优选是左侧下跌至支撑位时进场埋伏。近期科技成长方向逐步回暖,消费、基建、农业等板块展开轮动,中小创明显强于权重蓝筹。建议投资者短期把握好交易节奏,不追高,逢低适当关注大消费板块。

在当前A股热点分散,板块轮动加剧背景之下,隐藏了可能的投资机会,精选部分机构研报,我们来一起看看到底有哪些主题,可供参考。

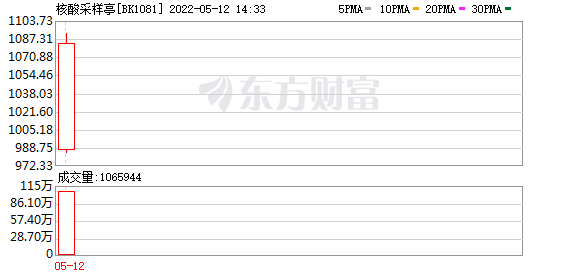

【主题一】核酸采样亭

浙商证券提到,核酸检测始终是我国新冠检测的基础和助力,但抗原检测的独特优势或使得其与核酸检测一起成为防疫的“双保险”,两者在国内市场并非简单的需求竞争或相互替代关系,且抗原海外市场长期需求旺盛。

与传统的核酸采样工作对比,无接触、可移动式采样工作站/亭加强了对医务人员的保护。核酸采样工作站一般配备三种系统:一、工作站内正压新风系统,隔绝外部病毒气溶胶;二、空气过滤系统;三、病菌消杀系统。

采样人员在整个采样环节中既不需要与采样对象直接接触,又能确保整个过程沟通无障碍。工作站中的新风系统全自动保持气压稳定,有效隔绝外部病毒气溶胶,同时还有紫外灯消毒设备,可以对工作站内进行消杀,全面防止防疫人员感染病毒。

各地对核酸采样亭配置需求还未有统一规定,东吴证券指出,参考无锡市的规范,如果每3000人配置一个采样小屋,全国一、二线共计需要16.8万个采样点。参考爱采购网站上人气排序前三的采样小屋,单价分别为1.5、2.65、4.5万元,假设需求比为1:2:1,加权平均价格为2.825万元/个。由此测算全国一、二线城市在采样点购置方面的成本约为47.5亿元。

天风证券表示,以深圳为例,社会面动态清零后,核酸检测或成为常规措施。常态化疫情防控体系下,核酸采样亭等相关设备采购有望迎来加速配置。

另外,上海证券也指出,常态化核酸+抗原检测将带来更强的复苏预期,看好消费医疗、医疗服务和零售、院内诊疗的恢复。常态化核酸+抗原检测符合我国疫情防控政策总方针,可以在病毒传播初期精准切断传播链,尽可能减少后续大面积封城带来的经济成本,有助于加快恢复社会的正常运转。

围绕检测和复苏两大主线,我们认为前期受损较为明显的消费医疗、医疗服务和零售、院内诊疗等板块有望逐步修复。同时可以重点关注检测板块中兼具核酸+抗原产品、拥有成本优势的龙头公司。

(截图来自上海证券研报)

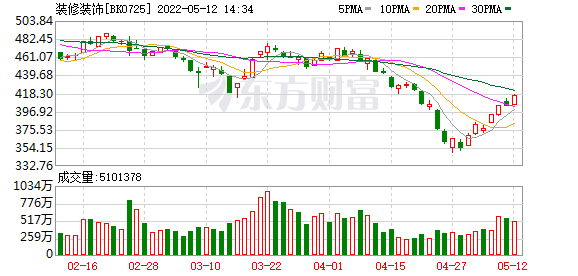

【主题二】装修装饰

国海证券认为,建筑装饰受地产波及较多,推荐工程咨询服务板块。建筑装饰板块:2021 年房地产行业信用收缩,资金面紧张,多家企业计提信用减值损失导致严重亏损,归母净利润大幅下滑,2022Q1 业绩两级分化明显,板块内多数公司位于盈亏平衡点边缘,净利率较去年下降较多。

工程服务咨询板块:2021 年工程咨询服务板块业绩表现良好,主要企业中,从盈利能力来看,虽然部分企业毛利率及净利率较上年同期有所下滑,但整体依然维持较高水平,安全边际较为显著。建议关注工程咨询服务龙头华设集团、苏交科。

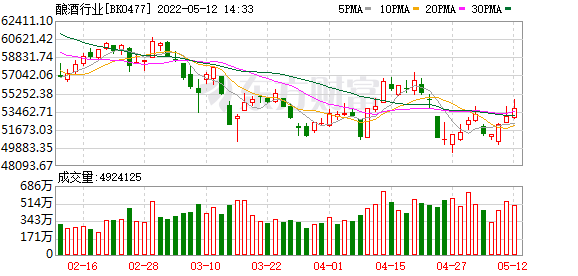

东吴证券表示,从三个方向关注建筑板块的投资机会:(1)稳增长继续发力下基建市政链条景气和估值提升:看好估值仍处历史低位、业绩稳健的基建龙头企业估值持续修复机会,从历史复盘来看,基建央企在宽货币发力到经济企稳阶段享受持续超额收益。

(2)需求结构有亮点,新业务增量开拓下的投资机会:在双碳战略、绿色节能建筑等政策推进下,装配式建筑、节能降碳以及新能源相关的基建细分领域景气度较高,有相关转型布局的企业有望受益,《“十四五”建筑节能与绿色建筑发展规划》也明确提出推广建筑光伏、装配式建造装修等。

(3)国企改革方向:2022年是国企改革三年行动的收官之年,预计国企改革在稳步推进的同时,此前在企业治理结构、强化激励、混改以及提高效率激发活力等方面的改革红利有望进入释放期,建议关注有降本增效下业绩改善、新业务转型布局以及资产重组等方向。

(截图来自东吴证券研报)

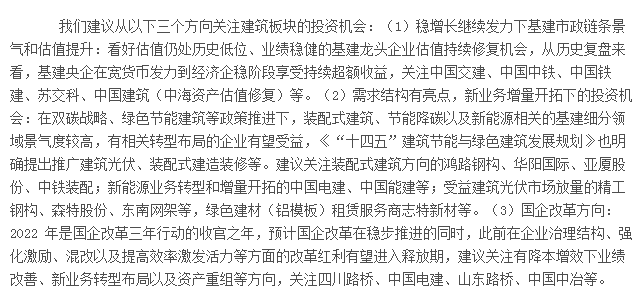

【主题三】半导体

广发证券指出,近期以来,受制于疫情发酵、美元加息等因素影响,A股风险偏好持续处于低位,近期部分地区疫情逐步受控,尤其上海已出现新增感染持续下降,若这一趋势得以保持则五一节后外部环境改善或出现拐点,作为对计算机行业影响最大的风险偏好有望出现拐点。

西南证券提到,对于计算机行业整体而言,的确存在业绩可预测性不强,可持续性较弱等“老问题”,但部分云计算龙头商业模式较过去已经明显优化。我们认为,业绩的确定性是当前风险环境下的定心丸,真正决定行业走势的仍在于估值。

而行业估值的拔升主要有两个重要影响因素:政策大力支持+新兴技术引领,例如2015年的互联网+,2018年的云计算等。因此,当前流动性缩紧,缺少大的技术突破等背景下,科技股整体估值被压缩,但部分细分赛道的政策力度与技术变革仍然值得重视:

政策方面:科技强国大背景下,今年以来,发展数字经济、推动数字化转型的政策导向十分明确,是未来5年的重要战略牵引。随着顶层设计的出台,各细分行业也在不断颁布数字经济相关政策。

技术方面:智能汽车、云计算、人工智能以及核心技术的国产化替代等产业趋势十分明朗,并且仍处于渗透率提升的关键阶段,未来成长空间值得期待。

综上所述,建议紧抓政策导向,扎根高景气赛道,自下而上挑选细分领域内具备核心竞争力、估值调整幅度较大的龙头标的,静待行情全面回暖。

另外,华西证券认为,计算机行业龙头的反弹有望持续,市场将迎来一轮吃饭行情。估值&机构持仓处于历史低位,最坏的时间已经过去。随着疫情稳定,公司业绩表现有望好转;目前市场对业绩的预期已处于低位,业绩+预期的修复行情有望持续。

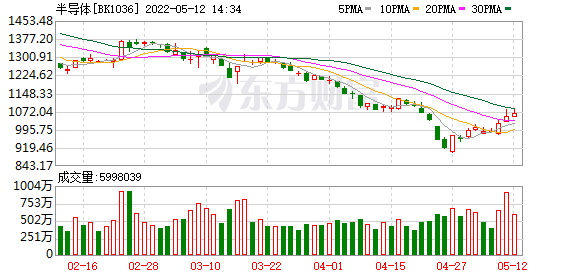

政策、需求双驱动,行业景气度无忧。2021年底以来,数字经济相关政策持续催化。我们认为,相关落地措施后续有望持续出台。数字化转型已成企业“必修课”;同时,企业数字化转型的提质增效作用明显。把握两条主线:一季度业绩表现好的个股,下游受益于“稳增长”逻辑的细分领域。

(截图来自华西证券研报)

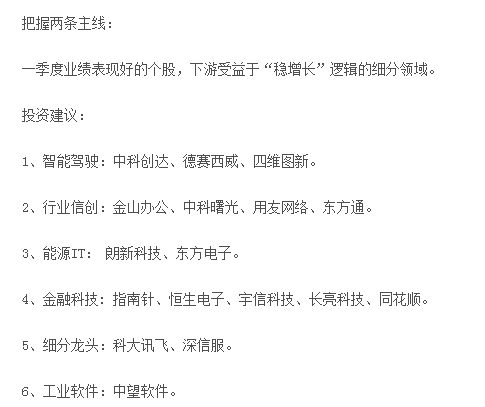

【主题四】酿酒

开源证券提到,乐观展望疫情对消费的影响在二季度内达到最大化,后续应跟随疫情控制节奏向上收敛。我们认为行业复苏时,市场大概率青睐于低估值、景气度高的疫情受损股。逻辑是消费场景放开后部分行业可出现快速的消费弥补或反弹,增速快、成长性好的公司可能成为市场追逐的对象。

该机构进一步分析,全年维度首推白酒板块,以高端与次高端白酒为主。白酒后续具备商务宴席的补偿性需求,同时受原料价格影响较小,需求与利润韧性较强。疫情淡季对白酒影响有限,部分酒企业淡季控量挺价,同时以腰部产品做为业绩增速补充,后续展望趋势向上。啤酒板块中期看好提价与结构升级带来的企业利润弹性,短期疫情影响销量,但升级的逻辑持续得到验证,疫情后复苏应是好选择。乳制品需求稳定,竞争未有加剧表现,具备较高配置价值。调味品两条思路:一是底部长周期配置龙头;二是把握季度业绩高增长机会。

浙商证券指出,建议积极布局:1)优选布局疫情对业绩影响小/拥有抗风险能力的高端酒;2)优选22Q2 业绩增速具备较强确定性&边际变化向好&估值合理的标的,其中具体要素包括:具备强经营实力及抗风险能力&主要基地市场受疫情影响较小&业绩驱动力来自成熟单品而非招商&22Q2 业绩增速较22Q1仍表现优异等。

(截图来自浙商证券研报)(文章来源:东方财富研究中心)

文章来源:东方财富网