虚拟货币市场崩了!

5月12日,虚拟货币市场上演超级大风暴!一度被币圈玩家称为“币圈茅台”的LUNA币狂泻逾99%,这一最高曾达119.5美元的加密货币,最新价已不足3美分,数百亿美元财富几近归零。与此同时,数十只有成交量的虚拟货币跌幅达到或超过90%。比特币和以太坊等主流加密货币同样暴跌,跌幅一度达到10%和20%以上。

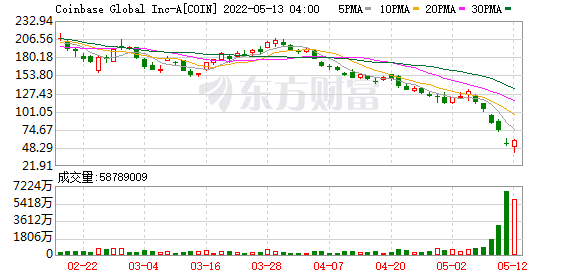

根据彭博亿万富翁指数,Coinbase创始人布莱恩·阿姆斯特朗财富已经蒸发约83%,降至23亿美元。币安首席执行官赵长鹏个人财富由960亿美元缩减至116亿美元,蒸发幅度近90%。由于此前特斯拉已经公告购买了比特币,且成本大约在3.2万美元左右,若该公司仍持有这一货币,可能损失已经接近2亿美元。

值得一提的是,5月12日可以算得上是一个“黑色星期四”,除了虚拟货币之外,大宗商品几乎全线杀跌。那么,对A股又会有何影响?

大屠杀日

5月12日,LUNA币从6美元左右价格持续暴跌,最低时价格不足3美分,只有0.0255美元,跌幅高达99.37%。这种跌幅完全可以用“血崩”来形容。

其实,还不止这只虚拟货币出现如此巨大跌幅,5月12日当天有数十只虚拟货币跌幅巨大。

市值比较靠前的比特币和以太币跌幅分别一度超过10%和20%,后有所回稳。此前被马斯克带货的狗狗币更是暴跌近25%。

从数据来看,过去24小时,共有将近40万人爆仓,最大单笔爆仓达1000万美元。

随着虚拟货币杀跌,据财通社援引欧科云链旗下链上大师数据显示,截至目前包括灰度投资在内共有43家公司或机构持有122.56万枚比特币。包括特斯拉在内的机构和公司持有的比特币共蒸发130亿美元以上。其中AKer ASA亏损2162万美元,美图亏损1975万美元、Plunwra亏损1695万美元位列前三。另外,特斯拉持有4.09万枚比特币,持币均价为3.2万美元。

同时,投资大佬的身价也因此近期大跌缩水。根据彭博亿万富翁指数,Coinbase创始人布莱恩·阿姆斯特朗(Brian Armstrong)去年11月的个人财富为137亿美元,而截至目前,其财富已经蒸发约83%,降至23亿美元。

币安首席执行官赵长鹏(Changpeng Zhao)遭受的损失比阿姆斯特朗更大,1月份的彭博亿万富翁指数显示,赵长鹏的个人财富为960亿美元,截至5月11日,这一数字已缩减至116亿美元,蒸发幅度近90%。

发生了什么?

据外媒报道,虚拟货币崩盘,很大一部分责任归咎于一种名为 TerraUSD 的虚拟货币。

TerraUSD 是最大的所谓“稳定币”之一,这意味着它应该保持接近法定货币(在这种情况下为美元)的价值。虚拟货币投资者将稳定币视为加密游戏中的一种检查点,当他们不购买波动性更大的货币时,可以“安全”地存储他们的投资。然而,本周 TerraUSD 的价值跌至 30 美分的最低点,但TerraUSD “通常波动只有千分之几”。

与其他一些稳定币不同,TerraUSD 与虚拟货币挂钩,而不是直接与它应该保持平价的法定货币挂钩。TerraUSD与 Luna 挂钩,Luna建立在同一个区块链上。TerraUSD和Luna的储备是通过算法创建和销毁以保持其相对价值,在任一方向上的反弹不到一美分,使它们值得买卖——它们之间的交易也有助于稳定价值。

直到本周,当Luna的价值下跌超过75%时,TerraUSD的价值也随之拉低。此时,TerraUSD的创建者 Do Kwon打开了他的储备金,他购买了价值35亿美元的比特币来支撑TerraUSD,并在已经动荡的虚拟货币市场上掀起了一股冲击波。

分析人士认为,从根本的原因来看,可能还是与美元指数最近持续走高,美元流通性趋于紧缩有关。由于美联储加息和缩表,股票市场最近持续大跌。而整个市场的结构性品种比较丰富且复杂,一些投资人可能使用虚拟货币作为抵押物,或者在其投资组合里配置了虚拟货币。随着股市杀跌,虚拟货币存在被突然抛售的可能。

大宗商品杀跌如何影响A股

值得一提的是,不止是虚拟货币,大宗商品亦全线杀跌。5月12日欧洲时段,LME锡跌幅一度超过10%,创去年9月来低位。

与此同时,美元指数持续走高,5月12日已经涨至104.6以上水平。

那么,这将如何演绎到A股市场呢?这可能还要从美债说起。最近市场出现了一个比较奇怪的现象,虽然美元上涨,但随着大宗商品全线杀跌,美债出现在了大幅反弹,对应的美债收益率大幅杀跌。

分析人士认为,如果要寻找A股的支撑方向,则非美债莫属。

首先,美债收益率前期持续高涨,并与中国国债收益率形成罕见倒挂。这在某种程度上会对中国的货币政策带来一定的掣肘。而随着美债收益率回调,两者倒挂已经持续收窄。

其次,从美债收益率与A股成长股的相关性来看,有着较高的负相关性。也就是说,美债收益率上升期,A股成长股估值经常会受到压抑;反之,则有助于成长股估值提升。因此,随着美债收益率回落,可能会有利于A股成长股演绎。

第三,也要注意到一点,此次美债收益率回落可能有两个预期:一是通胀见顶,二是避险。从全球供应链地位的角度来看,通胀见顶、大宗商品杀跌非常有利于降低中国制造业的成本,从而有利于以制造业为主的成长股的估值提升。不过,若是资金出于避险需要而杀进国债市场,则可能会在情绪上影响成长股的演绎。

(文章来源:券商中国)

文章来源:券商中国