今年以来,随着市场的连续调整,A股市场破净股大幅增加,近日破净股数量一度超过500只,破净股占比一度超过一成,接近历史峰值。

一般来说,破净股数量大幅增加,多是市场连续下跌之后出现,相当数量的个股可能遭遇错杀,市场迎来底部区域的可能性在此过程中会大幅增加。

有资深市场分析人士认为,对于破净股本身而言,是否有较大投资价值,需要具体分析。不过其也指出,大量破净股的出现,确实反映市场估值比较低的现实。

破净股数量

一度超500只

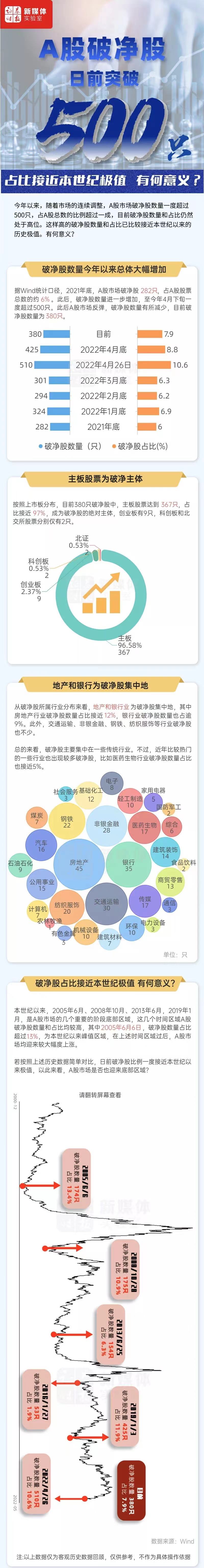

据统计,2021年底,A股市场破净股282只,占A股股票的总数约6%。此后,破净股数量进一步增加,至今年4月下旬一度超过500只。此后A股市场反弹,破净股数量有所减少,目前破净股数量380只。

资深市场人士桂浩明在接受证券时报记者采访时表示,以往破净股主要在银行、钢铁等板块。破净股的大量出现,与市场的低迷有较大关系,大量重资产公司股票在此过程中跌破净资产。此外,一些净资产较高但净资产收益率不高的股票股价也容易出现破净现象,其中包括一些次新股。

那么,目前的破净股又有何特点呢?

据证券时报记者统计,按照上市板分布,目前380只破净股中,主板股票达到367只,成为破净股的绝对主体;创业板有9只;科创板和北交所股票分别有2只。

从行业分布来看,按申万一级行业分类,地产和银行为破净股集中地,其中房地产行业破净股数量占比接近12%,银行业破净股数量也占逾9%。此外,交通运输、非银金融、钢铁、纺织服饰等行业破净股也不少。

总的来看,目前破净股仍主要集中在一些传统行业。不过,近年比较热门的一些行业也出现较多破净股,比如医药生物行业破净股数量也达17只,占比接近5%。

另外,对比历史数据,近期破净股占比已经接近历史峰值。

比如在年内上证指数和深证成指收盘价最低的交易日(2022年4月26日),破净股数量达510只,破净股数量占A股总数的比例超过了10%,达到10.6%。

证券时报记者根据数据统计发现,2005年6月、2008年10月、2013年6月、2019年1月,是A股市场几个重要的阶段底部区域,这几个时间区域A股破净股数量和占比均较高,其中2005年6月6日,破净股数量占比超过13%,为有史以来峰值区域,在上述时间区域过后,A股市场均迎来较大幅度上涨。

A股估值水平

进入价值区间

值得注意的是,在破净股大幅增加的同时,市场的市盈率水平也在明显走低,逐渐进入价值区间。

据统计,上证指数最新滚动市盈率约为12倍,已明显低于最近十年的平均数水平(13.46倍)和中位数水平(13.6倍),为市场提供了较高的安全边际。

对于前期一些估值较高的板块,比如新能源板块,前海开源首席经济学家杨德龙认为,虽然今年以来受到市场整体下跌的影响,估值较高的新能源板块出现了大幅回落,但回落主要还是杀估值,当估值跌到一个合理的区间之后,就会吸引资金的关注。而大力发展清洁能源是既定国策,也是我们实现碳达峰和碳中和“双碳”目标的必由之路。

桂浩明认为,对于破净股本身而言,是否有较大投资价值,需要具体分析,比如银行股的破净就持续了几年。

随着市场关注度的转变,净资产的价值能否完全兑现,是一个问题。比如前几年出现过一些企业,尽管净资产较高,但存在较多商誉,这类公司即使破净,但资产质量并不高,并不能成为股价会上涨的理由。

不过,桂浩明还是认为,大量破净股的出现,确实反映市场估值比较低的现实。

(文章来源:证券时报)

文章来源:证券时报