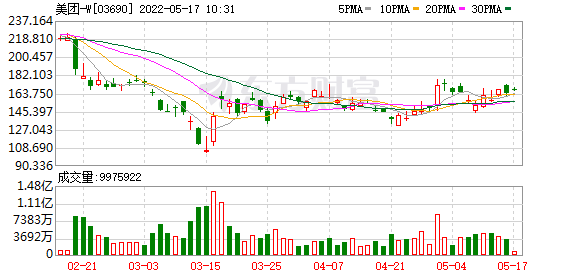

受疫情影响,我们预计公司Q1增速有所放缓,但短期疫情扰动并不影响公司长期发展空间与竞争力。我们预计公司22Q1实现营业收入453.8亿元,同比+22.6%,实现经调整经营利润-48.9亿元,维持“强烈推荐-A”评级,目标价243.8港元。

正文

外卖:3月受疫情影响增速放缓,短期波动不改长期空间。我们预计公司外卖业务1-2月单量稳步增长,但3月以来受疫情影响部分城市餐饮供给与骑手运力短缺, 3月中下旬单量增速明显放缓,同时预计纾困政策的实施对MR带来小幅影响。我们预计Q1外卖单量同比增长16%,收入同比增长16.2%,OPM为6.3%。长期看,外卖是更具效率的社会化餐饮解决方案,拼好饭、团餐等新业务的拓展也为公司外卖业务的长期增长提供了新动力。UE方面,外卖UE具备较强弹性,补贴下降、配送成本下降、商家广告费提升均是优化UE的有效方式。我们认为公司2025年1天1亿单,每单经营利润1元的目标可以完成。

到店酒旅:短期疫情影响较为明显,看好业务长期潜力。我们预计公司到店酒旅业务1-2月增长趋势良好,3月受疫情影响增速明显放缓,同时由于到店酒旅业务一线城市占比较外卖更高,预计受影响程度高于外卖。我们预计Q1到店酒旅业务收入增长15%,OPM为41%。长期看,到店与酒旅业务线上渗透率仍有大幅提升空间,且公司竞争优势显著,维持看好该业务长期发展潜力,维持到店酒旅业务至2025年将实现25%以上的收入复合增速与40%以上经营利润率的预测。

新业务:高速发展同时注重经营提效。我们预计Q1新业务收入同比增长41%,经营亏损95亿元,其中美团优选亏损60亿元。公司今年在保持新业务高速增长的同时注重经营提效,4月优选逐步退出西北等单量密度低、盈利能力较弱的区域,主要是出于ROI角度考虑,不改社区电商长期战略价值。此外,闪购、买菜、团好货、快驴等新业务快速发展,长期亦有望为公司收入与利润增长贡献有效增量。

投资建议:公司成长性与壁垒兼具,短期扰动不改长期空间,维持强烈推荐。我们调整公司2022-2024年分别实现收入2283.3/3077.0/3889.3亿元,经调整净利润-79.4/124.6/308.7亿元,考虑到各业务长期增速与盈利能力,给予2022年外卖业务5倍PS,到店酒旅业务15倍PS,新业务1倍PS,对应目标价243.8港元,维持“强烈推荐-A”评级。

风险提示:政府监管风险;疫情持续程度超预期;行业竞争加剧;新业务发展不达预期。

(文章来源:招商证券)

文章来源:招商证券