餐饮外卖低线市场潜力可期,外卖行业视角消费频次提升是增长第一驱动力。餐饮外卖是本地生活到家业务中重要一环,餐饮业近十年与社零同步的低速增长(10%左右),外卖渗透率不断提升下,规模增长显著(11-21 年CAGR 在 44.9%)。在高线城市渗透率相对饱和的背景下,低线城市随经济发展、外卖基础设施完善,是未来外卖行业主要潜力市场。

我们通过翔实的数据验证,从一线到四五线城市发展,以人均可支配收入作为经济/消费水平坐标轴,城市线级代际时间差在 2-5 年,而不论空间维度、时间维度下外卖在餐饮市场的渗透率水平与当地经济/消费能力成正相关性。拆分结构我们可以更清晰的看到低线城市的增长潜力和路径:1)用户数量,2020 年一二线城市外卖用户渗透率(外卖用户数 / 该城市常住人口数)在 56.6%,而低线城市(三线及以下城市,下同)渗透率为 14.7%;2)消费场景,一线城市非餐消费需求(除美食)占比 12%,低线城市在 10%左右;3)消费金额,受限于物价水平和消费粘性,低线城市单均消费在47-50 元之间;4)外卖商家渗透率,一线城市 55%,低线城市 42%左右。

总体而言,我们认为下沉市场将在用户增长、频次提升方面提供动力,同时整体外卖市场受益于整体外卖用户消费心智强化下订单频次增长,以及AOV 随 CPI 的小幅提升。美团我们预计 2025 年日均单量将达到 9075 万单,美团 2025 年做到“1 天 1 亿单”的战略目标可期,综合测算 2025 年整体餐饮外卖市场达到 2 万亿 GTV(CAGR+25%),外卖为本地生活中的“长坡”赛道。

三端规模效应增长飞轮,巩固美团外卖竞争壁垒。外卖平台内化了履约体系,庞大高效的骑手网络能与用户、商家端交互影响,促使三端优势形成互相强化的闭环,平台的竞争壁垒将愈发牢固:1)骑手端:外卖对配送时效质量的高要求,使“骑手”成为外卖的三边网络的基石。美团凭借高密度、多场景订单规模支撑起了高效复用的骑手网络,美团以 1.5 倍的骑手数支撑超饿了么 2 倍的市场份额。2)商家端:前期强地推吸纳海量商家,后期通过布局 2B 业务生态,形成外卖全产业链(上游供应链,中游营销及接单,下游配送)商家业务闭环的辐射,借助生态能力深度捆绑商家,从而深入强化粘性,反哺到店到家业务。3)用户端:借助腾讯“社交+支付”生态,叠加三重高频场景,并协同本地生活特色鲜明的流量入口,培育用户心智。

美团外卖长期盈利路径清晰,佣金改革、骑手社保短期扰动利润。我们认为未来外卖业务盈利改善的主逻辑在于单价提升与货币化率小幅改善带来单均收入的增长,以及单均成本保持刚性。1)佣金收入,21 年 5 月佣金改革、22 年 3 月降费纾困均为短期因素,外卖为餐饮商家带来利润率提升下,具有定价能力的平台保留有佣金率提升空间;2)在线营销服务收入,对照成熟餐饮企业营销费用率 0.8%-4.2%,我们预计美团在线营销服务宣传费率在2%的目标下仍有上探空间;3)骑手成本:单效提高骑手单均成本保持刚性,人力成本上涨和订单总量及效率的提升相互平衡,骑手成本相对刚性;4)用户补贴长期或可小幅下降;5)社保开支或使利润短期承压,单均成本提升在 0.2-0.4 元/单左右,预计在 22-23 年逐步落地,长期来看成本或可被逐步打开的盈利空间消化。我们预测美团 25 年单均利润为 0.9 元/单,长期来看餐饮外卖仍有较确定性的盈利增长趋势和可观盈利空间。

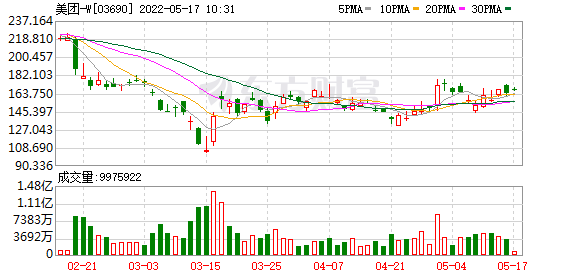

投资建议:根据 2022 年 5 月 11 日 Bloomberg 一致预期,预计 2022-2024 年,公司分别实现收入 2245/2942/3681 亿元,对应增速为 25%/31%/25%,经调整后利润为 -87/97/277 亿元。5 月 10 日收盘价对应 22-24 年营收 PS分别为 4.18/3.19/2.55 倍。公司虽然面临短期业绩压力以及长期需要考虑中国的互联网平台监管,但不可忽视的是公司在餐饮外卖、到店酒旅等业务中保有领先优势,在中国拥有较大的市场,公司在监管下的合理利润预期仍值得积极关注。

风险提示:低线城市渗透率增长不及预期,市场化竞争加剧,政策监管趋严,测算主观性可能带来实际情况误差,第三方数据可能存在误差。

(文章来源:天风证券)

文章来源:天风证券