当地时间本周一(5月16日),美国财政部公布了3月国际资本流动报告(TIC)。3月是俄乌冲突爆发后的首个完整交易月,而此份TIC报告也不出意料地呈现出了许多“戏剧性”的变化,其中尤以美国最大海外“债主”日本疯狂减持美债最为受到瞩目。

美国财政部周一公布的报告显示,日本3月美国国债持有量降至了逾两年来的最低,因日元兑美元大幅贬值,鼓励日本投资者在财政年度末抛售美国资产,以利用汇率变动的机会锁定获利。

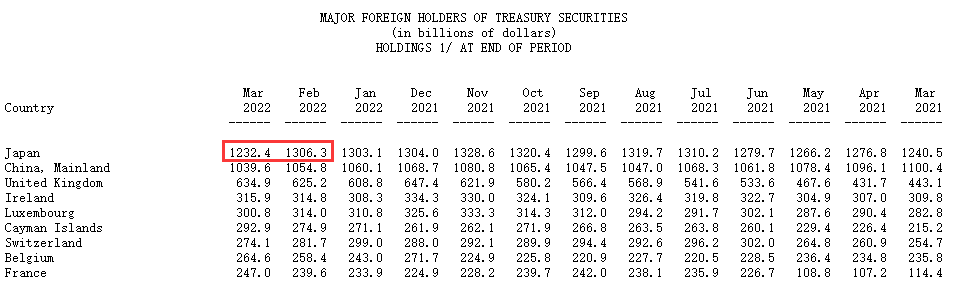

数据显示,日本3月份美国国债的持有量减少了740亿美元,至1.232万亿美元,为2020年1月以来的最低水平。此前,日本2月美国国债持仓曾小幅增加32亿美元至1.306万亿美元。

在主要美国海外“债主”中,3月日本的美国国债减持规模最大。不过,日本仍然是迄今持有美国国债规模最大的国家。

道明证券(TD Securities)驻纽约高级利率策略师Gennadiy Goldberg表示,“这几乎是日本账户有纪录以来最大抛售规模的三倍,规模之大甚至还不足以完全说明问题。”

日本缘何狂抛美债?

Goldberg指出,“日元在3月份大幅贬值,这使得日本投资者能够在3月份财年结束前以更有利的水平出售美国国债。他们锁定利润,将资金汇回国内,而日本投资者的资金回流也达到了前所未有的水平。”

在3月份,日元兑美元累计下跌了5.5%,而美债跌势也在当月开始出现明显加速,指标10年期美债收益率3月初约为1.7156%,到月底时已上涨近63个基点至2.342%。

值得一提的是,从当前的时间点回溯看,日本在3月份的大举抛售美债,很可能还只是此后一系列抛售的开端。

日本财务省4月公布的多组数据显示,日本投资者在此后还曾多次净卖出美国国债,由于日元大幅贬值推高了汇率对冲成本,所以即使10年期美债收益率自2018年以来首次逼近3%,也无法吸引到日本投资者,尤其是在汇率对冲方面一丝不苟的日本寿险公司。

从理论上讲,美国国债收益率相对丰厚,这应会让美国国债对日本投资者而言仍具有吸引力。然而,如果汇率对冲成本太高,日本投资者从投资美国国债、而非日本国债中获得的额外收益就差不多消失殆尽了。

随着日元走弱,持有美元计价资产的日本投资者将不得不支付更多的费用来对冲汇率波动风险。汇率波动会削弱他们的投资收益。

高盛集团4月下旬对12个月滚动对冲进行的分析发现,在计入汇率波动风险的对冲成本后,10年期美国国债收益率与同期日本国债收益率之差已仅剩0.2个百分点,美国名义收益率上升的吸引力几乎完全被抵消。

3月TIC报告中的其他亮点

当然,作为俄乌危机爆发后的首个完整交易月,同时也是美联储时隔三年的首个加息月,除了日本以前所未见速度狂抛美债外,其他主要美国海外“债主”也普遍有所动作。

总体而言,海外投资者在今年3月持有的美国国债总规模降至7.613万亿美元,较2月份的7.710万亿美元减少了近1000亿,为去年9月份以来最低。

其中,作为美国国债的第二大海外持有者——中国在3月的美国国债持有量也下降至了1.039万亿美元,为2018年12月以来的最低水平。

其他海外持有国家或地区方面,英国的美国国债持有量升至6349亿美元,增加97亿美元;爱尔兰的持仓规模为3159亿元,增加11亿美元;卢森堡的持仓规模为3008亿美元,减少132亿美元。

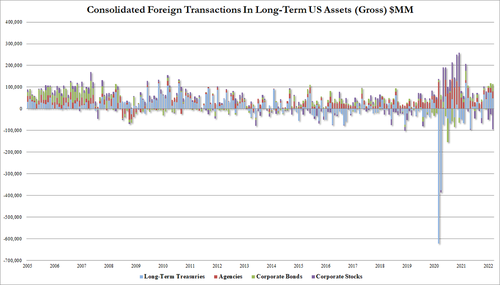

从交易的角度来看,3月美国国债的海外资金净流入规模为487.95亿美元,较上个月的753.3亿美元大幅放缓。不过当月流入美国国债市场的海外资金仍连续五个月实现净增长。

美联储在3月份的货币政策会议上,将基准利率上调了0.25个百分点,为三年来的首次加息行动。随后,美联储在5月份进一步将利率上调了50个基点,并可能将在接下来的两次政策会议上以同样的幅度继续上调利率。美联储的紧缩行动在过去几个月持续推高了美国国债收益率。

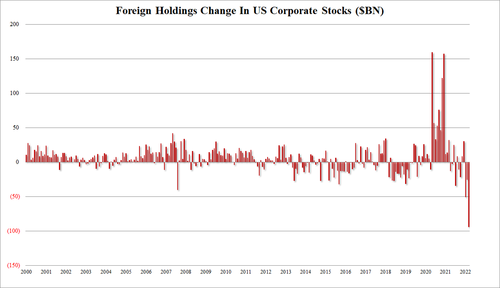

同时,随着俄乌冲突爆发导致全球供应链危机加剧以及商品价格大涨,市场对通胀前景的担忧也导致美国市场自3月以来不断遭遇股债双杀。

另一组同样惊人的数据是:海外投资者在3月抛售了总计943.38亿美元的美国股票,为至少自1978年1月美国财政部开始纪录这一数据以来最大规模的资金流出。

在其他资产类别中,3月长期美国公司债的海外净流入规模为333.8亿美元,为2021年3月以来最大,高于2月的203亿美元。

(文章来源:财联社)

文章来源:财联社