芯片龙头韦尔股份(603501.SH)又出手了。

5月22日晚间,韦尔股份披露,拟通过子公司出资不超40亿元增持北京君正(300223.SZ)。

去年以来,韦尔股份通过参与定增、二级市场增持,已经合计持有北京君正4.96%股权。

韦尔股份的目标是,通过本次增持,合计获得北京君正不超10.38%股权。

拟耗资不超40亿增持,韦尔股份需要举债60%。如此不遗余力加仓,韦尔股份的目的是与北京君正捆绑,寻求产业互补,布局车载市场等。市场判断,韦尔股份是谋求与北京君正共同发力车规级芯片。

尽管韦尔股份声称不谋求北京君正控制权,但市场仍有猜疑。目前,北京君正实际控制人刘强、李杰合计持股比为14.97%,且二人均存在股权质押行为。

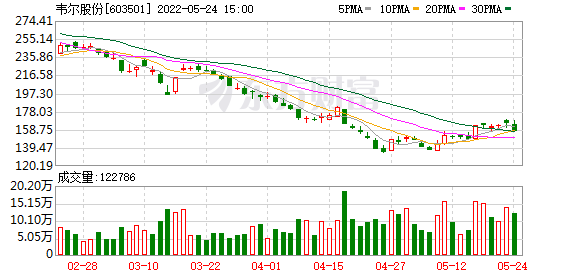

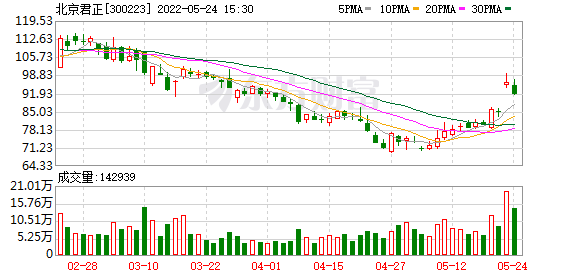

二级市场上,5月23日,受上述消息影响,北京君正大涨12.95%,但韦尔股份仅涨1.10%。

首季净利下滑外延拓展

经营承压的韦尔股份,试图外延式发力,以提升盈利能力。

今年一季度,韦尔股份实现营业收入55.38亿元,同比下降10.84%,归属于上市公司股东的净利润(简称净利润)为8.96亿元,同比下降13.90%。

去年四季度,公司实现营业收入57.89亿元、净利润9.58亿元,二者同比分别下降1.13%、2.23%。

对比发现,在去年四季度营业收入和净利润双降的情况下,今年一季度,韦尔股份的营业收入和净利润不仅同比双降,环比也是在双降。

韦尔股份解释称,受智能手机市场出货量下滑及国内新一轮疫情的影响,公司一季度营业收入及净利润略有下降。伴随着公司产品结构的积极调整以及主要细分市场的逐渐恢复,公司预计二季度的净利润较一季度有望实现不低于50%的增长。

韦尔股份披露今年一季度报告的时间为今年4月27日,二季度实际经营业绩如何,有待进一步观察。

二季度,投资收益可能会助力韦尔股份业绩增长。因为,公司外延式投资拓展大动作频频。

根据最新公告,韦尔股份全资企业绍兴韦豪企业管理咨询合伙企业(有限合伙)(以下简称绍兴韦豪)拟以不超过40亿元通过集中竞价或大宗交易等方式增持北京君正股票。

对于大举增持北京君正,韦尔股份给出了充足理由。

北京君正为集成电路设计企业,主要从事集成电路芯片产品的研发与销售等业务,主要产品线包括微处理器芯片、智能视频芯片、存储芯片、模拟与互联芯片,产品被广泛应用于汽车电子、工业与医疗、通讯设备及消费电子等领域。

公司与北京君正同为技术领先的IC设计企业,下游客户均面向汽车、工业、医疗、通信等领域,二者能实现有效资源互补。

去年12月,韦尔股份与北京君正合资设立了上海芯楷,该公司依托北京矽成多年的Flash设计经验和技术积累,研发面向消费市场的NOR Flash产品。近几年,得益于“芯片内执行”的特点,NOR Flash开始在5G、TWS耳机、物联网、汽车电子等新兴领域广泛应用。

此外,北京君正收购北京矽成后,完成了“存储+模拟+互联+计算”的技术分布,公司研发技术能力、市场竞争力、盈利能力均有明显提升。

2021年,北京君正实现营业收入52.74亿元,同比增长143.07%,实现净利润9.26亿元,同比增长1165.27%。今年一季度,其实现的营业收入、净利润分别为14.14亿元、2.32亿元,同比增长32.37%、92.42%。

韦尔股份称,从中长期来看,北京君正业绩将顺应市场表现出较强的成长性,整体估值有望得到提升,公司有望通过投资北京君正获得一定的投资收益。

北京君正实控人一减持一质押

豪掷40亿增持北京君正,韦尔股份堪称是不惜血本。

其实,韦尔股份的流动性并不算充足。

截至2021年底,公司账面货币资金为76.71亿元,对应的长短期债务为96.23亿元,其中,短期债务为39.25亿元。当年,公司营业收入241.04亿元,营业成本为194.79亿元。

通常而言,公司需要预留相当于两个月营业成本的资金以维持正常运营。据此判断,上述货币资金可以维持正常运营。

但是,今年一季度,受经营业绩下滑、经营现金流回流减少影响,韦尔股份财务压力加大。截至今年一季度末,公司账面上的货币资金为60.16亿元,短期债务为44.47亿元。

对比发现,公司现有货币资金不算充足,勉强可以维持正常运营。目前的财务状况如何,暂不知晓。

本次增持北京君正,韦尔股份的资金安排为,40%使用自有资金、60%银行贷款及其他融资方式筹集的资金,不涉及使用募集资金。

如果以最终30亿元增持北京君正,韦尔股份需要拿出自有资金12亿元,这对公司自身而言,财务压力将大幅增长。此外,通过银行贷款等形式筹资,势必会加重公司财务负担,影响经营业绩。

2021年,韦尔股份的财务费用为3.56亿元。

长江商报记者发现,本次大举增持北京君正是韦尔股份第三次出手。

据披露,去年11月12日,北京君正实施定增,绍兴韦豪出资5.50亿元参与认购。认购价为103.77元/股,获配数量为530.02万股。这部分股份已于今年5月16日上市流通。

这是韦尔股份首次出手。第二次出手是通过二级市场增持。今年3月24日至5月19日,绍兴韦豪通过二级市场累计增持北京君正1860.49万股,耗资约15.18亿元。

从截至5月23日北京君正的收盘价来看,绍兴韦豪的持股市值为22.92亿元,较其成本20.68亿元浮盈2.24亿元。

本次增持完成后,绍兴韦豪对北京君正的持股比将达10.38%。这一股权比例将威胁到北京君正控股权地位。

目前,通过结成一致行动人,刘强、李杰为北京君正的实际控制人,二人直接间接控制有14.97%股权(实际持股13.96%),与韦尔股份的目标持股比10.38%相比,并无明显优势。

此外,韦尔股份的关联方华创芯原、吕大龙目前分别持有北京君正3.26%股权、0.67%股权。

未来,如果绍兴韦豪与其关联方华创芯原、吕大龙结成一致行动人,那么,其将控制北京君正14.31%股权。这一持股比例与刘强一方相接近。一旦韦尔股份一方继续增持,则将直接威胁到北京君正的控制权。

值得一提的是,去年四季度及今年一季度,实际控制人之一的李杰接连减持套现。根据今年一季报,刘强所持北京君正的股权质押率超过50%,李杰也质押了少量股份。

韦尔股份在公告称,不谋求北京君正控制权。但是,韦尔股份目前不谋求并不意味着未来不会有新的想法。

2021年,北京君正SRAM、DRAM、Nor Flash产品收入在全球市场中分别位居第二位、第七位、第六位,处于国际市场前列。据此判断,北京君正在细分领域有较强的市场竞争力,与韦尔股份产业相关性较高。

(文章来源:长江商报)

文章来源:长江商报