国产CMP抛光液龙头再被大基金减持,什么信号?

5月25日晚,安集科技发布公告称,公司第二大股东国家集成电路产业投资基金股份有限公司拟减持不超过2%,而这次公告距离上一轮减持结束刚刚过去2个多月。

今年以来,大基金已陆续宣布减持国科微、景嘉微、万业企业、长川科技等多家上市公司。有机构认为,大基金一期的良性退出,更有利于将资金针对性地投入到较为薄弱的设备材料领域,帮助国内企业在高额研发投入下打造更加良好的生态。

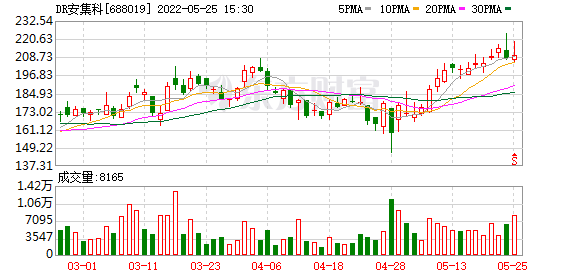

另外值得注意的是,近期半导体板块市场表现强势,短期反弹超20%,能否持续?

大基金拟减持不超过2%安集科技

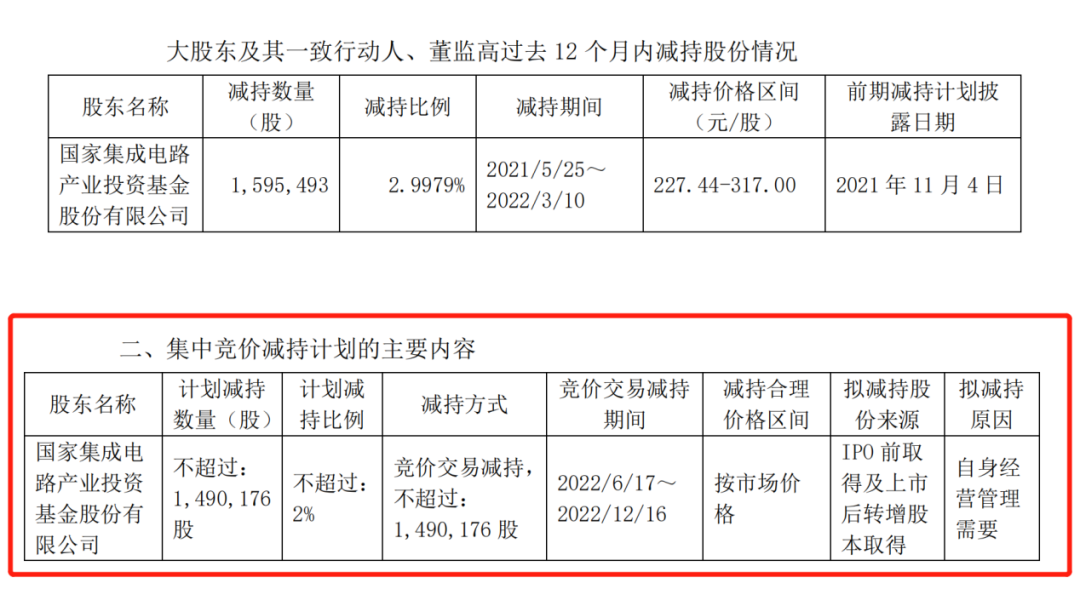

安集科技5月25日晚公告,公司第二大股东国家集成电路产业投资基金股份有限公司(以下简称“大基金”)因自身经营管理需要计划自本公告披露之日起15个交易日之后的6个月内,通过集中竞价交易方式减持不超过149.01万股,减持股份占公司总股本的比例不超过2%。减持价格将根据市场价格确定。

值得注意的是,这次公告距离大基金上一轮减持结束刚刚过去2个多月。2021年5月25日-2022年3月10日,大基金减持安集科技159.55万股,减持比例约3%,减持价格为227.44-317.00元/股。

截至最新公告,大基金持有安集科技股份618.56万股,占比8.30%。上述股份均为首次公开发行前持有的股份及上市后以资本公积转增股本方式取得的股份。

据悉,安集科技主要产品包括不同系列的化学机械抛光液和光刻胶去除剂,主要应用于集成电路制造和先进封装领域。大基金一期最早在2016年7月投资安集科技,投资金额为1.09亿元。三年后,安集科技在科创板上市,上市发行价为39.19元/股,彼时,大基金一期持有安集科技股份614.46万股,占公司总股本11.57%,系第二大股东。

截至5月25日,安集科技报210.2元/股,总市值为156.6亿元。

大基金二期投资以晶圆制造为主

不仅安集科技,今年以来,大基金已陆续宣布减持国科微、景嘉微、万业企业、长川科技等多家上市公司。

据了解,大基金成立于2014年,由国家财政、国开金融、亦庄国投代表北京市及北京经济技术开发区发起设立。大基金一期成立时募资1387.2亿元,撬动设备资金超过5000亿元,投资范围包括制造、设计、封测、装备、材料以及生态环境等方面的全覆盖。

随着投资完成并进入回收期,大基金二期开始承接一期的职责继续投资中国半导体产业。2019年10月22日,大基金二期正式注册成立,注册资本2041.5亿元人民币,共有27位股东,包括财政部、国开金融、中国烟草等国家机关部门以及国家级资金,还有地方政府背景资金、央企资金、民企资金等。

安信证券指出,随着大基金一期的良性退出,更有利于将资金针对性地投入到较为薄弱的设备材料领域,帮助国内企业在高额研发投入下打造更加良好的生态,早日实现在关键领域上对国外设备的进口替代,扶持国内半导体设备企业做大做强,极大地推动了国产设备在国内的渗透率提升,国产半导体设备将站上风口浪尖。

中信建投证券研报显示,截至2022年一季度末,大基金二期共宣布投资38家公司,累计协议出资790亿元。大基金二期投资涉及集成电路全产业链,其中,晶圆制造投资额约594亿元,占比最高达75%,集成电路设计工具、芯片设计投资额约81亿元,占比10%;封装测试投资额约21亿元,占比2.6%;装备、零部件、材料投资额约75亿元,占比10%;应用约19亿元,占比2.4%。大基金二期重点关注的设备包括刻蚀机、薄膜设备、测试设备、清洗设备等,材料方面则涵盖大硅片、光刻胶、掩模版、电子特气等。

半导体近期强势反弹,可否持续?

年初至今,市场迎来剧烈调整,半导体板块也一路震荡下行。而值得注意的是,半导体板块在近期迎来了一波强势反弹,4月27日至5月23日,申万半导体指数涨幅达22.29%。但随后的5月24日,指数一日跌去4.20%。那么,半导体板块这波反弹的原因是什么?能否持续?

天相投顾研究员杜正中近期指出,半导体行业的反弹有两方面原因:一是自4月底至今,A股市场表现强势,迎来一波中等级别反弹,相对于国际市场走出独立行情;二是半导体行业作为弹性较强的板块,在市场上回暖的情况下反弹力度可能更大。

诺安基金相关人士表示,今年一季度受美联储加息、俄乌冲突,以及国内新一轮疫情影响,市场风险偏好急剧下降,半导体等成长类赛道杀估值现象严重。从全行业2022年一季报业绩来看,半导体行业的增速名列前茅,基本面数据强劲,导致半导体行业的基本面和市场情绪的剪刀差逐渐加大。随着疫情的逐步企稳,半导体一季报业绩纷纷超预期,半导体行业的估值回归理性。

不过,华泰证券提示了两点风险:一是加息导致股票市场波动。近期,市场对于美联储 2022 年加息可能性及次数预期持续提升。若美国在年内多次加息,将显著影响高估值板块如半导体板块估值水平,导致股价波动。二是贸易摩擦影响投资情绪。若美国继续收紧对晶圆厂设备、材料和 EDA/IP 等美国技术的出口管制,公司发展或面临一定的不确定性。

展望后市,金信基金认为,首先,根据美国成熟市场的经验来看,由于受下游应用端需求周期的影响,半导体产业确实具备较强的周期性,所以当下游需求周期下行的阶段,半导体板块整体也会出现下行趋势。但和美国市场情况不同的是,国内半导体产业正面临国产替代的时代大背景下,处于高速成长期,很多细分行业呈现出了“重成长”而“轻周期”的逻辑。例如,根据头部晶圆代工厂4月的设备招标情况来看,国产半导体设备的招标情况非常乐观,国产设备在国内晶圆代工厂的渗透率正在不断提升。所以,半导体的国产替代是现阶段看好半导体的第一大逻辑,尤其为一些细分领域带来的成长性会弱化周期性。

其次,国内半导体产业第二个投资逻辑是产业升级。在过去没有系统的形成产业链之前,国内半导体产业还是以制造一些比较低端的元器件为主。但随着国内半导体产业基础不断提升,产业链不断完善,我国半导体正在经历产业升级,由于我国在中高端的国产化率依然较低,所以未来整个产业的空间是巨大的,这是另一个确定性的逻辑。此外,以手机为代表的下游消费电子需求也有望在下半年反转,这也会拉动中游半导体元器件的景气度。

(文章来源:券商中国)

文章来源:券商中国