5月26日晚间,齐鲁银行、瑞丰银行双双发布公告称,因银行股价已连续20个交易日低于每股净资产,已触发稳定股价启动条件。2个月前的3月23日,厦门银行披露了关于触发稳定股价措施启动条件的提示性公告。

上海中和应泰财务顾问有限公司首席研究员吕长顺在接受《证券日报》记者采访时表示,接下来,2家银行也将推出各自的稳定股价方案,具体措施大概率还是会采用以往上市银行常用的由控股股东或董事、高管增持的方式。进行股价“维稳”不但是银行在履行上市之初所做的承诺,而“自家人”在股价低迷之际入场,也会在一定程度上增强投资者信心。

2家银行同时达到

触发稳定股价措施启动条件

周四晚间,齐鲁银行称,根据公司制定的《稳定股价预案》,其A股股票上市后三年内,若连续20个交易日的收盘价均低于公司每股净资产(最近一期经审计数据,下同),则触发公司、持股5%以上的股东、董事和高级管理人员的稳定股价义务。

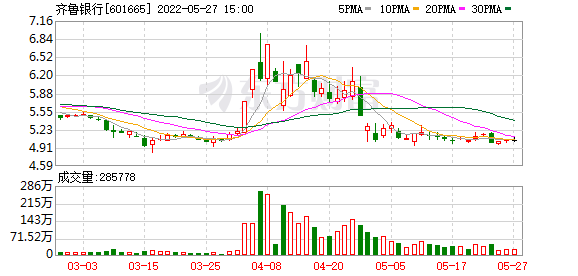

截至2021年年末,该行每股净资产为5.86元。自4月26日起至5月26日,齐鲁银行股票已连续20个交易日的收盘价低于公司最近一期经审计的每股净资产,达到触发稳定股价措施启动条件。

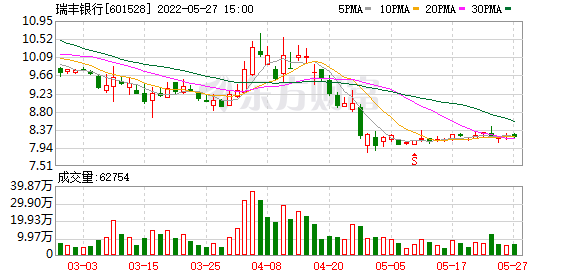

同日,瑞丰银行也发布公告称,自4月26日起至5月26日,由于该行股票已连续20个交易日的收盘价低于每股净资产(其中:4月26日起至5月9日,股票连续7个交易日的收盘价低于2021年度每股净资产8.99元;5月10日至5月26日,又连续13个交易日的收盘价低于除权除息后的每股净资产8.81元),达到触发稳定股价措施启动条件。

随着齐鲁银行、瑞丰银行宣布触发稳定股价措施,2家银行也将在随后推出稳定股价的具体方案。根据以往银行的稳定股价方案,所采取的措施包括:由银行向社会公众股东回购部分股票;银行控股股东及董事(独立董事除外)、高级管理人员增持股票;通过实施利润分配或资本公积金转增股本的方式稳定股价;削减开支、限制高级管理人员薪酬、暂停股权激励计划等方式。

尽管银行稳定股价的方式多种多样,但从近年来各家银行的实际操作来看,由控股股东或董事、高管同时进行增持或单独进行增持的方法最为普遍,而包括银行回购股票的方式目前还没有被银行采用。

目前,上述两家银行具体采用哪种方案“维稳”股价暂不可知,不过,两家银行均对外披露了各自股价稳定方案的制定和审议时间。

齐鲁银行公告称,公司将在6月10日前召开董事会,制定并公告稳定股价的具体措施。瑞丰银行则表示,该行将在股票价格触发启动股价稳定措施条件之日起10日内召开董事会、25日内召开股东大会,审议稳定股价具体方案,明确该等具体方案的实施时间。

多因素拖累

银行板块估值走低

《证券日报》记者注意到,齐鲁银行与瑞丰银行此次宣布触发稳定股价措施,是两个多月时间内首次有上市银行披露此类消息。而最新一次有银行发布此类公告,还要追溯到3月下旬。3月23日,厦门银行披露了关于触发稳定股价措施启动条件的提示性公告。

相较于其他A股上市公司,近年来,银行在IPO招股书中均按规定披露了稳定股价预案。明确在其股票上市三年内,一旦股价连续20日跌破每股净资产,控股股东(第一大股东)或董事、高管均会按要求进场“驰援”。

此次再现银行触发稳定股价措施,显然与上市银行股价近一个多月的低迷表现不无关系。

银行板块在经历了今年3月份较为短暂的强势表现后,进入二季度以来,部分个股股价再次出现较大回调,板块估值同样承压明显。数据显示,截至5月27收盘,银行板块市净率仅为0.52%(按去年年末每股净资产计算),不但整体早已“破净”,且板块市净率在31个申万一级行业中位列最后一名。

吕长顺表示,市场的疲软导致投资人信心不足,是一个多月以来银行股股价跌幅较大,板块估值低于其他行业的主要原因。他同时认为,随着目前房地产调控政策有所松动,因城施策措施出台,不仅对房地产行业利好,同时也会一定程度上有助于银行估值稳定和提升,其中净资产收益率大于15%的中型银行的估值可能会表现得更好。

(文章来源:证券日报之声)

文章来源:证券日报之声