去年大赚近900亿,股价涨了10倍的中远海控(601919,SH),拟分红139亿。这是该公司近十年来首次分红,不过,却引来一场不小的争议。

“27日10点海控股东大会,我会对分红议案投下反对票。”27日早6时许,就有股东在股吧表明态度,并且发出号召,建议小股东投下反对票。这引爆了“股吧舆情”,关于分红和股东给大会投票的讨论贴达到数十条。

这场纷争的核心主要是对中远海控的分红金额的质疑。2011年之后,由于行业波动等原因,中远海控在A股市场没有进行过现金分红。2021年,公司终于迎来业绩大爆发,但分红总额却低于部分股东的预期。

受疫情影响,5月27日,中远海控在线上召开了2021年年度股东大会,在线参与的公司管理层与股东约有200人。中远海控执行董事、总经理杨志坚主持会议,并与副总经理陈帅、董秘郭华伟、总会计师张铭文一同,在股东交流环节,就分红方案、回购计划、市值管理及资本投资规划等问题,进行了解释和说明。

5月27日晚间,公司发布股东大会决议公告,对于中远海控2021年度利润分配方案的议案,审议结果为通过,反对票数比例(A股)为7.23%。

900亿净利 VS 139亿分红

中小股东喊“不够”

根据中远海控的公告显示,公司拟向A股和H股股东派发现金红利139.32亿元,每股派发现金红利0.87元(含税)。

中远海控2021年度利润分配方案显示,公司去年实现营业收入3336.94亿元,同比增长95%;实现净利润892.96亿元,同比增长约8倍。

根据下属公司实际分红情况,在弥补以前年度亏损并计提法定公积金后,母公司报表当年可供分配利润为277.80亿元。因此董事会决议通过每股派发现金红利0.87元(含税)的利润分派预案,合计派发现金红利139.32亿元,占净利润的15.6%,占母公司可供分配利润的50.15%。远远低于此前的三次分红的比例。

据证券时报,有网友统计了中远海控历史上三次分红的情况,最差的一次就是2008年,经济危机那边,但是分红比例仍然达到27.6%。

那么,同行们的分红力度如何呢?

根据2021年财报显示,东方海外国际、胜狮货柜、海丰国际的2021年度分红率均超过70%,太平洋航运的分红率达54%,其中东方海外国际是中远海控的间接控股子公司。

无论是与自身相比,还是和同行相比,15%左右的分红比例自然让不少投资者相当不满意,纷纷表示,上交所对于上市公司每年最低分红的指引 , 就是归属股东净利润的30% , 没达到的必须做出说明。

网友们质疑,“这样一家拥有这么多现金 , 历史长期不具备分红条件的企业 , 在这样高景气年份 , 又开始重新具备分红条件了 , 为什么连最低分红标准都没有达到 ?”并表示会在5月27日的股东大会上投反对票。

截至3月31日,中远海控的A股股东就超过5.4万。

管理层回应:家底不厚、负债偏高

本次股东大会上,一位中小股东明确表示对该分红方案“挺不满意的”,需要一个解释。

对此,张铭文回应称,公司在经历多年的行业低谷与无序竞争后,近两年业绩得以明显改善,目前公司已进入全球班轮行业的第一梯队,2021年息税前利润占据全球行业第一,也实现了近10年来的首次分红。

中远海控属于控股型架构,旗下公司资金债务结构不均衡,在多重上市的架构下,根据监管独立性要求资金不能随意混用。张铭文表示:“截至2021年期末,控股平台期末的货币资金为550亿元,减去近50亿元的税款以及2022年需要归还的贷款、债券330亿元,基本上可用资金都用于年度利润分配。”

“在A股上市公司中,中远海控在非金融企业的总额排名第9,A股股息率为5.4%,H股股息率为7.7%,”张铭文表示,从比例上看,2021年末公司净资产为1331亿元人民币,10.5%的派息占比在A股市场也处于较高水平。

此外,中远海控也认识到,对标国际同行,公司发展历程较短,发展速度快但积淀较为薄弱。张铭文进一步解释道,公司的权益资产总额较先进同行有一定差距,与行业第一位相比,不到其50%;同时,公司杠杆水平较高,2021年底公司资产负债率水平57%,高于行业优秀公司30%-40%的资产负债率区间。

最后从公司自身控风险、谋发展角度而言,在新冠疫情反复、全球通胀、地缘政治等多重因素影响下,全球供应链的不稳定性加剧,经济波动、资本市场波动大。因此,中远海控和核心子企业,需要合理增厚权益资本以应对未来不确定性和各项投资。

公司预计后续运价有望回暖

当前,新冠疫情反复、局部地缘政治冲突事件、全球性通胀等不确定性因素,为全球经济复苏进程带来挑战。会后,中远海控方面相关人士通过微信电话向《每日经济新闻》记者表示,对于运价波动的判断,所有因素最终都需要汇聚到供求关系来解读。

陈帅在股东大会互动环节中表示,3月份以来,国内疫情呈现了多点散发的状态,尤其是上海和周边区域疫情管控比较严格,码头作业效率有所下降,货车通行受限,导致上海的出口货量受到一定冲击。

不过,记者了解到,华北地区出口需求依然稳定,华南地区尤其是深圳在前期的疫情后得到了恢复,货量恢复较快,对于班轮公司而言,运量此消彼长,相对有效地补齐了上海的货量缺口。

随着近期上海地区的疫情得到逐步控制,以及重点行业、企业复工复产的推进,上海口岸的货量已较前几周有较明显的恢复。截至目前,长三角驳船货量(含到宁波中转)比例达到38%,较疫情期间平均25%的比例提高13个百分点。5月份以来,上海平均每周舱位数达4.88万TEU,环比增长2.63%。

陈帅表示,预计解封后,原先积压的货量将会快速恢复。运价方面,市场供需关系整体稳定,装载率仍保持较高水平,市场运价依然坚挺。随着疫情得到控制,国内出口恢复叠加跨太平洋航线新年度合约开启,预计后续运价将逐步回升。

国内疫情对于货量有阶段性影响,但从船公司的装载率以及市场运价趋势来看,还是相对比较稳定。陈帅表示,今年全行业新交付运力仍然有限,预计约为100多万标准箱,且多数集中在第三季度和第四季度交付,新增运力无法缓解供给紧张的局面,因为海外的港口还在拥堵,比如美西、美东、欧洲地区。基于供需基本面的判断,对后市总体维持乐观。

从长约签署的情况来看,太平洋航线、中欧航线及大部分的航线签约基本已经完成既定目标,陈帅透露,太平洋航线签约货量占比预计六至七成,中欧航线预计五至六成。

“有些客户会制定供应链目标,希望能找到可靠的供应链、可靠的联盟、可靠的船公司来构建长期合作关系。选择签长约的客户,认可船公司的服务和价格,也理解船公司成本在明显上涨。”陈帅表示,今年供应链持续受到冲击,使得货主更看重未来供应链的稳固,而非以前只看签约价格的高低。

未来聚焦三大投资领域

在业务层面,张铭文谈到,中远海控在全球化交付能力上还存在差距,在供应链各环节布局方面尚不均衡,船舶投资占比较大,延伸服务能力存在短板,现有的数字化能力尚未覆盖全供应链周期,而在绿色低碳转型过程中,针对新技术和新能源配套的工艺体系的研究以及投入尚待提高。

当前,中远海控正处于转型发展的重要阶段。就公司的长远发展,杨志坚表示,截至2022年一季度末,中远海控双品牌整体运力规模超过294万TEU,32艘新造船订单合计运力59万TEU,将于2023年-2025年期间交付,以增强东西干线优势,用于拓展新兴市场、区域市场和第三国市场。

此外,张铭文提到,目前中远海控的资本承诺近360亿元,集中在船舶投资290亿元、码头投资70亿元,未来,公司将会把资本运作的重点放在绿色低碳、数字智能以及供应链一体化等三个领域。

“当前,船公司加大对供应链公司、物流公司、货运代理公司、航运科技公司、报关行等的投入,部分头部企业还在进入航空货运业务,全程供应链上核心产业投资的趋势愈发明显,已经形成了千亿级别的并购投资规模。”张铭文表示,公司也将持续关注供应链一体化的投资发展机遇。

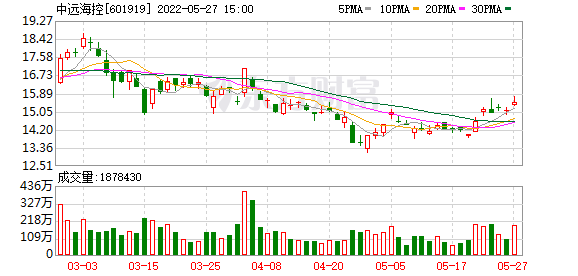

另外,为了提振股东投资信心,中远海控此前也发布了授权回购和控股股东增持公告。目前,中远海控最新股价为15.48元,最新市值为2354亿元。

对于维护股价的问题,公司董秘郭华伟表示,股价涨跌是受多重因素影响的,一方面是公司价值的体现,同时也是投资偏好各不相同的市场投资行为共同作用的结果。公司也做了大量的工作,最终决定公司市场价值的仍然是公司核心竞争能力和经营业绩的持续性。

“作为董秘,我还是有这个责任向投资者提示风险,”郭华伟最后表示:“股票是一种风险较高的投资品种,所以我建议中小投资者,特别是广大的散户,在投资的时候一定要用闲钱来投资,不要加杠杆来投资。”

(文章来源:每日经济新闻)

文章来源:每日经济新闻